В каких случаях вы имеете право на вычет Что можно включить в вычет Что нельзя включить в вычет Если потеряны платежные документы Когда можно обращаться за вычетом Документы на вычет при строительстве дома Размер вычета при строительстве дома Взяли кредит на строительство дома? Расходы на отделку дома

Если вы построили дом, то можете вернуть часть денег, потраченных на строительство. При этом не важно, были это ваши личные сбережения или заемные. Об этом говорится в пп. 3 и 4 п. 1 ст. 220 НК РФ. В первом случае вы получаете налоговый вычет на само строительство, во втором – еще и на проценты, выплаченные вами банку за кредит.

Для того чтобы получить имущественный вычет на построенный дом, необходимо учитывать ряд условий.

Получите налоговый вычет в течение недели с услугой Быстровычет!

Получить услугу

В каких случаях вы имеете право на вычет

1. Вы приобрели земельный участок и построили на нем жилой дом

Речь идет именно о жилом доме, а не о жилом строении. В Письме ФНС РФ от 15.02.2018 N ГД-4-11/[email protected] «О порядке применения имущественного налогового вычета по налогу на доходы физических лиц» и Письме Минфина России от 08.02.2018 N 03-04-07/7700 указано:

«В соответствии с действующим законодательством Российской Федерации термины «жилой дом» и «жилое строение» не тождественны».

Таким образом, из пп. 3 и 4 п. 1 ст. 220 НК РФ следует:

«…оснований для применения имущественных налоговых вычетов, предусмотренных статьей 220 Кодекса, при строительстве либо приобретении жилого строения, не признаваемого жилым домом, не имеется».

При этом надо учесть, что согласно Письму МинФина России №03-04-05/27085 от 03.05.2017:

«В случае признания жилого строения жилым домом имущественный налоговый вычет налогоплательщик вправе получить указанные налоговые вычеты, предусмотренные подпунктами 3 и 4 пункта 1 статьи 220 Кодекса, с учетом установленных требований».

Итак, для нас важно одно – вы можете вернуть налог, если построили жилой дом с правом регистрации в нем, зарегистрировали его в Росреестре и получили об этом выписку.

Оформите заказ, и мы заполним для вас декларацию 3-НДФЛ!

Заказать декларацию

Пример:

В 2021 году вы купили участок земли под ЛПХ (личное подсобное хозяйство) и построили на нем дом. По документам он оформлен как жилое строение без права регистрации. В этом случае налоговый вычет вам не положен. Но в случае признания дома жилым домом с правом регистрации в нем, вы можете получить за него имущественный налоговый вычет.

2. Вы купили дом в стадии строительства и завершили его

Внимание! Если вы планируете получить возврат не только за покупку дома, но и за его строительство, внимательно составьте договор купли-продажи. В нем должно быть указано, что вы приобретаете объект незавершенного строительства.

Пример:

В коттеджном поселке продавался участок земли с недостроенным домом. Вы правильно оформили договор купли-продажи и прописали, что покупаете объект незавершенного строительства.

После того, как вы закончите строительство дома и получите выписку из ЕГРН о праве собственности, можете подавать документы в налоговую. Вычет будет включать и расходы по приобретению недостроенного дома, и расходы на строительство.

Пример:

Вы нашли приглянувшийся дом и перестроили его так, как считали нужным: провели различного рода реконструкции, расширения и улучшения. Так как вы приобрели уже готовый дом, а не объект незавершенного строительства, вы не сможете включить в налоговый вычет затраты на строительство.

Есть вопрос или нужно заполнить 3-НДФЛ — мы вам поможем!

Получить консультацию

Законодательство

По закону гражданин может указать любую сумму за постройку дома:

- Статья 220 НК РФ говорит, что деньги за возведение частного дома можно вернуть.

- Федеральный закон № 212 регулирует список лиц, что могут претендовать на выплату НДФЛ (родители, опекуны, дети).

- Письмо Минфина России от 14 мая 2015 года № 03-04-07/27582 указывает на возможность получения вычетов супругой (супругом).

- Согласно письмам Министерства финансов от 14.05.2015 № 03-04-07/27582 и от 25.03.2015 № 03-04-07/16238, возможно получение имущественной компенсации на погашение кредитных процентов.

Важно! Налогоплательщик не должен завышать или занижать суммы вычета: это грозит штрафом.

Что можно включить в вычет

При оформлении имущественного вычета на строительство дома имейте в виду, что не все ваши расходы будут учтены при возврате НДФЛ.

Какие затраты попадают в вычет:

- приобретение земли под строительство;

- покупка объекта незавершенного строительства (жилого дома);

- заказ и оплата проектно-сметных документов;

- подключение к общим инженерным сетям и коммуникациям: электроснабжение, водоснабжение, канализация, газоснабжение;

- строительство автономных сетей и коммуникаций: электроснабжение, водоснабжение, канализация, газоснабжение;

- строительные/отделочные материалы;

- строительные работы и отделка.

Не забудьте сохранить все платежные документы на приобретение материалов и оформление платных заказов. Именно на основании этих документов вы будете заявлять свое право на возврат налога.

Услуга Быстровычет: возврат НДФЛ за 7 дней, а не за 4 месяца!

Заказать услугу

Советы и рекомендации

При оформлении имущественного вычета могут возникнуть сложности. Например: получатель выплат — женщина, которая ушла в декретный отпуск. Чтобы вернуть средства, ей не нужно выходить на работу, достаточно дать мужу разрешение и доверенность на получение всех выплат (при официальном браке). Это осуществимо, если женщина — собственник возведенного жилья.

Еще одна сложность возникает со строениями на дачных участках. Выход из ситуации заключается в документах, где не должно стоять о, «дачное», «нежилое» здание.

Все платежки следует оформлять на себя, иначе доказать факт оплаты потраченных средств именно вами будет невозможно.

Внимание! Если возникают сложности, за помощью можно обратиться в бухгалтерские фирмы. Они без труда составят и сдадут все бумаги.

Оформить налоговый вычет несложно, а если возникли вопросы, в нужный момент можно воспользоваться услугами юриста.

Что нельзя включить в вычет

Согласно письмам Минфина России от 20.01.2011 №03-04-05/9-15; от 24.08.2010 г. N 03-04-05/9-492; от 20.01.2011 г. N 03-04-05/9-15; от 15.09.2010 №03-04-05/9-545 в налоговый вычет не входят:

- перепланировка помещений в построенном доме;

- переустройство и реконструкция построенного дома, включая строительство этажей или пристроек;

- монтаж сантехнического, газового и другого оборудования;

- строительство придомовых построек: бассейна, бани, гаража, сарая, забора, и т. п.

- газовый котел;

- системы кондиционирования;

- любое сантехническое оборудование: душевая кабина, ванна, унитаз, смесители, счётчики воды;

- изготовление и монтаж остекления лоджии;

- стоимость приобретения пластиковых окон;

- тёплые полы;

- шумоизоляция;

- монтаж электропроводки, телекоммуникаций, компьютерной сети и проводки кабельного телевидения.

Пример:

Вы купили земельный участок с недостроенным домом, завершили строительство и решили возвести на участке бассейн. Расходы за бассейн не попадут в налоговый вычет. Вам вернут налог только за покупку земельного участка, покупку дома, строительство и отделку.

Информационная поддержка налогового эксперта онлайн-сервиса НДФЛка.ру – это грамотно заполненная декларация 3-НДФЛ и получение максимально возможного налогового вычета при строительстве дома!

Порядок расчета НДС при СМР

Для расчета НДС при выполнении строительно-монтажных работ для собственного потребления налогоплательщиком последовательно выполняются следующие действия:

- Рассчитывается налоговая база по выполненным СМР.

- Определяется налоговый период, в котором нужно начислить НДС и исчислить сумму налога.

- Составляется счет-фактура на стоимость выполненных СМР.

- Сумма НДС по приобретенным материалам, работам, услугам, необходимым для выполнения СМР, и сумма НДС, начисленная на объем выполненных СМР, предъявляются к вычету.

- Представляется в налоговый орган заполненная декларация по НДС.

- Уплачивается налог в бюджет, если в декларации отражена сумма НДС, подлежащая уплате.

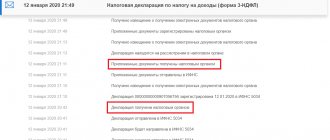

Когда можно обращаться за вычетом

Для того чтобы получить возврат НДФЛ, нужно обратиться в налоговую инспекцию. Согласно пп. 6 п. 3 ст. 220 НК РФ в числе прочих документов обязательно предоставление выписки из ЕГРН.

Это значит, что до тех пор, пока вы не оформили право на дом и не получили выписку, вы не можете претендовать на имущественный вычет.

Итак, для начала вам необходимо достроить дом, затем зарегистрировать его как жилой дом (не как жилое строение!) и получить документ о праве собственности. Лишь после этого следует обращаться в ИФНС по месту жительства.

Подавать декларацию 3-НДФЛ и заявление на вычет за строительство дома можно на следующий год после получения выписки из ЕГРН. Чтобы не ждать следующего года, и начать получать вычет в текущем году, обратитесь в налоговую инспекцию за уведомлением и оформите имущественный вычет у работодателя.

Пример:

В 2021 году вы купили участок земли и начали возведение жилого дома. В 2021 году строительство было завершено, в этом же году вы зарегистрировали право собственности, о чем получили выписку из Единого государственного реестра недвижимости. Направлять документы в налоговую инспекцию можно не ранее 2022 года. Месяц подачи документов роли не играет.

Не обязательно идти в ИФНС именно в следующем году. Так как имущественный вычет работает без срока давности, вы можете это сделать и через год, и через два. Но помните: если вы хотите вернуть деньги за прошлые периоды, это возврат пройдет только за три последних года.

Пример:

Вы получили право собственности на дом в 2015 году. Обратиться в ИФНС решили в 2021 году. Вы имеете право вернуть налог за 2021, 2019, 2021 годы.

Получите налоговый вычет в течение недели с услугой Быстровычет!

Получить услугу

Если объект возводится по инвестиционному договору

При заключении договора инвестирования суммы налога предъявляются не инвестору, а посреднику (заказчику), который организует процесс строительства. Глава 21 Налогового кодекса не содержит порядка применения вычета при заключении инвестиционного договора, что дает почву для существования разных точек зрения на саму возможность его применения.

Некоторые специалисты считают, что, поскольку инвестиционная деятельность не облагается НДС, то и право на вычет у инвестора отсутствует. «Входной» НДС инвесторы относят на стоимость объекта капитального строительства. Такая позиция поддерживается некоторыми судами (постановление ФАС Волго-Вятского округа от 10.03.06 по делу № А29-502/2005).

Согласно другой точке зрения, НДС не облагается лишь передача имущества, носящая инвестиционный характер, тогда как строительные операции по реализации этого инвестиционного проекта, которые оплачивает инвестор, под налогообложение попадают. В соответствии с этой позицией, «входной» НДС, который инвестор передает заказчику, может быть принят к вычету.

Заказчик, осуществляющий деятельность по договору инвестирования, по сути, является посредником между инвестором и подрядчиками (поставщиками). Средства, которые он получает от инвестора, являются источником целевого финансирования и не облагаются НДС. Однако расходы в адрес подрядчиков и поставщиков, осуществляемые заказчиком, как правило, включают НДС. Когда заказчик передает инвестору результат строительства, то объекта обложения НДС не возникает, поскольку отсутствует факт реализации (право собственности на построенный объект изначально принадлежит инвестору). При этом объект передается по фактической стоимости с учетом НДС.

Тот факт, что суммы налога, предъявленные поставщиками и подрядчиками застройщику, последний может передать инвестору, подтверждает президиум ВАС РФ (постановление от 26.06. 12 по делу № А38-1216/2011). Делается это на основании сводного счета-фактуры, который составляет заказчик в адрес инвестора.

Документы для налогового возврата при строительстве дома

В большинстве случаев право на имущественный вычет распространяется не только на приобретение и строительство дома, но и на покупку земельного участка.

Все эти расходы можно внести в одну декларацию 3-НДФЛ. Ниже мы приводим полный список документов для налогового возврата за покупку земли, дома и строительство.

Вам потребуются копии:

- Паспорт. Для проверки в ИФНС необходимо предъявить оригинал.

- Выписка из ЕГРН на дом.

- Выписка из ЕГРН на землю.

- Договор купли-продажи дома.

- Договор купли-продажи земельного участка.

- Платежные документы на земельный участок (банковские выписки, чеки, квитанции, расписки и т. п.).

- Платежные документы на покупку дома (банковские выписки, чеки, квитанции, расписки и т. п.).

- Реестр расходов на строительство.

- Проектно-сметная документация, договоры на подряд, акты выполненных работ.

- Платежные документы на все строительные и отделочные материалы (чеки, банковские выписки, расписки, квитанции об оплате).

Вам потребуются оригиналы:

- Декларация 3-НДФЛ.

- Справка 2-НДФЛ. Получите у своего работодателя. Обязательное условие: справка должна быть за год оформления вычета. Если в 2021 году вы подаете декларацию за 2021 год, справка 2-НДФЛ должна быть именно за 2021 год.

- Заявление в налоговую инспекцию на возмещение НДФЛ. Кроме прочих данных, в нем указывается счет для перечисления денег.

Если в налоговый вычет вы включаете ипотечные проценты, то приложите договор с банком и справку из банка об уплаченных процентах.

Быстрая регистрация и помощь налогового эксперта!

Зарегистрироваться

Список расходов, входящих в перечень доступных для возмещения

Согласно букве закона, существует перечень определенных расходов при строительстве жилого объекта, на частичное возмещение которых можно претендовать. Все они представлены в 220 статье главного свода правил страны, регулирующего налоговые правоотношения.

Какие расходы можно компенсировать?

Среди них:

- затраты, направленные на покупку участка земли для последующего возведения жилья;

- средства, отданные за покупку участка земли со стоящим на нем недостроем, подразумевающимся как жилой дом по завершению строительных работ;

- затраты на приобретение материалов для строительства жилого объекта недвижимости, а также нужных элементов отделочных;

- средства, затраченные на составление документации проектно-сметного характера;

- деньги, отданные на подведение и подключение к зданию сетей инженерного характера и других коммуникационных систем.

Обратите внимание! Словесное описание затрат – недостаточное основание для получения денег. Чтобы вернуть средства, нужно предоставить документальное подтверждение совершенных расходов, в виде чеков или квитанций.

Список расходов, не являющихся основаниями для возврата отчислений

Теперь давайте рассмотрим перечень расходов, по которым претендовать на получение средств от государства получится:

- при затратах денежных средств на работы по реконструкции и иному обустройству уже построенного и зарегистрированного дома;

- при проведении в готовом доме перепланировки;

- при установке оборудования необходимого, такого как унитаз, ванна или душевая, котел отопительный электрический, газовый и т.д.;

- если на участке производилась постройка пристроек и хозяйственных отсеков, а также любых других отдельно стоящих объектов, например бани или гаража.

Приведем пример. Вы возвели коттедж на собственной земле, а затем поставили гараж из кирпичей и баню деревянную. Внести два последних объекта в список претендующих на компенсацию расходов вы не имеете право, так как согласно закону туда попадают лишь средства, ушедшие строительство жилого объекта (дома) и отделочные работы в нем.

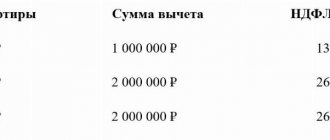

Размер вычета при строительстве дома

Совокупный размер имущественного вычета не может превышать 2 млн рублей. В эту сумму входит покупка земельного участка, покупка дома и строительство/ремонт объекта незавершенного строительства. Максимальный возврат составляет 13% от налогового вычета: 260 тыс. рублей = 13% х 2 млн рублей.

Размер налогового вычета не может быть больше суммы ваших расходов. Если при покупке и строительстве дома вы потратили 1,5 млн рублей, то и налоговый вычет будет 1,5, а не 2 млн рублей.

Размер ежегодного возврата не может превышать размер уплаченного вами подоходного налога. Если в течение года вы получили не всю сумму, остаток не сгорает и переходит на последующие годы до полного исчерпания положенной суммы.

Пример:

Вы купили участок и построили дом. Общая сумма затрат составила 8 млн рублей. Так как законодательно установлен максимальный размер имущественного налогового вычета в 2 млн рублей, вы можете получить возврат, исходя из этой суммы. Это значит, что на счет вы получите 260 тыс. рублей.

Важное дополнение! Если вы состоите в официальном браке, то ваш муж/жена также может претендовать на вычет. В итоге каждый из вас получит по 260 тыс. рублей, то есть 520 тыс. рублей на семью.

Услуга Быстровычет: возврат НДФЛ за 7 дней, а не за 4 месяца!

Заказать услугу

Максимальная сумма, доступная к получению

Величина компенсации от государства, выдаваемой на возведение или доведение до ума жилого объекта на земельном участке, определяется по стандартной для имущественного вычета схеме, то есть так же, как и для других разновидностей имущества.

Какой может быть величина компенсации

Максимально можно вернуть не более 13% от общей суммы совершенных при возведении объекта затрат, при этом не дозволяется превышение суммы в 2 000 000 рублей.

Ежегодно вы имеете право на возвращение суммы, не превышающей отчисленных с ваших доходов в бюджет страны в это же время в совокупности средств. Если за указанное время вы не получите деньги в полном размере, то оставшуюся часть перемещают к выплате на последующие 12 месяцев и так пока все деньги в полагающемся объеме не будут возвращены.

Приведем пример. В 2014 году вы возвели на участке дом для дальнейшей жизни в нем. Суммарно затраченные на процедуру возведения и отделочные работы средства составили 10 000 000 рублей. Вы имеете право на возврат налога согласно покрытию затрат в размере не более 2 миллионов рублей от суммы. Однако, поскольку вы замужем, ваш муж также может претендовать на возвращение средств в размере 13% от двух миллионов и получается, что от 10 миллионов будут компенсированы всего четыре.

Если же вы брали ипотеку и дом строили не в 2014, а в 2013 году, то погасить можете полностью все отданные проценты, без ограничений, так как такие ограничения вступили в силу лишь в 2014 году, с первого дня января месяца.

Если же, как в задачке выше, дом приобретен в 2014, то получить на покрытие процентов можно максимально 13% от 3 000 000 рублей, то есть 390 000 рублей.

Вы имеете право на получение компенсации кредитных процентов лишь в том случае, когда дом был оформлен, как жилье, с правом регистрации в нем. Помимо прочего, вы имеете право на подачу вычета также по произведенным при строительстве расходам, а не только на ипотечные проценты.

Взяли кредит на строительство дома? Получите налоговый вычет на проценты

Если для покупки и строительства дома вы воспользовались ипотечным кредитом, то имеете право вернуть подоходный налог с процентов, уплаченных банку.

Размер процентов, принимаемых к вычету, составляет 3 млн рублей. В расчет входят фактически выплаченные банку проценты.

Имейте в виду: до 1 января 2014 года налоговый вычет по ипотечным процентам не имел ограничений. За дом, построенный до этого времени, вы получите полный вычет на всю сумму уплаченных в банк процентов.

Важное дополнение! Если вы состоите в официальном браке, то ваш муж/жена также может претендовать на вычет по процентам. В итоге каждый из вас может получить до 390 тыс. рублей, то есть до 720 тыс. рублей на семью.

Пример:

В 2012 году вы взяли целевой ипотечный кредит в размере 15 млн рублей и купили недостроенный дом. В ноябре 2014 года вы закончили строительство и получили документ на право собственности. Подавать заявление на вычет решили в 2021 году.

На сегодняшний день вами выплачено в банк 4 млн рублей процентов. Так как дом зарегистрирован до 1 января 2014 года, вы имеете право получить вычет на всю сумму процентов.

А именно: 13% х 4 млн руб. = 520 тыс. рублей. Если вы продолжаете платить основной долг и проценты, то ежегодно можете оформлять вычет на фактически выплаченные в течение прошедшего года проценты.

Подробная информация в статье «Налоговый вычет при покупке в ипотеку».

Налоговый консьерж — консультации налогового эксперта всего за 83 рубля в месяц!

Заказать услугу

Порядок составления и учета сводного счета-фактуры

Итак, чтобы передать инвестору входной НДС, заказчик должен составить сводный счет-фактуру. Делается это на основании счетов-фактур, полученных заказчиком от поставщиков и подрядчиков, причем приобретенные строительно-монтажные работы и товары выделяется в отдельный позиции.

Надо отметить, что нормы законодательства никогда не вводили такого документа, как сводный счет-фактура. Этот так называемый понятийный документ, предложенный Министерством финансов в 2006 году. Его введение было вызвано всплеском инвестиционной деятельности. И вот уже 10 лет застройщики составляют в адрес инвесторов сводный счет-фактуру, чтобы передать ему «входной» НДС.

Сводный счет-фактура составляется в двух экземплярах. Первый из них передается инвестору – именно на его основании НДС принимается к вычету. Вместе с ним инвестор должен получить копии счетов-фактур, которые поставщики и подрядчики выставили в адрес заказчика, а также копии сопровождающих операции первичных документов. Инвестор регистрирует сводный счет-фактуру в книге покупок и отражает в Журнале учета выставленных и полученных счетов-фактур.

Что касается заказчика, свой экземпляр сводного счета-фактуры он отражает в первой части Журнала. Обращаем внимание, что в книге продаж он этот документ не отражает.

На сумму своего вознаграждения заказчик выставляется инвестору отдельный счет-фактуру – в сводный документ она не включается. Этот счет-фактуру застройщик должен отразить не только в Журнале учета счетов-фактур, но и в книге продаж.

Итоги

НДС при строительстве основных средств начисляется и принимается к вычету по итогам каждого налогового периода. Базой для начисления налога являются затраты, понесенные в ходе строительной кампании. НДС к возмещению учитывается в книге покупок в по мере оприходования материалов и работ, а также получния необходимой документации.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Причины отказа

Налоговый вычет при строительстве дома получают не все заявители, даже при условии, что они предоставили все необходимые документы и правильно оформили заявление. Причина отказа может быть в другом. В любом случае, инстанция-адресат обязана указать, на каком основании не одобрила запрос.

Получить налоговый вычет не удастся в следующих случаях:

- У налогоплательщика отсутствует источник дохода, облагаемый налогом по ставке в 13%. К таким слоям населения относятся безработные, пенсионеры и даже некоторые предприниматели при определенных условиях налогообложения.

- При строительстве жилого дома не использовались личные или заемные средства самого заявителя. То есть для постройки использовались деньги, выделенные работодателем или полученные с какой-либо государственной программы социальной поддержки (например, с материнского капитала).

- Сделка по купле-продаже строящейся недвижимости была заключена между взаимозависимыми лицами.

- Гражданин не оформил построенный дом в собственность. Для строящейся жилой недвижимости вместо этого нужно указать целевое назначение объекта застройки.

Таким образом, на налоговый вычет можно рассчитывать только в том случае, если оплата осуществлялась за счет своих или заемных средств, а также если у гражданина имеется источник дохода, не имеющий прямого отношения к государственному бюджету. Кроме того, если заявитель купил уже строящийся дом, то он не должен состоять с продавцом в взаимозависимых отношениях.