Что такое налоговый вычет

Каждый налогоплательщик, который получает доход и выплачивает НДФЛ по ставке 13%, вправе претендовать на льготную компенсацию в случае произведения определенных расходов.

Вычет — это сумма льготы, на которую уменьшается налогооблагаемая база гражданина. Оформляют ее только те граждане, которые являются резидентами РФ и получают доход, облагаемый НДФЛ. Все заработанные средства, которые подлежат налогообложению по общему правилу, уменьшаются на сумму годового подоходного налога. В результате получится сниженная налогооблагаемая база. Также граждане вправе подать заявление в территориальную ИФНС о компенсации доли излишне уплаченного НДФЛ.

Гражданин вправе получить льготу как посредством материальной компенсации от территориальной ФНС, так и у работодателя, предоставив необходимые документы для возврата налога и заявление для оформления возврата. Зачастую в перечень документов входят разного рода подтвердительные регистры — различные свидетельства и уведомления.

Получают льготу только резиденты РФ, доход которых облагается ставкой 13%. Те работники, которые освобождены от уплаты налогов или выплачивают НДФЛ по иным ставкам (например, 6%, 9%, 15%, 30%), не вправе оформлять вычеты за отчетный год.

Регламентирует правила возврата денег гражданам НК РФ.

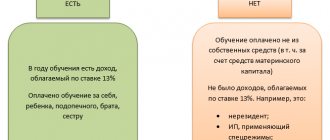

Кто и за какое обучение может вернуть 13% от его стоимости?

Одним из социальных налоговых вычетов является налоговый вычет на образование. Налоговым кодексом Российской Федерации установлены следующие категории граждан, которые вправе рассчитывать на возврат 13% от суммы, потраченной на обучение:

- Лица, получающие образование по любой из форм обучения: дневная, заочная, вечерняя или иная, самостоятельно оплачивающие его;

- Лица, которые оплачивают обучение собственного ребенка или детей. Причем возраст каждого из детей не должен превышать 24 лет и форма обучения в учебном заведении должна быть очная;

- Лица, оплачивающие обучение детям, не являющимся их собственными, то есть опекуны. Возраст опекаемого ребенка не должен превышать 18 лет, и обучение должно проводиться в очной форме;

- Лица, оплачивающие образование детям, над которыми ранее осуществлялась опека. В данном случае обучение так же должно быть на очной основе, а возраст ребенка не должен превышать 24 лет;

- Лица, потратившие собственные деньги для обучения полнородного брата или сестры (полнородный — имеющий одного отца и мать). Возраст брата или сестры не должен превышать 24 лет, обучение — очное. Данное правило касается и неполнородных братьев и сестер (то есть имеющих только общего отца, либо мать).

Важно! Данный социальный налоговый вычет может быть предоставлен только в том случае, если образовательное учреждение имеет государственную аккредитацию.

Согласно Закону «Об образовании» к учреждениям, после обучения в которых можно вернуть 13% от потраченных средств, относятся:

- детские сады;

- школы;

- образовательные учреждения для взрослых, направленных на получение дополнительного образования. Это могут быть курсы повышения квалификации, центры, занимающиеся обучением иностранным языкам, автошколы, а также центры, работающие на базе службы занятости;

- учреждения, образовательная программа которых носит дополнительный характер. Имеются в виду различные школы искусств, спортивные секции для детей, музыкальные школы и другие виды дополнительного образования;

- среднепрофессиональные и высшие учебные заведения (академии, институты, университеты, техникумы и прочие).

Виды налоговых вычетов

В зависимости от типа меняются и пакет документов для получения налогового вычета налогоплательщиком. Разобраться в действующих видах вычетов поможет статья о том, что такое налоговый вычет. В НК РФ говорится, что налогоплательщики вправе претендовать на такие вычеты:

- Стандартный — ст. 218 НК РФ. Стандартные льготы работники получают непосредственно у своих работодателей. Организации выступают налоговыми агентами. Стандартные налоговые вычеты оформляются «на себя» и на детей (одного ребенка, детей-инвалидов). Стандартная компенсация применяется по заявлению сотрудника с начала года до момента достижения заработной платой лимита в 350 000 рублей.

- Социальный — ст. 219 НК РФ. Компенсирует излишне уплаченный НДФЛ при платном обучении самого сотрудника или его ближайших родственников, затратном лечении, благотворительности, формировании накопительной части пенсии или в случае добровольного пенсионного страхования. Такую компенсацию получают у работодателя в текущем году после написания заявления и предоставления подтвердительной документации (чеки, договоры). Сотрудник вправе оформить пакет документов на компенсацию и в территориальную ИФНС. В налоговую обращаются только по истечении отчетного года.

- Инвестиционный — ст. 219.1 НК РФ. Его вправе получать те граждане, которые в отчетном периоде осуществляли операции с ценными бумагами, вносили деньги на специальный инвестиционный счет или получали доходность от операций, проводящихся через индивидуальный инвестиционный счет. Компенсация предоставляется, начиная с 2021 года. Получают возврат как в ИФНС по истечении года, так и у работодателя. Для этого готовятся заявление и подтвердительные документы.

- Имущественный — ст. 220 НК РФ. Предоставляется при приобретении квартиры или иной жилой недвижимости, строительстве жилья, продаже имущественных объектов или выкупе у иного налогоплательщика имущества для государственных, муниципальных нужд. Имущественный вычет оформляют либо в территориальной инспекции, либо у работодателя, предоставив необходимое заявление и надлежащие документы. Такая компенсация имеет определенный лимит. Максимум при приобретении жилья — 260 000 рублей (предельная сумма в 2 000 000 руб. × 13%). Налогоплательщики компенсируют и погашенные проценты по кредитным и ипотечным договорам и договорам рефинансирования ранее взятых кредитов. Лимит — 390 000,00 рублей (3 000 000 руб. × 13%).

- Профессиональный — ст. 221 НК РФ. Профессиональный налоговый вычет предоставляется в случае получения доходности индивидуальными предпринимателями и лицами, занимающимися частной практикой (адвокаты, нотариусы и проч.). К облагаемым доходам относятся авторские вознаграждения и заработок по договорам гражданско-правового характера. Получают профессиональный налоговый вычет непосредственно у налогового агента, выплачивающего доход, предоставив заявление и все требуемые приложения. Компенсацию оформляют и инспекторы ИФНС.

Кто имеет право на возврат 13% от сумм, потраченных на лечение?

— Тот, кто оплатил медицинскую помощь и сопутствующие ей лекарственные препараты при лечении себя самого; — Тот, кто оплатил лечение и медикаменты для супруга (супруги) или своих детей, не достигших возраста 18 лет; — Тот, кто уплатил взносы страховым организациям по договорам личного медицинского страхования, или аналогичным договорам для супруга/супруги и/или собственных детей.

На что здесь важно обратить внимание: покупка медикаментов, необходимых для прохождения курса лечения, должна осуществляться не по самостоятельной инициативе, а исключительно по назначению врача. При этом обязательно нужно сохранять все направления лечащего врача и квитанции об оплате лекарственных средств, производимых за свой счет.

Важно! Государство возвращает 13 процентов, если гражданин: воспользовался медицинской помощью в медучреждениях РФ; купил лекарственные средства (выписанные доктором) за свой счет; прибегал к дорогим видам лечения в медучреждениях России.

К медицинским услугам относят диагностическую и профилактическую помощь, лечение и реабилитацию. При этом неважно где именно оказывается помощь: на курорте, в санатории, в случаях оказания, в стационаре или при амбулаторном лечении.

Медицинские препараты, за которые положены выплаты: анестезирующие препараты; анальгетики; антисептики; витамины; медикаменты, влияющие на различные жизнено важные системы организма (сердечно-сосудистая, эндокринная, половая системы); медикаменты для лечения различных аллергий, сердечной недостаточности, заболеваний ЖКТ, сложных инфекций.

К дорогостоящему лечению относят (всего 29 наименований): хирургическое лечение различных патологий, аномалий и тяжелой степени болезни органов; терапевтическая помощь при острых формах болезней; комбинированное лечение тяжелой степени болезни и патологий (свертываемость крови, анемии, остеомиелита, болезни глаз и прочее); комплексная помощь сильных ожогов (более 30 процентов); протезирование, имплантация, пластическая хирургия; трансплантация органов; лечение онкозаболеваний; лечение бесплодия (ЭКО и ЭКСИ); реабилитация новорожденных (рожденных раньше срока) детей (до 1,5 кг), услуги по ортопедическому лечению граждан с врожденными или приобретенными дефектами зубов; медицинскими услугами, оказываемыми в рамках паллиативной медицинской помощи, предусматривающей использование на дому медицинских изделий, поддерживающих функционирование организма человека.

В 2021 году был расширен список дорогостоящих услуг в части репродуктивных технологий при лечении бесплодия.

Как оформить налоговый вычет через работодателя или в ИФНС

Практически каждый налогоплательщик задается вопросами: как компенсировать расходы, как восстановить затраты на образование или получить социальную компенсацию. В таблице перечислили, какие документы предоставляются в налоговую для получения налогового вычета по типам льгот.

| Тип | Список документов для получения налогового вычета |

| Стандартный |

|

| Социальный |

|

| Имущественный |

|

| Инвестиционный |

|

Такими документами оформляем налоговый вычет через ИФНС.

| Тип | Какие документы нужны |

| Стандартный | Если гражданин нарушил срок подачи документации работодателю (заявление необходимо подать в бухгалтерию до конца отчетного года), то он предоставляет в ИФНС декларацию 3-НДФЛ, заявление об НВ и аналогичные подтвердительные документы |

| Социальный на лечение |

|

| Социальный на обучение |

|

| Имущественный | Самый популярный вид налоговой льготы. Действует на приобретенное имущество и на кредит или ипотеку, выданные на покупку жилья. Налогоплательщикам (физическим лицам) для возврата налогового вычета необходимы следующие документы в 2021 году:

|

| Инвестиционный |

|

Кто может открыть ИИС

Открыть счет и использовать право на вычет может любой гражданин РФ старше 18 лет, за которого перечисляют НДФЛ в бюджет. Установленной законом минимальной суммы для открытия ИИС нет, все зависит от тарифов брокеров. В теории на счет можно положить 10 000 руб. и после сделать с этой суммы налоговый вычет.

Чтобы открыть счет, понадобятся паспорт и ИНН.

Открыть инвестиционный счет могут и ИП, и самозанятые. Так как у таких граждан с дохода удерживается не НДФЛ, а другие налоги, то они могут воспользоваться правом на вычет типа «Б». Или, если появится НДФЛ, получить вычет типа «А».

Открыть счет и получить право на вычет типа «Б» могут и пенсионеры. Право на вычет типа «А» у них тоже есть, но тогда они каким-то образом должны уплачивать в бюджет НДФЛ. Например, если пенсионер устроится на подработку, то он сможет вернуть оплаченный за него налог.

Порядок обращения за налоговым вычетом

Процедура и последовательность действий для каждого вида льгот аналогичны. Если гражданин оформляет компенсацию через работодателя, то обращение формируется непосредственно в отчетный период. Например, при оформлении стандартного налогового вычета пишем заявление на имя руководителя и прикладываем копии всех подтвердительных документов (свидетельств о рождении, о браке, справку или свидетельство об инвалидности, документы об опеке и т.п.).

Процедура оформления возврата через ИФНС едина для всех видов вычетов. Пакет документов подается строго по истечении отчетного периода — на следующий год после приобретения жилья, оплаты за обучение или лечение, совершения операций с ценными бумагами и проч. Обращение подается в течение всего года, следующего за отчетным, срок подачи никак не регламентируется. Вместе с заявлением на налоговый вычет в составе пакета подтвердительных документов предоставляется декларация по форме 3-НДФЛ. Специалисты ФНС утвердили порядок оформления налогового вычета и перечень документов для подачи декларации 3-НДФЛ в 2021 году:

- паспорт гражданина РФ;

- справка о доходах от работодателя по форме 2-НДФЛ;

- все необходимые копии (договоры, чеки, свидетельства, удостоверения, справки об уплаченных процентах и суммах, платежные поручения).

Гражданин вправе выбрать — вернуть излишне уплаченный подоходный налог на расчетный счет или зачесть его в счет будущих периодов.

Документы подаются непосредственно налоговому инспектору. Все оригиналы дублируются копиями, вместе с копиями — все оригиналы для ознакомления. Заявитель вправе составить обращение через личный кабинет налогоплательщика на сайте https://www.nalog.ru.

ВАЖНО!

В 2021 обновилась форма декларации 3-НДФЛ. Она утверждена приказом ФНС России №ЕД-7-11/[email protected] от 28.08.2020. По новым правилам, заявление на зачет или возврат излишне уплаченного подоходного налога подается в составе декларации 3-НДФЛ.

Изменения в 2021 и 2021 году

С чего можно вернуть 13 процентов? Перечень в 2021 и 2021 году не изменился. Есть изменения только количественные — оформление возмещения налога по имущественным сделкам стало многоразовым.

Выплату возвращаемого налога можно получать:

- у нанимателя;

- в инспекции, к которой приписан налогоплательщик.

За что можно вернуть 13 процентов в налоговой? Здесь оформляются все виды вычетов. Примерно в июне-июле величина возвращаемого налога будет перечислена налогоплательщику безналичным путем.

Сроки возврата

Декларацию, удостоверяющую доходность налогоплательщика и подтверждающую сумму уплаченного подоходного налога, предоставляют в ИФНС по истечении отчетного периода, в котором произошла оплата услуги, дающей возможность вернуть НДФЛ.

В гл. 23 НК РФ разъясняется, как подать документы на налоговый вычет: подавайте документацию в бумажном или электронном виде (через личный кабинет налогоплательщика) в течение всего года, следующего за отчетным. Памятка налогоплательщикам: возврат льготы (независимо от ее вида) осуществляется только за последние 3 года. Для пенсионеров возможен возврат за 4 предыдущих года. Получается, что в 2021 году гражданам вернут излишне уплаченные средства за 2021, 2019, 2021 годы (для пенсионеров доступен и 2021 год).

После подачи документации в ИФНС в обязательном порядке проводится камеральная проверка. Инспектор проверяет бумаги в течение трех месяцев. После проверки гражданин получит уведомление о вынесенном положительном или отрицательном решении о возврате. Если ответ удовлетворительный, то денежные средства будут перечислены на расчетный счет, указанный в заявлении, в течение 1 месяца после принятия положительного решения.

Какие ограничения есть у ИИС

Есть несколько нюансов, которые стоит узнать перед открытием такого счета.

Счет должен быть открытым минимум 3 года

Если закрыть его раньше, право на вычет теряется. Это значит, если вы получили деньги по вычету типа «А», их придется вернуть в бюджет.

Нужно вкладывать в счет деньги каждый год

Если вы решили заработать с помощью вычета типа «А» максимальные 156 000, то придется вносить на счет минимум 400 000 руб.

Придется «заморозить» деньги

Вы не сможете выводить деньги с ИИС без закрытия счета. Если счет закроется раньше, чем через три года, то потеряете право на вычет.

Нельзя пополнять счет больше чем на 1 млн рублей

Лимит обновляется 1 января каждого года.

У вас должен быть только один счет. Если сделать несколько счетов у разных брокеров, налоговый вычет все равно можно будет получить только один.