Второй и окончательной процедурой на пути к признанию финансовой несостоятельности является реализация имущества при банкротстве физических лиц. Она позволяет рассчитаться с задолженностями или их частью за счет продажи имущества банкрота.

Если стоимости имущества окажется недостаточно для погашения долга, то по итогам процедуры произойдет списание долгов. Рассмотрим, сколько длится и как именно проходит процедура реализации, кто отвечает за ее проведение и какие нюансы банкроту нужно учитывать в процессе.

В каких случаях возможно применение процедуры реализации?

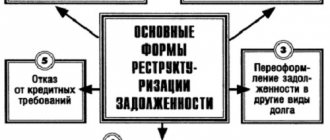

Как проходит реструктуризация при банкротстве физического лица?

Банкротство предполагает два этапа

: введение реабилитационной процедуры и непосредственно реализации имущества. Реабилитацией в данном случае служит реструктуризация долгов: составляется план по погашению задолженностей банкрота, который ему необходимо выполнить в течение 3-х лет. График должен получить одобрение у кредиторов, должника и у суда.

Согласно закону, реализация имущества гражданина может наступить только после реструктуризации долгов. На практике же в 80% случаев реализация имущества должника, признанного банкротом, вводится сразу. Это может происходить из-за низкого дохода задолжавшего, отсутствия стабильной заработной платы, слишком большого объема долгов и других обстоятельств.

Реализация имущества

должника вводится в том случае, если:

- стороны не предоставили на рассмотрение суда план по погашению задолженности (график может быть предложен любыми заинтересованными участниками дела о банкротстве);

- у должника нет дохода, которого бы хватило на полноценное покрытие долга в течение 3 лет (например, если размер долга составляет 2 млн. рублей, а ежемесячный доход — 20 000 рублей, в счет которого нужно еще содержать семью);

- суд отклонил предложенный график (например, если он существенно нарушает интересы должника: вынуждает отдавать 80% дохода в счет погашения долга и т.п.);

- реструктуризация долга все же была введена, но должник нарушил условия плана по расчету с кредиторами;

- стороны заключили мировое соглашение, которое позже было нарушено должником или кем-то из кредиторов;

- в заявлении о признании банкротства должник выразил ходатайство о переходе сразу к процедуре реализации имущества (такое право гарантируется Федеральным Законом «О банкротстве»).

Финальная стадия банкротства

С этого периода новоиспеченному банкроту больше не грозят ограничения, которые были наложены на него в связи с процедурой банкротства физического лица. На нем больше не лежит обязанность по выполнению кредиторских требований (при этом с него не снимают исполнение алиментных требований, возмещение вреда и текущие платежи), и у него появляется шанс начать жизнь с чистого листа, без кредитов и долгов.

ФИНЭКСПЕРТЪ 24 — надежная юридическая компания в которой работают грамотные и опытные юристы. Не стоит бояться БАНКРОТСТВА! Ведь, в некоторых случаях — это наилучший способ обрести душевное спокойствие и получить СВОБОДУ от долгового рабства. Наши юристы имеют огромный опыт и на сегодняшний день у них 100% практика по признанию клиентов БАНКРОТОМ. Проведя анализ ваших документов, специалисты нашей компании возьмут на себя все обязательства по ведению вашего дела и доведут его до конца

Сколько длится реализация имущества?

По законодательным нормам, срок реализации в среднем составляет 4-6 месяцев. Возможно продление срока реализации имущества, если:

- возникли споры между участниками процесса, требующие судебных разбирательств;

- невозможно реализовать имущество с первого раза, и необходимо проведение второй и третьей стадии торгов;

- необходимо дополнительное время на переоценку или экспертизу выставляемого на продажу имущества и другие обстоятельства.

Судебная практика: спорное авто для инвалида

В деле № А41-14878/16 споры между должником и кредитором по поводу имущества затянули судебный процесс. Первый ходатайствовал об исключении из конкурсной массы авто и дохода на содержание себя и жены-инвалида. Авто ему было необходимо, чтобы возить свою супругу в больницу и самому добираться до работы. АС и Апелляция согласились с доводами и исключили требуемое, однако КС встал на сторону банка. Судья постановил, что закон предусматривает исключение из конкурсной массы только имущества или денежных средств в размере до 10 тысяч рублей. Дело отправили на новый пересмотр, и реализация затянулась на неопределенный срок.

Процедура банкротства физического лица: длительность этапов

- Подготовка к делу. Включает:

- составление заявления: 1-2 дня;

сбор и подготовку документов: до 2-х недель;

- выбор финансового управляющего и обсуждение ведения дела: 2-5 дней;

- выбор Арбитражного суда для дела — 1 день.

- Рассмотрение судом поданных документов и назначение первого слушания по делу. На практике по длительности этот этап занимает 3-5 недель. Здесь все зависит от загруженности Арбитражного суда и иногда даже от расписания конкретного судьи. Самые долгие сроки ожидания в Арбитражных судах Москвы и Санкт-Петербурга, здесь судятся много, и судьи назначают дела через месяц, а то и два.

- Первое судебное слушание и введение одной из процедур. В отношении должника могут ввести:

- реструктуризацию долгов. Заключается в составлении плана по погашению долгов, его обсуждении и принятии. Далее должник в течение установленного времени вносит платежи и закрывает долг: хоть и самостоятельно, но под контролем финансового управляющего.

Если в отношении должника вводят реструктуризацию, то сначала кредиторы или должник разрабатывают, а затем суд утверждает график платежей по долга. Минимум это займет 3 месяца: финуправляющий анализирует финансы должника, докладывает суду, что финансов недостаточно и просит ввести реализацию, чтобы все списать.

Максимальный срок процедуры реструктуризации — 3 года. За этот срок человек должен рассчитаться с долговыми обязательствами по графику, который утвердил суд. Если график исполнен, дело закрывается, банкротство не признается, человек сохраняет имущество, но расплачивается с долгами.

реализацию имущества. Заключается в формировании конкурсной массы, оценке имущества. Далее проводятся торги, расчеты с кредиторами и закрываются долговые обязательства. Если имущества нет, реализация проходит без торгов — управляющий инвентаризирует имущество и докладывает суду, что продавать нечего. По итогам реализации суд списывает долги под ноль.

Если гражданин хочет продать машину перед банкротством или, например, закрыть ипотеку, подготовительный этап потребует больше времени. Иногда граждане разводятся перед процедурой, чтобы разделить имущество через суд и сохранить 2 квартиры, назначить алименты. Тогда после консультации с юристом пройдет 2-3 месяца до подачи заявления в Арбитражный суд. Но это позволит спасти собственность от продажи и списать долги без потерь.

В этой процедуре с момента подачи заявления до завершения банкротства и списания долгов проходит не меньше 6 месяцев. В среднем физ. лицо признают банкротом за 7-8 месяцев. Сложные банкротные процессы, где у физ.лица много кредиторов, есть спорное имущество, есть претензии налоговой, длятся до 2 лет. Но это чаще всего касается ИП или бывших директоров компаний.

Соответственно, на признание несостоятельности и завершение судебного процесса потребуется в среднем 8-9 месяцев, учитывая подготовительный этап.

Какое имущество подлежит реализации?

Закон в равной степени гарантирует соблюдение прав и свобод каждой из сторон дела. Банкрот имеет право сохранить некоторые вещи при себе.

Имущество, которое не может быть продано, включает в себя:

- единственное жилье — квартиру или дом с участком;

- личные вещи — предметы гигиены, одежды и т.д.;

- объекты сельского хозяйства — постройки, сараи, инструменты и т.д.;

- семена для посева, домашних животных;

- предметы обихода — бытовую технику, мебель и т.д.;

- инструменты или оборудование для работы стоимостью до 10 000 рублей.

Итак, что могут забрать при банкротстве физлица? Все, что не было перечислено в ст. 446 ГПК РФ, а именно: земельные участки, объекты жилой и нежилой недвижимости, предметы роскоши и прочее.

Если у должника нет иного имущества, кроме упомянутого выше, а долг составляет менее 500 тыс. руб., с осени 2021 года можно списывать долги во внесудебном (упрощенном) порядке. Заявление подается в МФЦ, расходов на процедуру должник не несет.

Как подать на банкротство физического лица через МФЦ

Воспользоваться внесудебным банкротством смогут только те должники, в отношении которых судебный пристав вынес Постановление о прекращении исполнительного производства по причине отсутствия имущества (п. 4 ч. 1 ст. 46 № 229-ФЗ).

Однако, если долги посужены не были, или же служба судебных приставов завершила производство по другой причине (например, при невозможности определить местонахождение должника), то заявление на банкротство сотрудник МФЦ будет вынужден вернуть.

Повторно обратиться в многофункциональный центр за несостоятельностью можно спустя месяц.

Особенности реализации собственности банкротов

Контроль над активами должника на время формирования конкурсной массы и последующей реализации имущества в деле о банкротстве передается управляющему. Действия последнего могут быть обжалованы в суд как физлицом, так и его кредиторами.

Важно. Порядок реализации имущества при банкротстве физлица в статусе ИП несколько отличается от обычного. Активы, которые использовались непосредственно для ведения бизнеса, распродаются по правилам, установленным для юридических лиц, а остальное имущество – по стандартной процедуре.

Имущество супругов: пострадает ли семья должника при банкротстве?

Правовой статус совместно нажитого в браке имущества особым образом регулируется законодателем. Об этом говорит Семейный кодекс РФ (ст. 34 СК РФ).

Пример:

дело № А54-1301/2016 представляет ситуацию, когда интересы супруга банкрота обязаны учитываться в рамках реализации имущества должника в процедуре банкротства. Супруга должника затеяла раздел имущества уже после того, как ее муж обратился в арбитраж, и в отношении него признали банкротство.

Женщина получила отказ и в суде общей юрисдикции, и в арбитражном суде, однако ВС РФ в своем решении № б-КП 8-1 принял ее сторону и указал, что за вторым супругом сохраняется право на долю собственности.

На практике в браке возникает режим совместной собственности, а значит — по общим правилам, если супруги не разводятся и не делят имущество, реализуется все, чем они владеют, после чего второму супругу возвращается половина вырученной на торгах суммы.

Как сохранить имущество

Банкротство не означает, что гражданин останется на улице без ничего. Судебная практика подтверждает, при помощи банкротства гражданин избавляется от долгов и спокойно живет в своей квартире.

Причина — особенности реализации имущества, знание которых обеспечивает защиту интересов банкрота.

Квартира банкрота

В 2021 оформляют несостоятельность граждане, у которых одна квартира или дом, и нет денег для погашения долгов. И правильно делают, ведь единственное жилье (кроме ипотечного) не изымается в рамках объявления граждан несостоятельными. Стоимость жилья не имеет значения — его цена может достигать и 100 тысяч и 100 миллионов.

Банкрота не выселят из квартиры или коттеджа, даже если площадь больше региональных норм. Банки предлагали покупать взамен роскошной квартиры минимальную жилплощадь на окраине, но недавно Верховный суд запретил обменивать роскошную квартиру банкрота на другую. Банки не вправе решать, где будет жить их должник.

Банкротство — законный механизм избавления от задолженностей, когда погасить их нечем. В то же время эта процедура предусматривает продажу имущества гражданина для хотя бы частичного погашения просрочек и задолженностей.

Некоторые неплательщики с целью уберечь свои вещи от реализации имущества должника при банкротстве физического лица на торгах допускают опасные ошибки.

Например.

Ценные вещи должник дарит друзьям или переписывает на родных. В законе указано, что сделки, проведенные за три года до банкротства, можно признать недействительными, если они нарушают право кредиторов на получение долга. Подаренные вещи возвращают бывшему собственнику, включают в конкурсную массу и продают.

Подозрения вызывают сделки с родственниками, а также продажа активов по низкой цене. Кредиторы потребуют проверить сделку, что сильно затянет процесс. Если у неплательщика несколько кредитов, но он платит только по одному, суд расценит это, как нарушение интересов остальных кредиторов — платить нужно всем пропорционально размеру долга. Оспаривание сделок станет причиной того, что должнику вообще не спишут долги.

Что делать?

Юристы советуют не распродавать все свое имущество — это спровоцирует только его потерю, к тому же вы подставите покупателя. Если вы хотите сохранить дачу или машину, поговорите с юристом заранее — ваше доверенное лицо будет участвовать в торгах, чтобы выкупить объект официально.

Ипотека и залог

Банкротство физических лиц при ипотеке: как сохранить квартиру?Статья по теме

Вещи, переданные в залог или в ипотеку, включаются в конкурсную массу. Их стоимость и порядок продажи определяет залоговый кредитор. Так происходит с ипотекой и автокредитом.

Есть шанс оставить себе ипотечную квартиру даже при банкротстве, если выдавший ипотеку банк не включится в реестр кредиторов. Чтобы это стало возможным, ежемесячные платежи следует вносить вовремя и не допускать просрочек. Остальные кредиторы не вправе обращаться за взысканием ипотечного жилья, если оно единственное.

Что будет с совместно нажитым имуществом

Финуправляющий продаст общее имущество мужа и жены, оно зарегистрировано не на должника, а на его супругу (супруга). Управляющий вправе запросить сведения об имуществе второй половинки в Росреестре, ФНС, ГИБДД и других госорганах.

Общее имущество отправляется на торги, и у мужа или жены банкрота есть выбор:

- выкупить половину имущества с торгов в приоритетном порядке — по цене, которая победила на торгах. Если собственность продана дешево, супруг станет единственным владельцем этого объекта;

- получить половину выручки от продажи общего имущества. Если имущество ушло дорого, то супруг сохранит свои деньги.

Пострадает ли имущество супруга при банкротствеСтатья по теме

Что происходит на практике.

Финуправляющий начинает розыск имущества супруги только под давлением кредиторов или суда, и такое случается редко. Если процедура банкротства начинается по инициативе должника, он лично подбирает СРО финансовых управляющих. «Свой» финуправляющий не заинтересован обобрать клиента. Обычно финуправляющий вовсе не запрашивает информацию об имуществе супругов.

В чем риск.

Если банкротство физлица начал банк, ситуация обстоит иначе. Совместно нажитое имущество найдут и продадут с торгов. Сокрытие имущества или заключение брачного договора приведет к негативным последствиям — сделки оспорят, а имущество отправят на торги.

Лучше сотрудничать с финуправляющим, и заранее оценить с юристом судьбу всего нажитого в браке.

Стадии реализации имущества

Данный процесс осуществляется в несколько этапов:

- Составление реестра кредиторов.

Обычно взыскателям дается 2 месяца, в течение которых они должны заявить о своих требованиях. Кредиторы могут узнать о банкротстве конкретного гражданина в ЕФРСБ (публикации делаются финансовым управляющим, которого назначил суд).Интересные казусы возникают при реализации залогового имущества. Если срок пропущен, кредитор в реестр не вносится. Так произошло и в деле № А05-3506/2016, где залоговый кредитор не включился в реестр своевременно. В связи с этим банкрот потребовал исключить ипотечное жилье из конкурсной массы на основании того, что оно является для него единственным.

Суды нижестоящих инстанций сочли, что отсутствие залогового кредитора не предоставляет такой возможности, и квартира должна быть реализована в пользу остальных взыскателей. Однако ВС РФ в своем определении от 13.06.2019 № 307-ЭС19-358 не согласился с ними и вернул дело на новый пересмотр.

- Формирование конкурсной массы.

Сюда входят следующие процессы:- опись;

изъятие;

- оценка имущества.

В большинстве случаев оценка осуществляется самим финуправляющим, однако в спорных ситуациях привлекаются профессиональные эксперты. Их труды оплачиваются стороной, которая и пригласила оценщиков к участию.

На этом же этапе должник может ходатайствовать об исключении из конкурсной массы имущества, которое:

- защищено законодательным иммунитетом;

- стоит не дороже 10 000 рублей.

Финансовый управляющий обязан проверить, не попытался ли должник скрыть какое-либо имущество, и действительно ли он оказался в сложных обстоятельствах. Если все же признаки преднамеренности и фиктивности присутствуют, то долги не спишутся, а сам должник подпадет под ответственность по ст. 196 — 197 УК РФ.

Можно разделить данный процесс на 2 этапа:

- реализация движимого имущества, которое стоит до 100 000 рублей;

Оно может распродаваться посредством подачи объявлений на тематических площадках. - продажа дорогостоящей недвижимости и другой собственности.

Осуществляется через привлечение организатора по проведению электронных торгов на аукционах. Может проводиться в несколько этапов, по окончании которых оставшееся имущество:будет предложено кредиторам в качестве оплаты долга;

или будет передано банкроту обратно в собственность.

На данном этапе финуправляющий должен:

- провести расчеты с кредиторами;

Источник

Статья 20.6. Вознаграждение арбитражного управляющего в деле о банкротстве

- Арбитражный управляющий имеет право на вознаграждение в деле о банкротстве, а также на возмещение в полном объеме расходов, фактически понесенных им при исполнении возложенных на него обязанностей в деле о банкротстве.

- Вознаграждение в деле о банкротстве выплачивается арбитражному управляющему за счет средств должника, если иное не предусмотрено настоящим Федеральным законом.

- Вознаграждение, выплачиваемое арбитражному управляющему в деле о банкротстве, состоит из фиксированной суммы и суммы процентов. Размер фиксированной суммы такого вознаграждения составляет для: финансового управляющего — двадцать пять тысяч рублей единовременно за проведение процедуры, применяемой в деле о банкротстве.

- Сумма процентов по вознаграждению финансового управляющего в случае введения процедуры реализации имущества гражданина составляет семь процентов размера выручки от реализации имущества гражданина и денежных средств, поступивших в результате взыскания дебиторской задолженности, а также в результате применения последствий недействительности сделок. Данные проценты уплачиваются финансовому управляющему после завершения расчетов с кредиторами.

Федеральный закон от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)»

Читать полностью

На финальном заседании суд просматривает отчет и закрывает дело, списывая оставшиеся долги и освобождая гражданина от обязательств перед кредиторами.

Торги в банкротстве гражданина

Торги по банкротству проводятся в 3 этапа:

- Аукцион с повышением стоимости. За основу берется рыночная цена имущества с шагом в 5–10% от суммы. Побеждает участник, предложивший максимальную цену.

- При отсутствии заявок или при участии в аукционе только одного заявителя торги признаются несостоявшимися. Тогда имущество выставляется повторно со скидкой в 10–30%.

- На заключительном этапе проводятся торги с понижением стоимости, применяемые в отношении неликвидного имущества. Стоимость снижается, например, каждую неделю на 10%, до первой заявки на покупку.

- Если покупателей не нашлось, объект предлагают кредиторам в натуральном виде.

- Если кредиторы отказываются, то объект передают обратно банкроту с составлением акта приема-передачи.

Реализация имущества в залоге

Реализация залогового имущества проводится под контролем банка-залогодержателя.

Если банк участвует в банкротстве, ипотечная квартира продается, даже если она единственная. 80% от выручки перечисляется залогодержателю, 7% — вознаграждение арбитражного управляющего, а остальная часть будет направлена на удовлетворение требований других кредиторов и погашение расходов.

По такой же схеме пройдет продажа залогового автомобиля в том случае, если вы брали на его приобретение кредит, и даже тогда, когда вы закладывали свой автомобиль в ломбард или МФО для получения наличных денег.

Если вы брали кредит на чайник или велосипед, то, скорее всего, их у вас не изымут и на торгах не продадут. Если, конечно, это не совершенно новый велосипед очень дорогой марки.

Сложнее обстоят дела с электронной техникой. Это домашние кинотеатры, дорогие игровые ноутбуки. Изымать и продавать ли их — решит финуправляющий.

Решаясь на банкротство, вы должны понимать, что с частью имущества придется расстаться

По суду могут быть проданы в счет уплаты долгов автомобиль, драгоценности, дача, вторая квартира, плазменный телевизор на всю стену, шубы и дорогие ноутбуки. Как правило, у человека, который решается на банкротство, таких ценностей уже нет — или никогда не было. Поэтому слова «реализация» потенциальному банкроту уже можно не бояться. Последних денег вас суд не лишит.

Последствия введения процедуры реализации

Если у должника нет никакого имущества, он ничем не рискует. Процедура будет проведена без продаж и торгов, а долги спишутся по завершении всех формальностей. Если имущество все же имеется, важно помнить, как проходит процесс:

- залоговое имущество подлежит реализации в обязательном порядке

, даже если оно защищено законодательным иммунитетом.Это касается в том числе ипотек — если единственное жилье по факту находится под залогом у банка, то оно подлежит реализации;

- сделки, заключенные в течение трех лет до банкротства, могут быть оспорены

по усмотрению финансового управляющего.Не стоит переписывать свое имущество или оформлять договоры дарения непосредственно перед процедурой установления своей несостоятельности. Такая сделка быстро вызовет подозрения, и управляющий подаст иск о признании ее недействительной.

Также к последствиям следует отнести

:

- необходимость на срок всей процедуры реализации передать контроль над своими доходами финуправляющему, который будет распоряжаться ими на законном основании;

- суд может принять решение о введении запрета на выезд должника за границу РФ. Однако данный запрет автоматически снимается после завершения реализации имущества гражданина.

У Вас возникла необходимость в признании банкротства? Обратитесь к профессиональным специалистам! Мы успешно помогли признать банкротство и списать долги в более чем 3000 дел. Наша команда — это опытные юристы, антикризисные менеджеры и экономисты.

Мы практикуем командный подход и индивидуальный поиск решений по каждому делу, благодаря чему нам удается добиваться успеха даже в самых сложных обстоятельствах. Мы позаботимся о том, чтобы Ваше дело было решено в Вашу пользу и в кратчайшие сроки!

Образцы документов по реализации имущества

Бланк ходатайства о введении реализации имущества (17.1 КБ)

Образец заполнения описи имущества должника (574.9 КБ)

Ограничения, к которым должнику нужно быть готовым

Процедура реализации имущества предполагает ввод ряда ограничений в отношении физического лица, признающего финансовую несостоятельность. Первое, что необходимо сделать — передать имеющиеся банковские карты управляющему. На это у должника есть один день после начала процедуры реализации.

Другие нюансы, которые важно учитывать:

- Должник не сможет распоряжаться средствами, которые у него находятся на счетах, и открывать новые счета

- Вводится запрет на проведение сделок, объектом которых выступает имущество: нельзя дарить, продавать, закладывать или совершать другие операции

- Нельзя получать новые кредиты в банках, займы в микрофинансовых организациях, а также погашать их самостоятельно, то есть, без проведения торгов и соблюдения очередности

Частые вопросы

Проживаю в доме. Еще есть доля в городской квартире. Продадут ли эту долю, если подам на банкротство?

Да, второе жилье подлежит реализации. Будет проведена опись имущества, вашу часть квартиры оценят и включат в конкурсную массу. Далее доля выставляется на продажу через электронные торги. Если же ее все-таки не купят (доли в недвижимости не пользуются большой популярностью у покупателей), то финансовый управляющий сначала предложит ее кредиторам. Если те откажутся, то она перейдет вам обратно по акту приема-передачи.

Два года назад подарил внучке дачу — земельный участок с хозпостройкой. Собираюсь подавать на банкротство. Оспорят ли договор дарения?

Не сомневайтесь — сделку однозначно выявят и будут анализировать ее обстоятельства. Значение имеет, каким было ваше финансовое положение на момент дарения. Если долги были уже тогда, то сделку почти наверняка оспорят, и дачу вернут в конкурсную массу. Если же на тот момент просрочек не было, то сделку вряд ли признают подозрительной.

У меня единственное жилье, дом за городом. Могут ли его продать в банкротстве, чтобы купить взамен недвижимость попроще?

Пока нет. Правоприменительная практика в отношении реализации единственного жилья пока только обсуждается. Поэтому если собираетесь признавать банкротство, лучше сделайте это сейчас.

При разводе мужу достался автомобиль, жене — дом. Будут ли проблемы с его машиной, если жена пройдет банкротство?

Все зависит от того, когда возникли долги и кто тратил деньги, которые выдавались взаймы. Если, к примеру, на эти деньги купили автомобиль, и в целом кредиты супруги тратили вместе, то есть риск, что кредиторы предъявят претензии к машине.

Спишем ваши долги через банкротство с гарантией

Юрист перезвонит через 1 минуту и проконсультирует. Это бесплатно.

Как формируется конкурсная масса

Конкурсная масса — что это? Это объекты и имущественные права должника, которые будут продаваться в банкротстве. После описи имущества финуправляющий сам либо по решению суда исключает из нее собственность, которую нельзя забирать при банкротстве. Объекты, которые не забирают, мы перечислили выше. Все, что осталось, включается в КМ.

Какие сделки должника могут быть оспорены при банкротстве физ. лиц?Статья по теме

В КМ могут дополнительно включить:

- деньги от продажи дебиторской задолженности. Например, если бывший работодатель должен банкроту зарплату, это право требования продадут;

- предмет залога, переданный кредитору;

- объекты по оспоренным сделкам.

Эти объекты также отправятся на торги для расчетов с кредиторами.

Автомобиль можно сохранить, если доказать суду, что он необходим ему для работы или относится к категории транспорта для инвалидов. Подробнее о том, как происходит реализация машин при банкротстве, и каковы шансы сохранить автомобиль вам расскажут наши юристы на консультации.