В каких случаях необходима выписка?

Сведения из ЕГРН необходимы, если речь идет о сделках с недвижимостью. Это основной документ, который подтверждает право на квартиру, участок или другой недвижимый объект. Ситуаций, когда выписку требуют обязательно, масса. Остановимся на самых распространенных:

- купля или продажа недвижимости;

- вступление в наследство;

- оформление дарственной;

- приватизация жилья;

- оформление ипотеки;

- получение банковского кредита, если залогом выступает квартира;

- постановка в очередь на улучшение жилищных условий;

- получение налогового вычета на квартиру или дом;

- раздел имущества;

- судебные разбирательства, касающиеся квадратных метров.

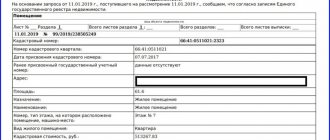

Пример выписки из ЕГРН о характеристиках и правах

Какую информацию можно узнать из выписки

Выписки из ЕГРН делятся на несколько видов. Наиболее востребованные – о характеристиках и правах, о переходе права собственности, полная выписка об объекте недвижимости. Какую из них выбрать, зависит от ситуации. Благодаря выписке можно узнать:

- кто является настоящим владельцем недвижимости;

- информацию о предыдущих хозяевах;

- кадастровый номер объекта;

- адрес, площадь, этаж, вид помещения;

- кадастровая стоимость объекта;

- когда он был зарегистрирован;

- наличие обременений – аресты, залоги.

Кто и как может получить выписку

Перечисленные выше сведения открыты. Их без проблем получает каждый желающий. Посмотреть можно на портале ЕГРН.Реестр.

Но все же к некоторой информации доступ ограничен. Ее может узнать только сам хозяин недвижимости, его доверенное лицо или нотариусы. Например, подробности правоустанавливающих документов, общую информацию о правах на недвижимость какого-то определенного человека, факт того, что владелец квартиры или участка признан недееспособным.

Выписку из ЕГРН можно заказать несколькими способами: в офисах Росреестра, в МФЦ, выездным обслуживанием, через сайт госуслуг и сторонние онлайн-сервисы. Удобнее всего сходить в МФЦ либо получить информацию в Интернете. Бумажный это будет вариант или электронный, не важно. Оба имеют одинаковую юридическую силу.

Что нужно для регистрации сделки с залогом

Регистрация квартиры в собственность по ипотеке требует предоставления установленного законом перечня документов (). Их список сообщит банковский менеджер или риэлтор, с которым вы сотрудничаете. Хотя он может несущественно меняться в зависимости от характеристик сделки, базовый перечень выглядит следующим образом:

- Паспорта участников кредитной сделки, то есть продавцов и покупателей.

- Заявление на оформление права собственности. Бланки распечатает специалист, принимающий документы, вам останется только проверить данные и поставить подписи.

- Квитанция об уплате государственного сбора за регистрацию права собственности. Госпошлина делится поровну на всех будущих хозяев. Если вы закладываете свою недвижимость, следует зарегистрировать договор ипотеки. Государственный сбор за него делится на всех залогодателей и кредитора поровну.

- Договор с продавцом (на вторичку) или с застройщиком (на новое жилье).

- Правоподтверждающие бумаги на жилье (выписка из общего реестра недвижимости).

- Документ, в связи с которым появилось право владения (приватизации, дарения и пр.).

- Залоговые бумаги. При обременении в силу закона используется договор с кредитором и закладная, в силу договора – специальный договор ипотеки. Некоторые банки не делают закладную, и это тоже происходит в рамках закона – ограничение права регистрируется только на основании кредитного и договора купли.

- Техническая документация.

- Нотариальная доверенность, если за продавца выступает его доверенное лицо.

- Разрешение госорганов на реализацию жилплощади, если среди продавцов числятся дети.

- Нотариальное разрешение мужа или жены заемщика на обременение.

Чтобы подать документы и не услышать отказ, следует заранее уточнить, что требуется для регистрации права собственности на квартиру в ипотеке.

Отдельно стоит сказать о таком важном документе, как закладная (). Хотя многие банки пренебрегают ее оформлением, крупные финансовые организации ведут практику регистрации залога именно через закладную. Документ должен содержать:

- данные залогодателей, то есть ипотечных заемщиков по данному кредиту;

- характеристики квартиры (местонахождение, этаж, количество квадратных метров, оценочная цена и пр.);

- данные об ипотеке (сумма, реквизиты кредитного договора, ставка и пр.);

- особенности погашения, дата и сумма платежа;

- подписи всех заемщиков.

Рекомендуемая статья: Как купить дачу в ипотеку

Распечатанную и подписанную закладную обязательно нужно сдать на регистрацию. В противном случае она не признается законной. Оригинал документа хранится в банковском архиве до момента закрытия кредита. После выплаты вам отдадут закладную, потому как она потребуется для снятия залога.

Обратите внимание, что закладная может быть передана другой организации, и не только при просрочке платежей. Все зависит от условий кредитного договора, который вы подписали. По большому счету для плательщика серьезно ничего не меняется, кроме платежных реквизитов. Правила отъема жилья четко регламентированы российским законодательством, поэтому переживать не нужно.

Как оформить выписку из ЕГРН онлайн

Чтобы не тратить время на поездки в МФЦ или отделение Росреестра, можно заказать выписку, не выходя из дома, в режиме онлайн. Она придет в электронном виде. При необходимости можно распечатать.

На сайте Росреестра нужно найти раздел «Физическим лицам», затем кликнуть на ссылку «Получить сведения из ЕГРН». Этот ресурс имеет некоторые неудобства – требует слишком много информации от желающего получить выписку. Нужно знать точный адрес объекта, вводить свои персональные данные, включая паспорт, указывать другие документы. Заполнить просят более 15 полей. Все это занимает не меньше получаса. После приходит письмо на электронную почту со ссылкой для оплаты госпошлины. Как только она будет оплачена, дают ссылку, по которой можно скачать выписку.

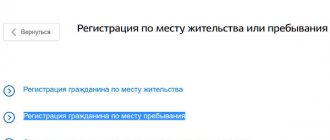

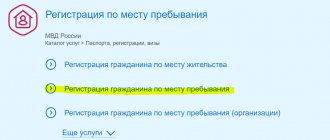

Сайт госуслуг выдает выписки примерно по такому же принципу. Но заказчик получает дополнительные сложности, если ни разу не пользовался этим сервисом. Прежде чем получить услугу, придется заводить аккаунт и ждать подтверждения учетной записи. Услуга тоже платная.

Проще, удобнее и дешевле получить выписку из ЕГРН с помощью портала ЕГРН.Реестр.

Размер госпошлины для физических лиц и порядок оплаты

Стоимость пошлины за регистрацию сделки между физлицами составит в 1000 рублей, а между компаниями – 4000 рублей.

Если договор заключен банком и заемщиком – 1000 рублей, из которых квитанция физлица — 500 рублей, а платежное поручение юрлица — 500 рублей.

Госпошлины одинаковые и для МФЦ, и для Росреестра. Пошлина уплачивается вне зависимости от количества объектов недвижимости, являющейся предметом договора ипотеки.

Кто должен платить госпошлину? Она может быть оплачена совместно банком и заемщиком, но чаще всего эти расходы ложатся на плечи клиента. Оплатить платеж это можно в любом отделении банка или терминале.

Как получить выписку ЕГРН онлайн через сайт egrnreester.ru

Чтобы получить выписку, нужно сделать всего несколько шагов:

- Заходим на сайт ЕГРН.Реестр и указываем кадастровый номер объекта недвижимости либо его адрес.

- Выбираем необходимый вид выписки в зависимости от ее содержания.

- Указываем свой номер телефона и электронную почту. Оплачиваем услугу и ждем готовый документ.

Срок изготовления документа – 30-60 минут. Выписка будет заверена электронной цифровой подписью Росреестра, а это значит, что документ будет иметь полную юридическую силу.

Особенности права собственности при ипотеке

При оформлении жилищного займа объект недвижимости сразу же регистрируется на заемщика и членов его семьи (при совместной собственности). Считается ли квартира в ипотеке собственностью банковского клиента? Да, именно так (). Вопреки распространенному мнению, банк не является владельцем имущества.

Однако на квартиру накладывается обременение, ипотека в силу ():

- закона, когда предметом залога выступает приобретаемая жилплощадь;

- договора, когда закладывается иная недвижимость заемщика или его родственников. При этом на приобретаемую квартиру не накладывается ограничение.

При ипотеке квартира в собственности банка не оказывается. Залог подразумевает существенное ограничение в распоряжении недвижимостью. При этом плательщик кредита и его семья могут проживать в данной квартире. Какие будут ограничения прав заемщиков на собственность квартиры в ипотеке:

- Совершение с залогом сделок, влекущих смену владельца. То есть продать, отдать в дар, заключить договор мены, перераспределить доли вы не сможете. Даже если продажа необходима для погашения остатка ипотечной задолженности.

- Заключение договора о сдаче в аренду. Конечно, многие заемщики делают это, но незаконно, без регистрации договора найма в налоговой инспекции. Если же вы решите оформить документы положенным образом, придется сначала получить разрешение от банка. Финансовая организация вряд ли даст согласие на аренду, ведь велика вероятность, что арендаторы принесут объекту залога непоправимый вред (например, устроят пожар).

- Регистрация новых жильцов. По закону банк не может воспрепятствовать прописке членов семьи заемщика, но получить разрешение от него все же придется.

- Перепланировка. Решение о возможности изменить важные конструктивные элементы принимает не только БТИ, но и банк. Он вправе отказаться выдать согласие, если посчитает, что реконструкция ухудшит состояние жилья.

- Переуступка права собственности на квартиру в ипотеке. Некоторые банки все же идут навстречу, предлагая обратившимся к ним клиентам купить залоговую квартиру в ипотеку. Это позволяет текущим заемщикам решить финансовые проблемы, отказавшись от ипотечной недвижимости. Банк оставляет ликвидную квартиру у себя в залоге, переоформив долг на более платежеспособного клиента ().

Собственники ипотечной квартиры могут проживать в ней, делать ремонт и пользоваться для собственных нужд. Также они вправе завещать ее согласно норме закона, то есть, составив соответствующее распоряжение у нотариуса. Документы на собственность квартиры в ипотеке хранятся у залогодателя (получателя кредита). В финансовую организацию следует предоставить лишь копии.

Ипотека на квартиру в собственности в банке отличается от покупки в рассрочку от строительного кооператива. В последнем случае пайщики получают право владения только после полной оплаты долга. При этом нет уверенности, что дом будет достроен и саму недвижимость вам передадут по соглашению.

В случае невыполнения ипотечных обязательств кредитор имеет право через суд реализовать залоговое имущество в счет погашения задолженности (). Нужная для оплаты долга часть пойдет на покрытие кредита и только остаток на руки проштрафившемуся заемщику.

Следует отметить, что это крайне невыгодная сделка, в которой банк получает проценты за пользование кредитными средствами, клиент же остается и без денег, и без квартиры. Поэтому стоит избегать реализации имущества насколько это возможно. Сейчас ипотечные заемщики могут воспользоваться кредитными каникулами (), которые позволят поправить свое финансовое положение или исправить ситуацию другим способом.

Право собственности на квартиру в ипотеке может быть зарегистрировано:

- Единолично на заемщика, даже если тот состоит в браке. Впоследствии муж и жена смогут выделить часть каждому или разделить жилье при разводе. По закону о собственности на квартиру при ипотеке супруги могут установить по половине доли или решить вопрос по-иному.

- На мужа и жену как совместная собственность. Части жилья в четком выражении не указываются. По умолчанию они разделены поровну между супругами (). Супруг же обязательно станет созаемщиком по ипотеке, за исключением случаев наличия брачного договора.

- Общая долевая собственность на квартиру при ипотеке оформляется на семью ипотечного клиента. К примеру, выделяются части детям и созаемщикам (ими зачастую выступают родители плательщика кредита).

Чья это собственность, если квартира в ипотеке? Допускается выделить право владения на заемщика, его супруга, несовершеннолетних детей. Если привлекаются созаемщики, к примеру, родители ради увеличения суммы кредита, они также могут стать сособственниками жилья.

При этом процент выделяемой им доли не играет большой роли. Главное – чтобы при ипотеке на квартиру в общую собственность на основного заемщика была оформлена хоть какая-то часть. Впрочем, банки могут устанавливать собственные ограничения на этот счет. Нюансы сделки следует узнать у своего ипотечного специалиста.

В зависимости от того, как вы решили оформить квартиру в собственность по ипотеке, определяется, как действовать и какие документы собрать. При некоторых сделках вам хватит простой передачи на регистрацию, в иных – придется идти в нотариальную контору и выложить там немалую сумму.

Как получить выписку ЕГРН через МФЦ: инструкция

Кому-то будет удобнее лично прийти в МФЦ. Предварительно на сайте Центра своего региона ознакомьтесь с документами, стоимостью услуги, сроком изготовления выписки.

ШАГ 1. Собираем документы

Для того, чтобы обратиться в МФЦ для получения справки, необходимо собрать пакет документов:

- паспорт заявителя;

- доверенность, нотариально заверенная, если получает представитель заявителя;

- паспорт представителя;

- квитанция об оплате государственной пошлины (на усмотрение заявителя);

- заполненное заявление.

ШАГ 2. Приходим в МФЦ

Заполнить запрос на получение сведений можно будет по месту. Будьте внимательны и аккуратны: заявление заполняется на 5 листах печатными буквами без помарок и ошибок.

ШАГ 3. Получаем расписку

После того, как сотрудник МФЦ примет от вас все документы, он должен выдать расписку, что необходимые бумаги он получил. А также назначит повторный визит для выдачи выписки.

ШАГ 4. Забираем готовый документ в указанный срок.

Сколько стоит выписка ЕГРН

Получение выписки из ЕГРН – это платная услуга. Независимо от того, где ее заказывать: напрямую в Росреестре, через сайт Госуслуг, МФЦ или онлайн-сервисы.

При получении справки в МФЦ, филиалах Росреестра и на госуслугах нужно оплатить госпошлину. Сумма зависит от информации, которая вам необходима, и статуса – физическое вы лицо или юридическое. Электронная выписка дешевле, чем бумажный вариант.

Например, справка о переходе права для «физика» обойдется в 460 р. на бумаге и в 290 р. в электронном виде. Юридическое лицо будет платить 1270 р. и 580 р. соответственно. Выписка об основных характеристиках и правах стоит 460 и 1270 р. на бумажном носителе, 290 и 820 р. в электронном варианте.

Цены на сайте egrnreester.ru ниже. Расширенный отчет о недвижимости стоит 350 рублей. За эту сумму в отчете указывается исчерпывающая информация об объекте:

- кто нынешний собственник;

- кто бывшие собственники;

- когда у прав заканчивается срок действия;

- когда зарегистрирована недвижимость;

- сколько стоит объект по кадастровой оценке;

- есть ли запрет на перерегистрацию, залог или арест.

Особенности регистрации квартиры по военной ипотеке

Особенно много вопросов возникает по военной ипотеке. Действительно, такие кредитные и имущественные сделки существенно отличаются от прочих. Оформление квартиры в собственность по военной ипотеке происходит стандартным образом. За исключением того, что залогодержателем выступает не только банк, но и Министерство Обороны РФ, фактически выплачивающее долг ().

Является ли собственностью квартира в ипотеке для военных? Право владения оформляется на обратившегося клиента, то есть военнослужащего. Обратите внимание, что целевые государственные выплаты не считаются совместным имуществом (). Находится ли квартира при ипотеке в собственности мужа и жены? Право владения не оформляется на супругу, и при разводе она не будет иметь права на раздел этой жилплощади.

Когда квартира переходит в собственность по военной ипотеке? В момент регистрации договора в Росреестре, то есть почти сразу же после подписания кредитной документации. Дополнительно в пакет бумаг для регистрации сделки включается договор целевого займа с Росвоенипотекой. При этом действуют такие же ограничения на недвижимость, как и при обычной ипотеке.

Если военнослужащий решит раньше уйти со службы, он может самостоятельно продолжить выплату ипотеки или же оставить квартиру государству. В первом случае обременение в пользу МО РФ снимается досрочно. Клиент берет ответственность за выплату ипотеки на себя.

При погашении долга перед кредитором в полном объеме происходит оформление квартиры в собственность после ипотеки. Плательщику нужно заказать справку о выполненных обязательствах и забрать закладную. Затем с этими бумагами надлежит явиться в представительство Росреестра и подать заявление на аннулирование залога.