Жить в своем доме — мечта многих россиян. И с развитием программ кредитования покупки жилья она становится все более осуществимой. Но у ипотеки на дом с участком есть подводные камни, о которых часто не догадываются те, кто планирует ее оформление.

С какими трудностями чаще всего сталкиваются при покупке дома с участком в ипотеку? Какие программы предлагают российские банки? Кому откажут в целевом кредите? И как повысить шансы на его получение? Эти вопросы ФАН задал заместителю руководителя ипотечного департамента федеральной Татьяне Решетниковой.

Особенности ипотеки на дом с участком

Рынок ипотечного кредитования на покупку домов с земельными участками в России развит недостаточно. Соответствующие продукты предлагают далеко не все отечественные банки. И у каждого есть свои, подчас специфичные требования к объектам недвижимости.

Если сам дом или даже участок этим требованиям не соответствуют, в выдаче кредита откажут. Этим ипотека на дом с земельным участком отличается от таковой на квартиру. Условия покупки квадратных метров в многоэтажках у большинства банков схожи, а вот в отношении домов — тонкостей масса.

Банки учитывают буквально все — от расположения объекта до его технического состояния. Причем в одной организации будут больше интересоваться годом постройки и оценочной стоимостью, а в другой — обратят внимание на тип земель, на которых расположено строение.

Также могут иметь значение:

- наличие или отсутствие коммуникаций;

- пригодность дома для круглогодичного проживания;

- удаленность от города и расположение относительно других населенных пунктов;

- постройка на землях ИЖС;

- степень износа строения — для деревянных домов она не должна превышать 40%.

Одни банки кредитуют только своих зарплатных клиентов. Другие — дают деньги лишь на типовые дома на территориях комплексной жилой застройки.

«Перечислять требования банков можно бесконечно, — уточняет Решетникова. — Поэтому в таких случаях необходимо всегда подбирать банковский продукт под конкретный объект. Просто прийти в любой банк и взять ипотеку на дом, как на квартиру — не получится».

pixabay.com /

На что обратить внимание при покупке что нужно сделать?

В первую очередь покупателю необходимо тщательно обследовать приобретаемый дом на предмет возможных дефектов или нарушений, так как нередко продавец скрывает такие нарушения.

Если покупатель будет обращать внимание только на внутреннюю отделку и внешний дизайн, то он рискует столкнуться в будущем со многими неприятностями — от холодных труб отопления зимой до трещин на стенах.

Существует ряд важных деталей, на которые обязательно нужно обратить внимание при осмотре покупаемого дома:

- Состояние чердака и кровли;

- Состояние погреба (подвала);

- Работоспособность коммуникаций;

- Расположение водостоков;

- Параллельность стен и ровность пола;

- Надёжность системы канализации;

- Качество просушки деревянных элементов конструкции;

- Состояние электропроводки.

Следует помнить, что лучше всего осматривать дом в марте или апреле, во время весенних паводков, так как в этот период все недостатки влагоизоляции жилья хорошо видны. Если в подвале или погребе стоит вода или мокрые углы, значит, фундамент пропускает воду, что может привести в будущем к размыванию такого фундамента и раннему разрушению дома, особенно если в доме два или три этажа.

Если водостоки расположены неправильно, дождевая вода может размывать грунт вокруг фундамента, что также может приводить к преждевременному разрушению жилого строения. Для самостоятельной оценки расположения водостоков можно понаблюдать за их работой во время дождя, отмечая, уходит вода в сторону от дома или заполняет низины и ямки возле стен и углов дома. В последнем случае такие водостоки необходимо переделывать или заменять на другие.

Состояние кровли необходимо проверять, поднявшись на чердак (желательно во время или после дождя). Таким образом можно определить, насколько качественно положена крыша и не протекает ли она.

Чтобы крыша не давала течь во время ливней, между элементами черепицы не должно быть щелей более 2-3 мм, а нахлест должен составлять не менее 0.5 см.

Если дом деревянный, то специальным влагометром можно оценить степень просушки дерева. Сырое дерево со временем ссыхается в ширину, и геометрия дома нарушается, появляются щели.

Затем нужно попросить продавца продемонстрировать работу всех имеющихся коммуникаций для проверки. К основным коммуникациям относятся:

- Газоснабжение;

- Водопровод;

- Водоотведение и канализация;

- Электропроводка;

- Отопление.

Если дом снабжён собственной системой зимнего отопления, необходимо запустить его и через некоторое время проверить температуру батарей.

После этого важно осмотреть электросчётчик и систему электроснабжения. Провода должны быть медными по современным стандартам, также обязательно должно присутствовать заземление.

Вода из кранов не должна иметь неприятный запах или мутный цвет. Для проверки надёжности канализации необходимо слить большое количество воды в короткий промежуток времени, чтобы оценить скорость ухода воды.

При возникновении сомнений в тщательности проведённой проверки можно обратиться к инженерам-оценщикам, которые помогут профессионально оценить техническое состояние жилого дома.

Условия ипотеки на дом с земельным участком

Ставки кредитования по таким программам обычно чуть выше, чем на квартиры. Они стартуют от 8,5% годовых, за исключением специализированных программ для корпоративных клиентов, которых могут кредитовать под 7,7% годовых.

Еще одно исключение — программы сельской ипотеки, которую субсидирует государство. В рамках этой программы можно подкредитоваться под 2,7-3% годовых, но при условии, что приобретаемый дом находится на землях, признанных сельскими. Таковыми в большинстве регионов определили земли в пригородах крупных и средних населенных пунктов или в небольших городах с населением до 30 тысяч человек.

«Условия у каждого банка сугубо индивидуальные, — уточнила Решетникова. — По большинству ипотечных программ на дом с земельным участком размер первоначального взноса будет составлять 25–50%. Но есть и программы, где готовы рассматривать клиентов и с первоначальным взносом 10%».

pixabay.com /

Нюансы ипотеки на покупку дома с участком

Отказать в выдаче кредита могут по разным причинам. Как по «стандартным» — если заемщика посчитают неплатежеспособным или его кредитная история не устроит финансовую организацию. Так и по специфическим, главных среди которых две.

1. Недостаточная оценочная стоимость объекта. Так как залогом при ипотечном кредитовании становится сам дом, банки не спешат выделять деньги на покупку жилья без окон и дверей, без коммуникаций или расположенных слишком далеко от города. Но даже если в этом плане с объектом все в порядке, не обязательно его оценочная стоимость удовлетворит кредитора. Часто оценочные компании не могут подобрать аналогов данному объекту из выставленных на продажу в конкретном населенном пункте. Дома очень разнообразны, есть среди них и уникальные, что формирует некорректную, часто слишком низкую, с точки зрения покупателя, оценочную стоимость. Дополнительно снизить ее может и сам банк с учетом того, что в процессе эксплуатации жилье может потерять часть стоимости. А в случае проблем с выплатами по кредиту его ведь придется продавать. И идеально, если продажа займет немного времени, до двух месяцев. Если больше — объект становится совсем не интересным финансовой организации.

2. Сложности с оформлением страховки. Страховые компании тоже оценивают объекты, на которые распространяют действие своих продуктов. Потенциально рискованными для страховщиков являются дома старой постройки и изношенные. Часто отказывают страховать жилье с печным отоплением или расположенное в зоне подтопления.

«Многие банки страховку объекта требуют в обязательном порядке, — продолжила собеседница ФАН. — Другие могут прокредитовать и без нее, но тогда увеличат ставку на 3–3,5%».

pixabay.com /

Рекомендации по оформлению

Планируя покупку дома с участком в кредит, необходимо сначала выбрать объект, который вам подходит. И уже с учетом его особенностей подбирать банк и ипотечную программу. Сама процедура не отличается от ипотечных программ на квартиры. Заемщику нужно:

- получить одобрение кредита;

- согласовать с банком объект недвижимости;

- провести оценку объекта.

В некоторых банках оценка не требуется, если на покупку нужно менее 1,5 миллиона рублей. Если все в порядке, с заемщиком подпишут договор и выделят необходимую сумму.

Если же банки настойчиво отказывают, стоит рассмотреть и другие варианты кредитования. Например, оформление потребительского кредита или нецелевого под залог городской квартиры. Если своего жилья нет, можно привлечь созаемщиков — третьих лиц. Это могут быть родители или близкие родственники, у которых есть квартира и которые готовы стать залогодателями при подписании ипотечного договора.

Нередко эти способы становятся единственной возможностью получения кредита на жилье. И они же имеют ряд преимуществ перед ипотечными программами на покупку дома с участком. Для получения нецелевого кредита не нужно согласовывать с банком объект. Не требуется первоначальный взнос, который часто оказывается неподъемной суммой для заемщика. Никто не запрещает часть кредита оставить себе, чтобы сделать ремонт в приобретенном доме, купить мебель или пустить на другие нужды. И, наконец, если что-то «пойдет не так», продать жилье без обременений будет куда проще, чем залоговое имущество банка.

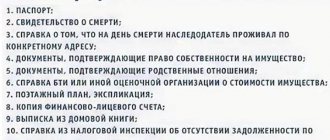

Необходимые документы

Как бы вам не понравился продавец и продаваемый участок, в первую очередь нужно изучить имеющиеся документы.

Согласно ч. 1 ст. 14 ФЗ № 218 от 13.07.2015 «О государственной регистрации недвижимости» получение права собственности на недвижимость возможно только при наличии следующего пакета документов:

| Правоустанавливающие документы | Предоставляется договор дарения, купли-продажи, обмена или свидетельство о вступлении в наследство. Если дом с участком были получены у государства, предоставляется документ о приватизации. |

| Технический паспорт | Это единый документ, который включает:

Документ выдается в БТИ по месту расположения объекта недвижимости. |

| Выписка из домовой книги | Если дом признается пригодным для регулярного проживания, должна быть в наличии домовая книга. В ней указываются все зарегистрированные лица. Документ потребуется, даже если покупатель не планирует прописываться здесь. По нему видно, кто здесь зарегистрирован. Лучше, если указанные лица выпишутся по новому месту жительства до оплаты. |

| Кадастровый план | Его можно получить в территориальном отделе Росреестра. По нему видно, какие границы и территорию занимает участок, кадастровую стоимость и некоторые сведения о правообладателе. |

Запросите дополнительно выписку из ЕГРН. В ней можно увидеть сведения о кадастровой стоимости и правообладателе, наличие и отсутствие обременений. В ней содержатся сведения о местоположении, площади и границах.