Вопросы, рассмотренные в материале:

- Нормы законодательства относительно отказа от страховки

- Составление заявления на отказ от добровольной страховки

- Заявление на отказ от обязательной страховки на примере ОСАГО

- Сроки рассмотрения заявления на отказ от страховки по кредиту

- Подводные камни отказа от страховки

Заявление на отказ от страховки может потребоваться в ряде случаев, среди которых наиболее распространены те, что связаны с нежеланием переплачивать за кредит. Законодательно не запрещается отказываться от добровольного страхования, и тут все относительно просто.

Однако есть ситуации, когда может потребоваться расторгнуть договор обязательного страхования (например, ОСАГО). В нашей статье мы расскажем, как оформить заявление на отказ при добровольном и обязательном страховании и какие существуют подводные камни.

Закон о Возврате Коллективной Страховки по Кредиту – «Период Охлаждения»

Как не удивительно, но в законе о страховании ФЗ № 4015-1 от 27.11.1992 нет положений, которые бы регулировали или как-то объясняли, как расторгать досрочно договор страхования, заключенный при оформлении кредита. Также в нем не указано, как действовать застрахованному лицу, если он присоединился к договору коллективного страхования и хочет от него отказаться.

Но зато есть статья 958 ГК РФ (2 часть) и Указание ЦБ РФ от 20.11.2015 № 3854-У. В них-то и поищем нужную информацию. Согласно п.1 Указания Банка России от 20.11.2015 года №3854, «период охлаждения» для возврата страховой премии составляет 14 календарных дней. До начала 2021 года данный период был равен 5 рабочим дням.

Наличие вышеуказанного периода должно быть обозначено в договоре страхования. Если оформляется коллективная страховка, страховщиком выступает СК, страхователем – банк, застрахованным лицом – заемщик.

Если договор не включает условия возврата, он признается недействительным полностью или частично по отдельным пунктам. СК вправе самостоятельно увеличивать «период охлаждения» в большую сторону. Например, в Сбербанке он составляет 30 дней.

В ст. 958 указываются обстоятельства, при которых можно досрочно расторгнуть страховой договор и вернуть страховую премию. Это возможно, если:

- погибнет застрахованное имущество;

- предприниматель прекратит свою деятельность.

Все! Ни слова о том, что заемщик имеет право вернуть часть страховой премии, если он досрочно погасит кредит. Несправедливо? Так посчитала и некая госпожа А. А. Мелкова, которая 2015 году подала жалобу в Конституционный суд РФ, в которой указала, что положения статьи 958 нарушают ее конституционные права и не позволяют вернуть уплаченную страховую премию, если договор расторгается досрочно. Но ее жалобу даже не рассмотрели.

Подтверждением сказанного выше является Определение ВС РФ от 31.10.2017 года, благодаря которому были отменены решения первых двух судебных инстанций, не позволивших заемщику вернуть премию и отклонивших его исковые требования.

- Пример

Рассмотрим ситуацию более подробно…

Женщина обратилась в банк для оформления потребительского кредита. В ходе процедуры ей была навязана коллективная страховка «дружественной» СК.

Сумма премии составила около 22 000 руб., за подключение к программе кредитор взял комиссию – около 13 000 руб. Также была взята плата за участие в программе – 35 235 руб.

В соответствии с условиями договора, у застрахованного лица есть возможность обратиться за возвратом премии в течение 5 рабочих дней – такой «период охлаждения» действовал в то время.

Заемщик обратилась в установленные сроки в банк с заявлением о возврате страховки, но в удовлетворении требований ей было отказано. После этого она подала иск в суд. Рассмотрев дела, суд принял по иску отрицательное решение.

До вступления судебного решения в законную силу женщина направила апелляционную жалобу в вышестоящий судебный орган, но и там получила отрицательный ответ.

Впоследствии ею была направлена жалоба на рассмотрение в Верховный суд РФ, который не согласился с решениями нижестоящих судов и отменил их по нескольким причинам:

- Заемщик самостоятельно вносил плату за присоединение к программе страхования, следовательно, именно он является страхователем, а не банк.

- Страхователь – это физлицо, и на него распространяется действие Указания ЦБ РФ. Женщина обратилась за этим в установленные сроки.

- Страховая премия должна быть возвращена. При расчете банк вправе вычесть собственные расходы на оформление договора и часть премии за время его действия до момента обращения клиента с заявлением.

По итогу судом принято определение об отмене апелляционного определения и возврате дела на повторное рассмотрение.

Важно! Если договором страхования не предусмотрена возможность возврата премии в течение 14 дней, он признается недействительным в судебном порядке. Это прямое нарушение Указания ЦБ РФ и прав заемщика, являющегося физическим лицом.

Обратимся к вышеназванному Указанию ЦБ № 3854. Что же тут интересного. Вот главные тезисы этого документа, которые каждый страховщик должен обязательно включить в договор страхования:

- страхователь должен быть физическим лицом;

- СК в договор должна включить пункт, который бы указывал, что клиент (страхователь) имеет право отказаться от договора в течение 14 дней после подписания договора и вернуть уплаченную премию в 100% объеме;

- страховщик может установить «период охлаждения» и дольше 14 дней;

- если застрахованный решит расторгнуть договор в течение 14 дней и на дату подачи заявления о расторжении договор не вступил в силу, то страховка возвращается полностью.;

- если застрахованный решит расторгнуть договор в течение 14 дней после его подписания, но договор уже вступил в силу, то СК удерживает часть страховой премии, а оставшуюся часть возвращает клиенту. Деньги вернут за исключением тех дней, в течение которых действовала страховка;

- страховой договор прекращается, как только страховщик получает заявление о расторжении от клиента;

- деньги должны вернуть в течение 10 дней с даты получения письменного заявления. Возврат возможен наличными или на банковский счет;

Еще один важный пункт этого документа – все страховщики должны работать в соответствии с данным указанием. Если они не включат в договор страхования хотя бы один из вышеназванных пунктов, то это является серьезным нарушением, которое карается штрафами и санкциями.

Если проанализировать документ, получается, что согласно Указанию, вернуть деньги могут только страхователи-физические лица. А заемщики, которые присоединились к программе коллективного страхования, страхователями не являются. Здесь в таком качестве выступает банк – лицо юридическое.

Поэтому, этот документ, в отношении таких лиц не действует. Долгое время страховщики пользовались такой лазейкой в законе. Но с 2018 года Верховный суд начал принимать решения, в которых страхователями признавались физические лица, хотя в договоре коллективного страхования они в таком качестве не указывались.

Есть еще законодательные нормы, которые нужно знать заемщикам, решившим расторгнуть страховой договор досрочно. Одной из главных претензий заемщиков является то, что они не были должным образом проинформированы о том, что страхование является добровольной услугой и никак не влияет на решение банка одобрять кредит или нет.

Принуждать заключать договор страхования банк не имеет право. Об этом говориться в ст. 421 ГК РФ. То есть сотрудники банка не вправе отказать в кредите из-за того, что заемщик отказывается от страхования. На деле же, если заемщик отказывался от страхования, кредит ему не выдавался.

Как Вернуть Коллективную Страховку в ВТБ, Сбербанке и Почта Банке?

Решив вернуть премию, следует учитывать, что это возможно только в нескольких случаях:

- Подача заявления в «период охлаждения». В такой ситуации банк не вправе отказывать. До 2021 года он составлял 5 дней. С 2021 года он составляет 2 недели или 14 дней. Все действия по возврату нужно проводить именно в этот период.

- Обращение после «периода охлаждения», если отпала возможность наступления страхового случая по причине гибели застрахованного лица или ликвидации бизнеса, если страховался предпринимательский риск (ст. 958 ГК РФ).

- Гражданин вправе отказаться от страховки в любое время, если риск возникновения страхового случая не отпал по вышеуказанным причинам, но тогда премия возвращена не будет. При кредитовании это возможно лишь при условии досрочного погашения задолженности.

Что касается коллективной страховки, то она успешно аннулируется в «период охлаждения» или после него. Последнее возможно только при наличии соответствующих условий в договоре. Чаще всего банки не предоставляют клиентам такую возможность, поэтому обращаться за возвратом следует в первые 14 дней после заключения соглашения.

Какую Сумму Денег Можно Вернуть при Коллективном Страхование?

Здесь все зависит от даты обращения и условий договора. Если заявление подается в «период охлаждения», премия возвращается в полном объеме. Может быть вычтена комиссия, взимаемая банком для оформления документации.

По прошествии 14 дней возможны несколько вариантов:

- В некоторых финансовых учреждениях «период охлаждения» увеличен. Деньги могут быть возвращены в полном размере либо за вычетом дней использования страховки. Расчет производится индивидуально.

- По истечении 14 дней или увеличенного по желанию банка «периода охлаждения» вернуть страховку нельзя, если договором не предусмотрены иные условия. Чаще всего страхователи и СК не предоставляют клиентам такую возможность.

Чтобы не приходилось обращаться в суд, лучше всего отказаться от страхования в момент оформления кредитного договора.

Несмотря на то, что сотрудник банка будет навязывать страховку и объяснять все ее преимущества, а также угрожать возможным отказом в кредитовании, выплата премии для СК несколько увеличит размер кредита и общий процент переплаты, и желательно этого избежать.

- Первый момент

- Второй момент

В Указании ЦБ № 3854 есть 2 важных пункта, которые определяют, в каком размере должна быть возвращена страховая премия…

При расторжении договора в течение 14 дней после его подписания, страховка возвращается полностью, если не произошел страховой случай и договор страхования не вступил в силу. Очень интересное положение, которое практически отменяет возможность вернуть страховку в стопроцентном размере и вот почему.

Договор вступает в силу после зачисления денег на счет страховой компании. Деньги перечисляются на счет в день получения кредита. Так когда должен заемщик подать заявление, чтобы вернуть всю сумму? До того, как будут перечислены деньги! То есть, он должен подписать договор, к примеру, 5 декабря, но деньги перечислить 8 декабря, а заявление об отказе от страхования подать 5, 6 ,7 декабря.

И тогда ему вернут всю сумму. Но это практически невозможно, потому что в случае с коллективным страхованием перечисление происходит единым платежом в день выдачи кредита.

При расторжении договора в течение 2 недель после его подписания, если он вступил в силу, страховка возвращается пропорционально времени действия страхового договора.

Например, договор страхования заключен 4 декабря. Деньги перечислены страховой компании в тот же день. Заемщик решил отказаться от договора 6 декабря. Ему вернуть деньги за вычетом двух дней.

При общении с работником финансового учреждения рекомендуется включить диктофон, чтобы впоследствии иметь возможность аргументировать свою жалобу.

Согласно законодательству, отказ от страхования не может быть причиной отрицательного ответа по кредитной заявке. Столкнувшись с этим, можно поступить любым из следующих способов:

- Подать жалобу в ЦБ РФ. Центробанк контролирует и страховую деятельность. Обращение возможно через электронный сервис: cbr.ru/Reception/Message/Register. Там же доступно прикрепление фото-, видео- и аудио-материалов. Потребуется заполнение заявления с детальным описанием обстоятельств.

- Оставление отзыва о банке на крупных финансовых порталах, от которых зависит рейтинг кредиторов среди потребителей. Такие порталы не являются официальными рейтинговыми агентствами, но отзывы о финансовых учреждениях граждане нередко читают перед оформлением займов. Негативная оценка может навредить репутации банка и снизить количество выдающихся кредитов, и его сотрудники самостоятельно свяжутся с недовольным клиентом для разрешения конфликта.

- Обращение в Роспотребнадзор по причине несоблюдение условий ст. 32 ФЗ при фактической оплате услуг страхователю. Это актуально и при возврате в случае досрочного погашения долга.

Важно! При беседе с сотрудником банка рекомендуется выписать его Ф.И.О. В дальнейшем такие данные могут понадобиться в качестве доказательства правоты клиента при проведении внутреннего расследования, если гражданином будет подана жалоба или оставлен негативный отзыв.

Возвращается ли Комиссия при Отказе от Коллективной Страховки?

Нередко комиссия за подключение к программе страхования либо больше страховой премии, либо равна ей. Поэтому встает резонный вопрос: возвращается ли она вместе со страховой премией?

Позиция судов неоднозначна. Некоторые признают обязанность страховщика вернуть вместе со страховой премией и комиссию за предоставление услуги, если договор расторгается в «период охлаждения», например, таково определение:

- Пермского краевого суда от 21.02.2018 №33-1785/2018.

Другие, считают, что комиссия возврату не подлежит:

- Определение Оренбургского суда от 15.11.2018 по делу № 33-8880/2018;

- Определение ВС РФ от 31.10.2017 № 49-КГ17-24;

Поэтому, все зависит от конкретного суда. Но заявлять требование вернуть комиссию банка в судебном иске обязательно нужно.

Дополнительные вопросы

№1. Сколько дней составляет период охлаждения?

Стандартный срок – 14 дней. Отсчет времени начинается с момента заключения договора.

№2. Вправе ли банк поднимать ставку по кредиту в случае отказа от страховки?

Подобные действия кредитора вполне законны. Об этом прямо сказано в ст.11 ФЗ от 21.12.2013 №353-ФЗ.

№3. Реально ли вернуть деньги по коллективной страховке?

В судебной практике уже есть положительные решения о взыскании денег по коллективной страховке. Например, в случае долгосрочного погашения кредита. Однако пока выплаты делаются принудительно. Страхователям приходится обращаться в суд.

№4. Можно ли вернуть деньги по страхованию залогового имущества?

Это вид страхования является обязательным. Отказ от страховки и возврат денег по ней законом не предусмотрен.

№5. Как заемщику вернуть страховку после выплаты кредита?

Возврат страховой премии допускается только при досрочном выполнении обязательств. Если человек погасил кредит согласно с графиком, то у него нет оснований для обращения к страховщику.

Подача Заявления на Возврат Коллективной Страховки по Кредиту

Если коротко, то получить обратно страховую премию по договору коллективного страхования так:

- Напишите заявление на возврат страховки и отправьте ее в банк и страховую компанию в течение 14 дней после подписания договора.

- Подождите 10 дней. Если вам откажут, то пишите досудебную претензию. Адресатами являются банк, в котором получили кредит и страховая компания.

- Обратитесь в суд.

Важно учитывать, что при возврате, в отличие от индивидуальной страховки, здесь обращаться следует в банк, а не в страховую компанию. Пошаговый алгоритм действий выглядит так:

- Заемщик заполняет заявление в двух экземплярах. Образцы устанавливаются финансовыми организациями индивидуально, чистый бланк можно скачать на сайте кредитора или СК.

- Заявление с прилагающимися документами предоставляются лично в банк или чрез почту. В последнем случае отправка осуществляется заказным письмом с уведомлением о вручении. Отчет срока рассмотрения начинается с момента получения документации.

- На рассмотрение обращения отводится 10 дней. В течение этого времени должно быть принято решение.

- Итоговый ответ по возврату оформляется письменно и предоставляется заявителю. Если он отрицательный, должны быть указаны причины со ссылками на нормы законодательства, подтверждающие правоту страхователя и страховщика.

Клиентам Сбербанка и ВТБ чаще всего удается вернуть страховку. Остальные финансовые учреждения могут использовать дополнительные «лазейки» в законодательстве, не допускающие возврат после 14 дней. Например, не включать в условия договора такую возможность.

При неудовлетворительном ответе дальнейшие действия застрахованного лица выглядят так:

- Подается иск в районный суд по адресу регистрации страховщика. К заявлению прилагается копия мотивированного отказа, паспорта, договоров страхования и кредитования. Если ранее гражданин обращался в Роспотребназдор на основании нарушения ст. 32 ФЗ «О защите прав потребителей», понадобится заключение данного органа.

- В течение 5 дней судья возбуждает делопроизводство. Назначается дата первого заседания, на котором в качестве ответчика присутствует представитель банка.

- Максимальный срок рассмотрения дела не превышает 2 месяцев. За это время должно быть принято решение.

- Оформляется решение, оглашается резолютивная часть.

Если решение суда принято в пользу истца, он забирает выписку из него и повторно обращается в банк с ней и заявлением о возврате. Страховщик не вправе не выполнять требования судебного документа, он должен им руководствоваться.

Как Написать Заявление на Возврат Коллективной Страховки?

Прежде чем составлять заявление следует изучить кредитный договор и страховой полис. Договор следует проанализировать на предмет того, увеличится ли ставка по кредиту, если откажетесь от страховки. Этот пункт нужно обязательно учесть.

Само заявление имеет не совсем обычную форму. В нем нужно написать не только о том, что клиент хочет расторгнуть страховой договор, но и требуете вернуть страховую премию. Кроме того, оно должно содержать ссылки на определения ВС и Указание ЦБ РФ. Итак, структура такая:

- Название банка и страховой компании и их адреса.

- Данные заемщика: ФИО, адрес, телефонный номер.

- Далее идет сам текст заявления. Напишите, когда были включены в программу страхования, название программы и ее номер, а также номер кредитного договора. Укажите, что заявляете об отказе от услуг страхования и хотите вернуть страховую премию. Обязательно назовите сумму возврата.

- Ссылки на законодательные акты. Обязательно ссылайтесь на Указание ЦБ РФ от 20.11.2015 № 3854-У. Напишите про период охлаждения, про то, что заявление подавно в течение 14 дней и страховых случаев не наступало. Нужны ссылки и на дело № 49-КГ17-24 от 31.10.2017 г.

- Реквизиты: ФИО получателя, № его счета, название банка, его БИК и ИНН.

- В конце указывается список прилагаемых документов.

Какие Документы Нужны для Возврата Коллективной Страховки?

При посещении финансового учреждения помимо заявления предоставляется иная документация:

- договоры кредитования и страхования;

- паспорт;

- ИНН и другие дополнительные документы, предоставлявшиеся при оформлении займа.

К в него входит:

- копия паспорта;

- заявление о подключении к программе страхования;

- выписка по счету;

- подтверждающая списание страховой премии.

Таких заявлений должно быть 4 штуки. Не забудьте приложить копии документов к заявлениям. Два из них относятся в банк, в котором получили кредит. Одно отдаете работнику, а второе просите вернуть с печатью, датой и подписью принявшего сотрудника. То же проделайте с заявлением, адресованным страховщику. Если специалисты отказываются принимать документ, попросите написать письменный отказ.

Также документы можно отослать по почте. Комплект документов отправьте ценным письмом с описью вложения. Описей будет 2 штуки: для письма в банк и в страховую компанию. Копию описей нужно сохранить, как и чек по отправке ценного письма.

Можно ли отказаться от страховки

В России действует Закон «О защите прав потребителей» от 07.02.1992 №2300-1. Он запрещает коммерческим организациям навязывать гражданам дополнительные услуги. Одна из таких услуг – страхование. Приобретение страховки должно осуществляться добровольно. Следовательно, заемщик вправе отказаться от покупки полиса.

Обязанность оформить страховку должна вытекать прямо из закона (ст.935 ГК РФ). Получение банковского кредита под условием не подпадает под эту норму (исключение – залоговые займы). Поэтому человек должен сам решить, нужен ли ему полис.

Однако банкиры перекладывают потенциальные убытки на потребителей посредством договора. Например, если заемщик откажется оформить страховку, то процентная ставка по кредиту возрастает. Так они косвенно принуждают потребителей покупать полис. Во избежание недоразумений гражданам нужно внимательно изучать положения договора до его подписания.

Банки обычно пытаются навязать страхование кредитных рисков, жизни и здоровья заемщика, залогового имущества. Первые два направления являются добровольными. От этой страховки можно не только отказаться, но и произвести возврат денег. Правило действует независимо от времени уплаты человеком страховой премии. А вот страхование залогового имущества – обязательно. Отказ от такого полиса не предусмотрен.

Выбор страховых компаний также ограничен. Банки обычно предлагают страховщиков, с которыми они сотрудничают. Отдельные организации учреждают собственные страховые компании (Альфастрахование, РСХБ-Страхование).

Помощь Юриста по Возврату Коллективной Страховки по Кредиту

В 99% случаев у банков уже имеются установленные формы коллективных договоров с СК для подписания с клиентами. Они составлены профессиональными юристами, знающими способы избежать выплат премии на законных основаниях.

- Чаще всего юристы апеллируют на незнание клиентами норм законодательства, и такие договоры исключают возможность получения денег даже в «период охлаждения», что является нарушением Указания ЦБ РФ.

- Другой вариант – составление формы договоров с возможностью выплат премий в 14 дней, но при соблюдении клиентом определенных условий, что тоже считается неверным.

- Третья проблема, с которой приходится сталкиваться судам при разрешении споров о возврате премий – несвоевременное обращение граждан за возвратом.

- Если они пропускают сроки и договор не содержит возможность выплаты денег после «периода охлаждения», получится только расторгнуть договор страхования. Уплаченные финансы не возвращаются.

Все вышеуказанное является веским основанием для привлечения к сделке «своего» юриста. Несмотря на то, что банк сразу предложит свой экземпляр договора, специалист сам найдет «подводные камни» и, если они не будут устраивать заемщика, лучше отказаться от страхования.

При отказе от страхования финансовые учреждения принимают отрицательные решения по займам, при этом не объясняя причин. Юрист также поможет разобраться в данной ситуации до суда или представлять интересы клиента в суде, если сам будет участвовать в ситуации.

О чем гласит новая редакция закона

В 2021 году были внесены правки в следующие законы:

- ФЗ от 21.12.2013 №353-ФЗ.

- ФЗ от 16.07.1998 №102-ФЗ.

- ГК РФ.

Изменений коснулись положений о потребительском кредитовании, ипотечных займов и вопроса о досрочном прекращении договоров страхования. По новым правилам заемщики могут вернуть часть денег, потраченных на страховку. Например, в случае досрочного погашения кредита.

На заметку! Изменения касаются только тех договоров, которые были заключены после 01.09.2020 года.

При этом банк вправе поднять ставку по кредиту, если заемщик отказался от страховки или не оплатил страховой полис свыше 30 календарных дней (ст.11 ФЗ от 21.12.2013 №353-ФЗ).

Отказ в Возврате Страховой Премии по Договору Коллективного Страхования

В первую очередь при отказе следует выяснить несколько моментов:

- чем банк обосновывает отрицательное решение;

- каковы условия возврата по договору;

- заключен ли договор без нарушения законодательных норм;

- не пропущен ли «период охлаждения» и есть ли возможность обращения за выплатами после него.

Если заемщик считает, что ему отказали необоснованно, в первую очередь он может обратиться с жалобой в Роспотребнадзор.

Если после проведения проверки госорган составил предписание об устранении нарушений, обязывающее вернуть гражданину премию, но требования выполнены не были, подается повторная жалоба за несоблюдение условий предписания, и тогда кредитора могут привлечь к административной ответственности.

После того как отправили заявление, подождите 10 дней. Если деньги возвращать отказываются, пишите досудебную претензию и отправьте ее в банк и СК.

- досудебной претензии: drive.google.com/file/d/pretenzia.

В претензии нужно указать:

- в шапке – название банка и название страховой компании, и адрес обеих организаций. Здесь же данные клиента: его ФИО, адрес, номер телефона;

- в тексте: когда был заключен кредитный договор и на какую сумму, когда было подписано заявление на оказание услуги «подключение к программе страхования;

- сумму услуги. Если возможно сумма комиссии и страховой премии;

- выдержку из Указания ЦБ РФ от 20.11.2015 г. № 3854-У (п.1 и 8);

- информацию о том, когда было направлено заявление об отказе в участии в программе страхования. Укажите, что заявление либо отказались принять, либо проигнорировали. Укажите, каким способом было отправлено заявление;

- выдержки из определения по делу № 49 КГ17-24, в которых указано, что страхователем является сам заемщик, а не банк.

В конце напишите: «Прошу вернуть комиссию банка за в течение 10 дней после получения претензии в размере таком-то». Сумма комиссии указана в заявлении.

Также обязательно укажите свои реквизиты. Деньги можно вернуть на любой банковский счет, в том числе кредитный. В этом случае вы можете досрочно погасить часть займа. К претензии нужно приложить копии: паспорта, заявления об отказе в участии программе страхования, чека и описей (в банк и страховщику).

Остается подписать претензию и поставить дату. Не забудьте оставить себе его копию. Если досудебная претензия не помогает вернуть деньги, то остается один выход – обращение в суд.

По каким причинам вам могут отказать в возвращении денежных средств

В страховой компании вам откажут:

- если пропущены сроки;

- если возможность возврата денег не предусмотрена договором, который вы подписали.

Чаще всего независимые страховые компании такой пункт вносят в договоры, чтобы привлечь максимум клиентов.

Страховые компании банков положение о возврате денег при досрочном расторжении вряд ли внесут в свои документы. Ведь у них и так достаточно много шансов продать свои услуги клиентам банков.

В Роспотребнадзоре или суде могут отказать ссылаясь на ту же норму закона (п. 3 ст. 958 ГК РФ), по которой страховые компании возвращают деньги при досрочном расторжении договора в добровольном порядке.

Судебная Практика Возврата Коллективных Договоров Страхования

Сейчас судебная практика по возврату коллективной страховки постоянно пополняется новыми решениями и определениями, где суды принимают стороны истцов. Характерный пример – Определение ВС РФ от 31.10.2017 N 49-КГ17-24. Благодаря вышеуказанному Определению дело передано на повторное рассмотрение.

Есть и отрицательный пример – Решение № 2-1789/2018 2-1789/2018, где заемщик просил суд признать недействительными пункты кредитного договора по части оплаты страховой премии и стоимости подключения к страховой программе. Иск не был удовлетворен на основании добровольного подписания соглашения клиентом.

Страховщикам, которые в установленный законом 10-дневный срок после получения заявления об отказе, не возвращают деньги, приходится выплачивать не только комиссию за подключение услуги, но и компенсацию морального вреда, неустойку, штраф за несоблюдение добровольного порядка удовлетворения требований и государственную пошлину.

Такое решение, к примеру, принял Калининский районный суд г. Уфа республики Башкортостан. Некая Г.Д 8 февраля 2021 г. заключила кредитный договор со Сбербанком и подписала заявление об участии в программе добровольного страхования. 15 февраля она направила заявление об отказе в программе страхования.

Но страховщик (СК «Сбербанк Страхование Жизни») деньги не вернул. После чего Г.Д. обратилась в суд. Он встал на сторону истца и присудил выплатить СК не комиссию за подключение услуги, штраф и компенсацию морального вреда. И такие решения выносятся судами все чаще, поэтому страховщики стараются вернуть деньги в досудебный период.

Каждый случай рассматривается судами индивидуально, но, если граждане считают, что решение об отказе в удовлетворении исковых требований принято немотивированно, у них есть возможность оспорить его в апелляционном порядке до вступления в законную силу.

Основания

По закону, причины отказа от договора страхования жизни, как и любого другого, не имеют значения. Общие основания, имеющие значения по ГК РФ, указаны в ст. 958 кодекса. В условиях страхового соглашения стороны вправе согласовать случаи, когда совершается расторжение с выплатой части премии. К общим причинам расторжения относятся:

- гибель имущества;

- прекращение занятием предпринимательской деятельностью (страхование риска в коммерческой области);

- смена владельца имущества (продажа автомобиля);

- отзыв лицензии у страховой компании.

Исчерпывающий перечень оснований на законодательном уровне не устанавливается. Расторжение ставится в зависимость от возможности наступления страхового случая. Нормативными актами установлено, в каком случае производится расторжение договора страхования по инициативе страховщика, например, при не своевременном внесении суммы страховой премии. К таким основаниям относят и увеличение страхового риска при отсутствии согласия страхователя на увеличение премии.

Возврат Страховки по Коллективному Договору – Видео Инструкция

Пошаговая инструкция возврата коллективной страховки по кредиту в Почта Банке, ВТБ, Ренессанс, Сбербанк и АльфаСтрахование.

Первый шаг: анализируем условия коллективного договора и возможности вернуть деньги за страховку.

Второй шаг: просматриваем страховой договор, что будет если отказаться от коллективной страховки, не поднимут ли проценты.

Третий шаг: пишем заявление на возврат коллективной страховки и отправляем бланк.

Четвертый шаг: подача претензии в случае отказа страховой в возврате денег.

До и после 14 дней

Период, в течение которого можно отказаться от страховки, должен быть указан в договоре. Минимальный срок – две недели.

В случае отказа от страховки в течение 14 дней страхователю возвращают всю сумму страховой премии. Если отказ произошел в 2-недельный срок, но после даты начала действия полиса, тогда СК вправе удержать часть премии пропорционально сроку действия договора.

Схема отказа от страховки:

Как расторгнуть договор

Для расторжения договора сначала необходимо собрать пакет документов.

- Заявление;

- Паспорт;

- Договор страхования с квитанцией об оплате премии.

Если заявление подается через представителя, на него должна быть оформлена нотариальная доверенность с соответствующими полномочиями.

Подавать заявление можно напрямую в страховую компанию, через отделение банка, при помощи почтовой службы.

В офисе Сбербанка

Это самый надежный и удобный способ. Заявитель сможет получить подробную консультацию по вопросам последствий отказа от страховки, сотрудник банка поможет с составлением заявления, проверит наличие всех необходимых документов. Ведь, если обнаружены ошибки в заявлении или представлен неполный пакет документов, подавать заявление придется повторно, что дополнительно продлит срок принятия решения СК.

После визирования сотрудником банка заявления и регистрации его в системе, клиент сможет быть уверен в принятии документов на рассмотрение и начале действия сроков возврата страховки.

Отправка заказным письмом

Данный вариант возможен в том случае, если клиент не может посетить банк или воспользоваться дистанционным способом подачи документов. Порядок действий в этом случае будет следующим:

- Скачивается и распечатывается бланк заявления;

- Заполняется печатными буквами или на компьютере;

- Формируется пакет документов: заявление в оригинале, копия паспорта (главной страницы и регистрации), копии документов по страхованию;

- Составляется опись, заверяется отправителем и почтовым работником;

- Документы отправляются заказным письмом с уведомлением о вручении по адресу: ул. Павловская д. 7, г. Москва, 115093. Обратите внимание, решение об отказе от страховки должны принимать не в подразделении компании, а лица, наделенные соответствующими полномочиями. Поэтому адрес направления письма лучше уточнить, позвонив на горячую линию СК.

Если в заявлении допущена ошибка или представлены не все требуемые документы, в принятии заявления может быть отказано. Это может грозить тем, что клиент не может уложиться в 14-дневный срок возврата и не сможет вернуть деньги.

Онлайн Заявление через «Сбербанк Страхование»

Подать заявление онлайн через сайт «Сбербанк Страхование», в личном кабинете можно только, если наступил страховой случай.

Дистанционно подать заявление можно, отправив пакет документов на адрес электронной почты [email protected]

. Для этого клиент должен иметь электронную подпись.

Порядок действий будет следующим:

- Подготовить заявление на расторжение договора и другие необходимые документы;

- Сфотографировать все документы;

- Сформировать файл для отправки;

- Подписать документы ЭЦП;

- Отправить по указанному электронному адресу.

Порядок расторжения

Прежде всего, необходимо составить письменное заявление. Не сомневайтесь, можно ли расторгнуть договор страхования по кредиту, — каждый страхователь вправе отказаться от взятых на себя обязательств в любой момент.

Пишем заявление

Унифицированного шаблона, по которому составляется заявление о расторжении договора страхования жизни, не введено законодательством, часто его разрабатывает кредитная организация. По практике принятия обращений, в заявлении потребуется указать следующие сведения:

- наименование СК, страховщика;

- наименование страхователя с указанием паспортных данных, адреса, телефона для оперативных контактов;

- название заявления;

- выраженное уведомление о расторжении страхового соглашения: укажите основания такого решения, например, период охлаждения;

- реквизиты для перечисления премии;

- подпись, дата.

Мотивационная часть документа отличается в зависимости от причин прекращения правоотношения. Например, при продаже застрахованного транспортного средства основную часть начинаем с формулировки «прошу расторгнуть договор страхования в связи со сменой владельца», после этого указываем реквизиты. После составления передаем документ посредством личного обращения или направления через почтовую службу. При личном обращении предоставьте два экземпляра заявления. На втором сотрудник страховой компании проставит отметку о дате принятии с указанием своего Ф.И.О. и должности.

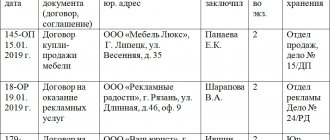

Собираем документы

К заявлению приложите полис, иной подтверждающий присоединение к коллективной программе документ. Если выплачен кредит — подтверждение этого. Если страховое соглашение расторгается по причинам, указанным в ст. 958 ГК РФ, приложите подтверждающие это обстоятельство документы. На законодательном уровне не установлено какие документы нужно приложить при расторжении договора страхования от несчастных случаев, применяются общие нормы. При обращении через представителя обязательно прикладывается доверенность. Копии заверяются соответствующим образом: для простой письменной формы указывается «Копия верна, дата, подпись, расшифровка, место хранения оригинала документа»; для нотариально-заверенной доверенности требуется нотариальная копия.