Практически у любой компании есть задолженности. Образуются они вследствие ранее взятых займов, обязательств перед кредиторами и государством. Не всегда организация имеет ресурсы для своевременного погашения долга. Если возникли сложности с выплатами, возможно несколько выходов из ситуации. Один из них – реструктуризация задолженности.

Вопрос: Имеются ли основания для реструктуризации задолженности по валютному кредиту в связи с изменением курса валют? Посмотреть ответ

Что представляет собой реструктуризация

Реструктуризация – это изменение условий соглашения, на основании которого образовалась задолженность. Это своеобразная уступка должнику, обеспечивающая исполнение обязательств на более удобных условиях. Реструктуризация может предполагать различные условия: изменение процента по задолженности, продление срока выплат. Она требуется в следующих случаях:

- Утрата прежнего уровня дохода (к примеру, прибыль предприятия уменьшилась).

- Внезапное изменения курса валют.

- Большая задолженность, не соответствующая финансовому состоянию компании.

- Прочие причины.

Как производится реструктуризация задолженности по налогам?

Главное основание для реструктуризации – невозможность выплачивать задолженность на прежних условиях. Решение об изменении условий принимается кредитором в индивидуальном порядке. Реструктуризация предлагается и ФЛ, и ЮЛ, и государственным учреждениям.

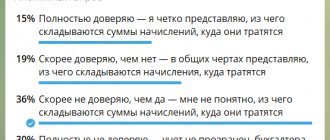

ВАЖНО! Реструктуризация выгодна как кредиторам, так и должникам. Выгоды для последних очевидны. Кредиторы же уменьшают число невыплаченных займов. Иногда условия реструктуризации таковы, что больше выгод получает именно кредитор. Должник же может взвалить на себя еще более непосильное бремя. Для того чтобы избежать этого, нужно внимательно читать договор об изменении условий. Желательно показать его юристу.

Процедуры банкротства физического лица

Применены новые формулировки, более понятные простому человеку: «Реструктуризация долгов гражданина» и «Реализация имущества гражданина». Согласно букве закона, при банкротстве физического лица применяются следующие процедуры: реструктуризация долгов, реализация имущества гражданина, мировое соглашение. Процедуры названы реабилитационными, то есть они изначально направлены на восстановление прав должника: в реструктуризации – на восстановление платежеспособности, в реализации – на освобождение от исполнения обязательств, при мировом соглашении стороны договариваются об урегулировании проблемы долга, и необходимости в процедуре банкротства уже нет.

Получить бесплатную консультацию

Уровни реструктуризации

Дефолт, то есть невозможность обеспечить свои финансовые обязательства, может прийти к разным категориям должников, а значит, реструктуризация может понадобиться на различных уровнях.

- Государство. Может потребоваться реструктуризация государственного долга. Касающиеся ее вопросы решаются на международных переговорах, в которых выступают финансовые организации типа МВФ и т.п. В государстве могут объявить дефолт, но не признать банкротом, ведь закон о суверенитете приоритетнее финансовых обязательств: в страну нельзя вторгнуться и распродать за долги. Державы предпринимают возможные и допустимые меры по снижению своих разросшихся долговых обязательств: например, могут разрешить разрабатывать месторождения, передать пакет акций важных государственных предприятий и т.п.

- Коммерческая структура, банк. Банкротство организации – достаточно долгая и сложная процедура. Кредиторам чаще оказывается выгоднее пойти на реструктуризацию. Кроме того, если у компании еще есть ценные бумаги, легче потерять долю в прибыли, нежели не вернуть долг совсем. Как правило, реструктуризация является частью санационных процедур, которые могут быть организованы в качестве профилактики банкротства Банком России или Агентством по страхованию вкладов.

- Индивидуальные заемщики. В этом случае договариваться о реструктуризации придется непосредственно с банком, выдавшим кредит. Финансовые организации также стремятся максимально сохранить свою прибыль, получив часть денег или продлив время выплат, чем вовсе лишиться своих средств, да еще и потратить время на судебные иски. Банки, как правило, не соглашаются уменьшить «тело» кредита, но могут «скостить» проценты или пени, а также пролонгировать срок выплат.

Как составить соглашение о погашении (реструктуризации) задолженности?

Закон о реструктуризации долга

По закону реструктуризация может использоваться для любых типов кредитов, начиная от потребительских, автокредитов и заканчивая ипотечным кредитованием.

Однако важно понимать, что реструктуризация долга бывает не всегда выгодна клиенту. Это оптимальный выход из положения, когда задолженности по кредиту еще нет. В случае, если реструктуризация используется банком как последний шаг перед иском в суд на взыскание долга с заемщика, не стоит спешить соглашаться на предложение по реструктуризации, так как в этом случае в сумму нового долга будут включены пенни. Суд же утвердит сумму долга, но, возможно, обяжет банк списать набежавшие штрафы.

Когда реструктуризация неприменима?

Если гражданин становится банкротом, не всегда он может попросить о реструктуризации. Арбитражный суд, рассматривая дело о банкротстве граждан, не назначит реструктуризацию в следующих обстоятельствах:

- доход должника отсутствует или не превышает прожиточного минимума;

- у должника имеется непогашенная судимость за умышленное экономическое преступление;

- должник был под административной карой за мелкое хищение или умышленное уничтожение или повреждение имущества;

- физлицо уже было банкротом в течение 5 последних лет;

- ему уже предоставлялась реструктуризация в течение 8 предыдущих лет.

Как добиться реструктуризации

Как правило, инициатором оформления реструктуризации является должник. Если организация ясно понимает, что не может выплачивать задолженность, следует самостоятельно обратиться к кредитору. Для изменения соглашения должны быть следующие условия:

- Серьезные причины для реструктуризации (невозможность выплачивать долг в прежнем режиме).

- Отсутствие реструктуризации, взятой ранее.

- Отсутствие просроченных задолженностей.

Это самые примерные положения. Кредитор может предложить реструктуризацию и на других условиях. Для того чтобы банк или другое учреждение предложили удобные условия, он должен быть уверен в благонадежности заемщика. Реструктуризация охотнее оформляется на задолженности, которые обеспечены залогом (недвижимость, авто).

ВАЖНО! Процедура предполагает документальное оформление. Составляется соответствующее соглашение, на котором ставятся подписи кредитора и дебитора. После этого должнику выдается соответствующий документ.

Реструктуризация банковского кредита

Реструктуризация оформляется в отношении разных кредитов, в том числе ипотечных, целевых, потребительских. Нюансы процедуры зависят от конкретного банковского учреждения. Рассмотрим общую очередность действий:

- Должник заполняет анкету. В ней прописываются основания для реструктуризации (к примеру, резкое ухудшение финансового положения), информация об имуществе компании, ее доходах и расходах.

- Выбирается подходящий вариант перекредитования.

- Анкета анализируется отделом по работе с просроченными кредитами.

- Проводится собеседование у сотрудников отдела.

- Дебитор собирает документы.

- На основании предоставленных документов принимается решение о реструктуризации.

- Составляется и подписывается соглашение.

В некоторых банковских учреждениях вместо анкеты должник заполняет заявление.

Заявление о реструктуризации долга

Вовремя написанное заявление о реструктуризации кредита — возможность с честью выйти из затруднительного финансового положения, не нарушая свои обязательства перед банком. Реструктуризация (вовремя проведенная) избавит вашу кредитную историю от негатива, а вас — от дополнительных штрафов, пени, разбирательств с банком.

Помните о том, что писать заявление о реструктуризации долга желательно еще до первой просрочки по кредиту. Во-первых, банки более лояльно относятся к добросовестным заемщикам, во-вторых, любые штрафы за просрочку будут включены в основной долг при реструктуризации.

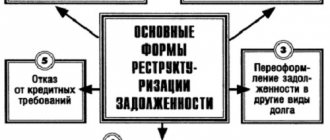

Основные виды реструктуризации

Существует много видов реструктуризации. Рассмотрим самые распространенные из них:

- Пролонгация. Срок выплаты задолженности продлевается. Следовательно, размер ежемесячных выплат уменьшается. Сумма кредита остается прежней.

- Кредитные каникулы. Отменяется выплата льгот или основного «тела» кредита на некоторое время. В некоторых случаях выплаты и вовсе отменяются на период, составляющий 3-6 месяцев. Предполагается, что за это время должник приведет свои финансовые дела в порядок и сможет продолжить выплачивать задолженность. Кредитные каникулы предоставляются крайне редко. Связано это с тем, что этот вариант невыгоден для банков.

- Изменение валюты, в которой предоставлялся кредит. С ростом доллара организациям стало крайне сложно выплачивать кредиты, ранее оформленные в иностранной валюте. Данная форма реструктуризации также крайне невыгодна банку.

- Снижение ставки по процентам. В данном случае уменьшается размер ежемесячных выплат, но сам размер кредита остается неизменным или же увеличивается. Снижение ставки практикуется только в том случае, если кредитная история должника идеальна.

- Списание неустойки. Банковские учреждения могут или предоставить отсрочку на выплаты штрафов, или вовсе списать их. Данная мера используется крайне редко. Она актуальна при банкротстве предприятия.

- Комбинированная реструктуризация. Предполагает сочетание нескольких способов. К примеру, срок кредитования продлевается. Одновременно с этим списываются пени.

Выбор конкретного способа зависит от пожеланий банковского учреждения и самого должника.

Установление условий и сроков реструктуризации задолженности: пошаговая инструкция

С инициативой о реструктуризации кредитного долга может выступать как банк, так и предприятие-заемщик. Финансовые специалисты рекомендуют неплатежеспособным организациям первым инициировать процедуру реструктуризации, не дожидаясь нарушения сроков погашения задолженности, начисления штрафов и неустоек.

Теперь перейдем к рассмотрению пошаговой инструкции по реструктуризации долговых обязательств.

Шаг 1. Проведите встречу с кредиторами.

Первый этап – объективный анализ финансового состояния вашей организации. Вы должны честно ответить себе на вопрос: имеется ли у компании достаточное количество материальных ресурсов, позволяющих своевременно вносить платежи по всем долговым обязательствам. Если ответ на него будет отрицательным, необходимо инициировать встречу всех кредиторов вашей организации.

На собрании вы должны рассказать о текущем положении дел, описать примерную стратегию улучшения финансовой ситуации и перейти к совместному обсуждению дальнейшего взаимодействия с кредиторами. Не рекомендуется откладывать проведение подобной встречи, поскольку после того, как организация нарушит сроки внесения очередных платежей, отношение кредиторов к заемщику значительно ухудшится. Ваша задача – показать готовность к сотрудничеству, продемонстрировать уверенность в завтрашнем дне и возможности скорого выхода из трудной ситуации.

Обратите внимание, что начинать переговоры отдельно с каждым кредитором на первом этапе – не лучшая идея. Так вы вряд ли сможете быстро достичь соглашения о реструктуризации задолженностей, ведь у каждого кредитора будет свое видение сложившейся ситуации, свои требования, и, скорее всего, отсутствие доверия к остальным кредитным организациям.

На первом собрании кредиторы захотят услышать информацию об общей сумме задолженности, имеющегося в распоряжении заемщика капитала, а также примерные положения антикризисной стратегии и сведения о перспективах развития бизнеса. Однако даже если вы не можете предоставить полную информацию по вышеперечисленным пунктам, это не повод откладывать начало взаимодействия с кредиторами по поводу реструктуризации и нарушать сроки погашения задолженности.

В случае, если в ходе собрания вам будут заданы вопросы, на которые вы не сможете мгновенно дать точный и развернутый ответ, всегда можно обозначить сроки, в течение которых компания предоставит кредиторам всю интересующую их информацию.

В процессе общения с кредиторами вы должны не только проинформировать их о текущем положении дел на предприятии, но и определить те сроки, спустя которые компания сможет возобновить платежи по имеющимся кредитам.

Шаг 2. Добейтесь установления моратория на погашение долга по кредиту.

На собрании с кредиторами по поводу реструктуризации вашей задолженности нужно будет не только обсудить важные нюансы, изложенные в описании предыдущего этапа, но и договориться о моратории на уплату долгов. Под этим определением имеется в виду тот период, в течение которого организация не сможет отвечать по своим кредитным обязательствам. Мораторий на уплату долгов позволит вам получить отсрочку для того, чтобы разработать антикризисный план действий и начать его воплощение.

Вы можете аргументировать свою просьбу о введении моратория тем, что компании нужно время, чтобы договориться о реструктуризации кредита, написав соответствующее заявление. Стандартный срок моратория на уплату долгов составляет примерно три месяца с возможностью продления по обоюдному согласию сторон. Меньшего периода времени чаще всего недостаточно, а на больший срок моратория достаточно сложно договориться с банком. Но, обратите внимание, что после подписания соглашения о моратории на компанию-должника будут наложены ограничения по совершению определенных действий. Так, организации может быть запрещено:

- выплачивать дивиденды;

- увеличивать общую сумму задолженности, привлекая новые займы и кредиты;

- выдавать гарантии и поручительства;

- продавать или предоставлять в залог активы без одобрения кредиторов.

Если у вашей организации несколько кредиторов, будет лучше, если они создадут координационный комитет, в состав которого войдут несколько представителей наиболее крупных кредитных компаний. Члены координационного комитета за дополнительное вознаграждение (его размер зависит от объема задолженности и сложности сложившейся ситуации) будут вести дальнейшие переговоры о реструктуризации долга, анализировать корректность всех предоставляемых должником сведений, а также принимать участие в разработке и утверждении необходимых финансовых документов.

Если компания-должник является довольно крупной организацией, переговоры с кредиторами о реструктуризации задолженности могут длиться больше одного года.

Шаг 3. Определите этапы реструктуризации кредита предприятия и предстоящие работы.

Реструктуризация задолженности индивидуального предпринимателя или организации сопровождается не только финансовыми потерями, но и затратами временных и управленческих ресурсов. Последний нюанс часто недооценивается заемщиком, что становится причиной увеличения сроков переговоров по поводу реструктуризации или вовсе приводит к срыву процедуры.

Из практики следует, что переговоры с банком по поводу реструктуризации задолженности – достаточно долгий процесс, особенно если компания-заемщик является владельцем крупного бизнеса и масштабных долгов. Именно поэтому к взаимодействию с кредитным учреждением необходимо тщательно готовиться с самого начала и назначить для этих целей компетентного и ответственного сотрудника (можно сразу нескольких).

В организациях среднего размера обязанности по взаимодействию с банком обычно возлагают на финансового директора. В крупных компаниях контактным лицом чаще всего становится один из заместителей руководителя, отвечающих за привлечение финансирования, к примеру, руководитель департамента казначейства.

Контактный специалист должен взаимодействовать со всеми кредиторами, координировать деятельность различных служб и консультантов предприятия, иметь достаточно полномочий для принятия оперативных решений, а также регулярно сообщать руководству компании о ходе переговоров, достигнутых результатах и возникающих проблемах.

На данном этапе должен быть определен общий алгоритм процедуры реструктуризации и составлен перечень предстоящих работ. Очень важно произвести как можно более точные подсчеты относительно тех сумм, которые организации нужно будет затратить на сопутствующие реструктуризации статьи расходов. Для крупного бизнеса эти суммы могут исчисляться в сотнях тысяч долларов. Обратите внимание, что оплаты за свою работу потребуют члены координационного комитета кредиторов, привлеченные консультанты, внешние юристы и т. д.

Не стоит забывать о разработке финансовой модели с указанием планируемой прибыли и возможных убытков на срок не менее пяти лет (желательно в поквартальной разбивке), поскольку большинство кредиторов хотят видеть именно такой вариант прогноза.

Реструктуризация по налогам и пеням

Реструктуризация предполагает перевод обязательств компании перед государством из краткосрочных в долгосрочные. Метод используется для финансового оздоровления организации. Реструктуризация предоставляется только в тех случаях, если у компании есть особые обстоятельства. Для оформления других условий организации нужно подать заявление и документы в соответствующий орган. На основании поданных бумаг принимается решение о возможности реструктуризации.

Какие документы нужны для реструктуризации?

Для получения реструктуризации нужно составить заявление. Оно должно соответствовать форме, утвержденной Приказом ФНС от 28 сентября 2010 года №ММВ-7-8/[email protected] Если компания претендует на продление срока задолженности, в заявлении нужно указать согласие на обязанность уплачивать проценты. К обращению прилагается ряд документов:

- Справка из налоговой, свидетельствующая о состоянии налоговых расчетов организации.

- Справка из налоговой с указанием перечня счетов компании в кредитных учреждениях.

- Документы о движении денежных средств по счетам фирмы за последние 6 месяцев.

- Документы о наличии или отсутствии расчетных счетов.

- Справки из кредитных организаций о средствах, имеющихся на счетах.

- Перечень контрагентов с указанием стоимости соглашений.

- Бумаги, подтверждающие веские причины для реструктуризации.

В некоторых случаях могут потребоваться дополнительные документы.

Основания для предоставления реструктуризации

Основанием для реструктуризации является банкротство или угроза банкротства. Признаки банкротства изложены в статье 6 ФЗ от 26.10.2002 г. №127:

- Неспособность исполнить обязательства перед кредиторами.

- Неспособность оплачивать налоги.

- Размер обязательств составляет не менее 100 000 рублей.

- Обязательства компании не исполнялись в течение более 3 месяцев.

Реструктуризация может предоставляться и в том случае, если компания ведет сезонную деятельность.

Реструктурировать долг — что это значит на практике

Кредитные организации предлагают такую услугу своим клиентам, испытывающим трудности в погашении задолженностей. Она позволяет решить проблему без привлечения органов власти.

К примеру, у человека сократился доход или он попал в сложную жизненную ситуацию, потребовавшую больших денег. В итоге он перестал вносить платежи по кредиту. Тогда он может обратиться в банк с просьбой о более щадящих условиях.

Если причины оказались действительно уважительными, ответ будет положительным. Банки не хотят терять клиентов и по возможности идут им навстречу. В такой ситуации очень выручит незапятнанная кредитная история.

Формы реструктуризации

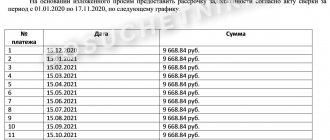

Реструктуризация по налогам подразделяется на две формы:

- Льготы. Компании предоставляются льготы относительно налоговых выплат. Составляется график выплат, который устраивает всех участников. В графике указывается размер и сроки выплат. Выплаты должны вноситься не реже раза в квартал. Максимальный срок исполнения налоговых обязательств составляет 10 лет.

- Налоговый кредит. Представляет собой своеобразную рассрочку по налоговым выплатам. Максимальный срок погашения составляет 1-5 лет. Если компания входит в реестр резидентов, этот срок увеличивается до 10 лет.

ВАЖНО! Компании не предоставляется реструктуризация в том случае, если в отношении нее ведется уголовное дело, касающееся налоговых обязательств.

Возможность изменения условий также исключена и тогда, когда организация совершила административное нарушение, связанное с налогами.