Главными целями фиктивного банкротства являются получение отсрочки (рассрочки) по уплате задолженности, уменьшение либо прощение долга путем введения в заблуждение кредиторов через публичное объявление о своей несостоятельности, перед объявлением которой ликвидные активы организации были переведены в собственность аффилированных компаний. Для проведения фиктивного банкротства, как правило, создаются ситуации формального отсутствия денежных средств для проведения выплат кредиторам.

Наказание за фиктивное банкротство

Диапазон наказания за фиктивное банкротство, согласно статье 197 Уголовного кодекса РФ, варьируется от штрафа в 100 тысяч рублей до лишения свободы на достаточно долгий срок. Но до недавнего времени возможность «ответить рублем», а уж тем более загреметь в тюрьму лет этак на шесть представлялась предпринимателям скорее мифологической, чем реальной. Одна из причин заключалась в отсутствии налаженного механизма расследования таких преступлений и недостаточной компетенции работников правоохранительных органов. Объективно это вызвано сложностью доказывания, сопряженностью таких дел с правом налоговым, административным и иными отраслями права, а также необходимостью наличия познаний в управлении и финансах, знании специфики бизнеса банкрота. Значительное количество фиктивных банкротств не находят отражения в статистике ввиду недоказанности. Латентный (скрытый) характер преступлений и их длительность часто не позволяют отличить такие деяния от законных, совершаемых в ходе обычной хозяйственной деятельности.

Говоря о жертвах таких преступлений – кредиторах, стоит отметить, что противодействие криминальным банкротствам является крайне затратным процессом. Это обусловлено длительностью самой процедуры, необходимостью привлечения узкопрофильных специалистов и в данной области, а также непосредственно в бизнесе должника, проведения оценки, экспертиз, сбора и обеспечения сохранности доказательств, проведения иных необходимых мероприятий. Зачастую такие процедуры превращаются в многолетние противостояния.

Случаи, когда организаторы криминального банкротства сталкивались с эффективным и длительным противостоянием, раньше можно было пересчитать чуть ли не по пальцам. Чаще инициаторы не встречали достойного сопротивления, их оппоненты не использовали даже элементарных способов и средств по отстаиванию своих прав.

Обратите внимание

Признаки подготовки к фиктивному банкротству: изменение состава учредителей, заключение экономически нецелесообразных сделок, создание новых предприятий с тем же составом учредителей или органов управления.

Практически беспроигрышным был следующий стандартный ход – инициировать банкротство и предложить своего управляющего. С тем, чтобы иметь большинство в реестре кредиторов и контролировать таким образом процедуру.

Способов незаконно добиться преимущества в реестре много. Один из них – создание искусственной задолженности для инициирования банкротства. Суть заключается в том, что «дружественный» должнику кредитор получает возможность назначить временного управляющего – как первый кредитор, обратившийся с заявлением о банкротстве, а также конкурсного управляющего – как мажоритарный кредитор в первом собрании.

Что касается судов, то они в подавляющем большинстве случаев подходили к проблеме фиктивных долгов в банкротстве, делая ставку только на формальные признаки «реальности» сделок. Это позволяло «банкротам по собственному желанию» выходить сухими из воды. Но ситуация начинает меняться. Судите сами…

Что это такое

Цель преднамеренного банкротства – это умышленное доведение предприятия до такого состояния, когда оно будет просто не способно рассчитаться с долгами. Учредители и руководители фирмы применяют меры, которые приводят юрлицо к разорению.

Понятно, что для кредиторов в этой ситуации нет ничего хорошего, так как они лишаются вложенных в предприятие средств. И если при нормальном ведении бизнеса риск разорения всегда остаётся, и его принимают, то при доведении компании до банкротства по ст. 196 УК РФ предусмотрена уголовная ответственность и штрафы, так как эти действия являются нарушением прав кредиторов.

Анализ показывает, что мотивов для целенаправленного разорения компании как минимум два:

- преступный умысел, когда фирма специально создавалась для «отмывания» средств или других незаконных действий;

- «альтернативная» ликвидация, т. е. способа избавиться от неэффективного бизнеса путём его «подталкивания» к разорению.

Выявление признаков преднамеренного банкротства

Чего стоит хотя бы обескураживающий тезис о том, что выявление признаков преднамеренного банкротства чревато привлечением к ответственности его организаторов, но не препятствует продолжению процедуры, содержащийся в решении Арбитражного суда Краснодарского края от 07.04.2015 по делу № А32-39749/2014.

Ссылаясь на пункт 6 постановления Пленума Высшего арбитражного суда РФ от 15.12.2004 № 29 «О некоторых вопросах практики применения Федерального закона “О несостоятельности (банкротстве)”», краснодарские служители Фемиды указали, что компания, задолжавшая аж четырем десяткам контрагентов, обращаясь с заявлением о банкротстве, должна была доказать превышение размера денежных обязательств и обязанностей по уплате обязательных платежей над стоимостью своего имущества.

И она это сделала: по бумажкам выходило, что неисполненных обязательств у компании – на 52 млн рублей. Недвижимости, равно как и движимости, в наличии не имеется. Есть куча проблематичной к взысканию дебиторки, а живых денег для оплаты долгов – с гулькин нос. Разбирательством того, сколько из партнеров компании являются лишь «номинальными» кредиторами и куда испарились все основные средства, судьи себя особо не утруждали.

Таким образом, арбитражный суд приходит к выводу о том, что ходатайство одного из кредиторов (самого крупного) о назначении судебной финансово-экономической экспертизы и приостановлении производства по делу до проверки обоснованности заявления о признании должника банкротом подлежит отклонению с учетом представленных в материалы дела документов о неисполненных обязательств и недостаточности имущества.

Защита прав добросовестных кредиторов

Конец засилью «документарного» или формального подхода в «банкротных» делах может положить весьма нестандартное определение экономической коллегии Верховного суда РФ (КЭС) от 25.07.2016 № 305-ЭС16-2411, направленное на защиту прав добросовестных кредиторов.

Как уже было сказано, на практике недобросовестному должнику не составляет труда вступить в сговор с «дружелюбными» кредиторами либо сформировать «свою» кредиторскую задолженность. С таким случаем и столкнулись судьи.

Итак, в 2013 году крупный банк выдал компании кредит на сумму 70,4 млн рублей для покупки недвижимости. Предполагалось, что в последующем данное имущество будет сдаваться в аренду (именно такой деятельностью тогда занималось общество). Однако вместо этого компания буквально через месяц «вбухала» все кредитные средства, да еще и часть своих собственных, в некие непрофильные активы. А именно – заключила договор поставки 344 тонн мясной продукции с неким индивидуальным предпринимателем. Причем на большую сумму – 78 млн рублей.

Спустя полгода предприниматель обратился в суд и, ссылаясь на то, что товар не оплачен, потребовал взыскать с компании 78 млн рублей задолженности и 1,8 млн рублей процентов. Компания против иска не возражала, в результате чего в сентябре 2014 года Арбитражный суд Московской области его удовлетворил. Через месяц ИП инициировал еще одно дело – о признании компании банкротом (А41-63886/2014). И вновь все прошло, как по маслу: 3 декабря в отношении общества ввели процедуру наблюдения, а ИП включили в реестр требований кредиторов. В общем, достаточно грубо реализованная «схема» сработала весьма эффективно. Таким образом мнимый кредитор смог опередить банкиров и получить контроль над процедурой банкротства.

Банкиры, которым так и не вернули кредит, решили вмешаться в ситуацию, обжаловав решение суда в споре о задолженности по договору поставки в 10-й Апелляционный арбитражный суд. Сделка мнимая, настаивал банк, взывая к здравому смыслу. Истинная ее цель – создать искусственную задолженность.

В обоснование приводилось множество доводов. Слишком уж большой объем мяса был поставлен одним единственным предпринимателем в очень уж короткий срок. Кроме того, откуда у компании вдруг обнаружился такой интерес к мясной продукции, и как она собиралась ее использовать ? Ведь ранее данная организация такой деятельностью не занималась вовсе, и даже оборудования у нее нет ни для переработки, ни для хранения. И что это за аттракцион неслыханного доверия? До этого компания никогда с данным конкретным предпринимателем не работала, и вдруг – на тебе: львиная часть товара (причем вопреки условиям договора) поставляется без оплаты.

Увы, вся аргументация банкиров осталась гласом вопиющих в пустыне. Ни апелляции, ни кассации (АС Московского округа) все эти нюансы не показались чем-то из ряда вон выходящим. Им вполне хватило представленных «поставщиком» товарных накладных, которые подтверждали факт передачи мяса и были оформлены надлежащим образом. В результате, «банкротный» иск предпринимателя в очередной раз был полностью удовлетворен.

Обратите внимание

Преднамеренное банкротство – это совершение руководителем предприятия, ИП или гражданином заведомых действий или бездействие, которые впоследствии привели к финансовой несостоятельности (ст. 195 УК РФ). Фиктивное же банкротство – это заведомо ложное публичное объявление, что данный субъект экономической деятельности является банкротом (ст. 197 УК РФ).

Обращаясь за поддержкой в высшую судебную инстанцию, представители банка указали, что суды необоснованно ограничились исследованием обстоятельств, типичных для обычной поставки. Однако сделка между индивидуальным предпринимателем и банкротящейся компанией таковой не являлась. Важные аргументы истца судьи проигнорировали, а доказательства оценили формально.

Тройку судей экономколлегии ВС РФ тоже не устроил поверхностный подход нижестоящих коллег. Вынося свой вердикт, они напомнили, что характерной чертой фиктивной сделки является отсутствие цели достижения заявленных результатов.

«Совершая сделку лишь для вида, стороны правильно оформляют все документы, но создать реальные правовые последствия не стремятся. А значит, доказательств лишь формального исполнения договора подряда явно недостаточно», – говорится в определении Верховного суда РФ. Тем более, подчеркивают судьи, если это влияет на «банкротное» дело – в частности, на вопрос о включении в реестр. Суды должны были проверить наличие фактических отношений по поставке, а при убедительных доказательствах ее невозможности бремя доказывания переложить на ответчика. Однако нижестоящие инстанции вообще оставили все доводы банка, чьи права были ущемлены включением в реестр «дружественного» должнику «поставщика», без внимания. В результате вердикты всех нижестоящих судов были отменены, а дело ушло на новое рассмотрение.

Да, это еще не исход противостояния. Но прецедент заключается в том, что убедить суд в факте мнимой сделки в кои-то веки удалось именно добросовестному кредитору, а не конкурсному управляющему. В указанном деле экономколлегия Верховного суда РФ сформировала достаточно четкие инструкции судам по проверке обоснованности явно подозрительных требований. Она ориентирует суды более детально исследовать договоры уже на стадии включения требований в реестр кредиторов. Положительный эффект решения «высших арбитров» еще и в том, что он продолжает подтверждать конкретные правовые механизмы обеспечения прав на судебную защиту лиц, не привлеченных к участию в деле. Ведь банк, как кредитор ответчика по делу, вмешался в обычный процесс, а не в процедуру несостоятельности. В общем, «установка на внимательность» судам дана, и надеяться на то, что они ее проигнорируют, не приходится.

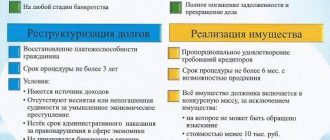

Банкротство физических лиц в 2021 году — условия

Чтобы быть признанным банкротом, человек должен иметь задолженность перед банком, организацией или третьим лицом. До 1 сентября 2021 года банкротом мог считаться гражданин:

- если долг составляет как минимум 500 тысяч рублей;

- нет возможности вернуть средства на протяжении как минимум 3 месяцев.

С 1 сентября возможно объявление банкротства и при более скромных суммах долга – от 50 до 500 тысяч рублей.

В любом случае лицо может быть признано неплатежеспособным, если после оплаты всех долгов на руках остается сумма, не достигающая прожиточного минимума. Жить на такую сумму невозможно, но и просто не давать о себе знать кредиторам – не лучшая идея. Единственный возможный вариант разобраться с ситуацией – официальное признание себя банкротом.

Обязательное условие для признания банкротства физлиц – быть гражданином России. Кроме того, вы должны доказать, что существуют обстоятельства, препятствующие выплате долговых обязательств. Это может быть сокращение на работе или травма, не позволяющая дальше выполнять свои рабочие обязанности. Выполняться должны и следующие условия:

- вы являетесь добросовестным заемщиком и предпринимали попытки самостоятельно разобраться с кредиторами (можно предоставить переписку с банком);

- вы не скрываете свои доходы или имущество. Иначе суд откажет в объявлении банкротства.

- вы работаете или ищете работу (обязательно быть на учете официальной биржи вакансий).

Поскольку для ликвидации задолженностей в случае признания вас банкротом будет распродано имущество, нужно взвесить все за и против такого шага.

Спишем все Ваши долги через процедуру банкротства (127-ФЗ)

Списать долги

Предотвращение фиктивных банкротств

Как видим, противостоять фиктивным банкротствам могут не только служители Фемиды, следователи или арбитражные управляющие, но и кредиторы. Понять, где заканчиваются риски хозяйственной деятельности, неэффективный менеджмент, изменение конъюнктуры рынка, влияние экономического кризиса и начинается противоправная деятельность отдельного лица или группы лиц, крайне сложно. Исходя из этого, самая действенная тактика кредитора в любом банкротстве – превентивные меры, направленные на исключение самой возможности понесения убытков. И это вполне достижимо при грамотной организации работы с должниками.

Безусловно, у должника могут возникнуть такие проблемы, что он действительно утратит возможность выплатить долг. Однако чаще всего такое развитие событий можно либо предвидеть, проанализировав состояние должника, либо предотвратить, вовремя начав действовать, не дожидаясь, когда должник разорится окончательно.

Большинство из кредиторов редко собирают информацию о потенциальном должнике до совершения сделки, хотя способов и сервисов для этого предостаточно. И совершенно напрасно.

С целью предотвращения преднамеренных и фиктивных банкротств юристы рекомендуют кредиторам следующее:

- в обязательном порядке провести предварительную проверку контрагента. Осуществить ее можно как за счет открытых источников (сайта ФНС, картотеки арбитражных дел, сайта суда общей юрисдикции по месту адреса потенциального должника, сайта Росреестра и др.), так и с использованием различных сервисов по сбору информации о юридических и физических лицах;

- тщательно проверить документацию, представленную должником (учредительные и правоустанавливающие документы, приказы и решения, подтверждающие полномочия руководителя, налоговая и бухгалтерская отчетность, данные управленческой отчетности, иная документация);

- исключить возможность передачи документов на подпись через третьих лиц, чтобы предотвратить возможность их подписания неуполномоченными лицами;

- регулярно оценивать финансовое состояние партнеров на протяжении всего срока исполнения договора;

- осуществлять мониторинг финансового состояния поручителей, гарантов, страховщиков и иных лиц на протяжении всего срока исполнения договора;

- включать в договоры условие о предоставлении контрагентом информации при возникновении угрозы банкротства;

- активнее включать в договоры, помимо условий о неустойке, еще и условия о залоге, удержании вещи, поручительстве, независимой гарантии, задатке, обеспечительном платеже. Причем формального наличия залога недостаточно. Кредитору следует периодически проверять его фактическое наличие и сохранность. В некоторых случаях целесообразно устанавливать видеонаблюдение, что позволит предотвратить несогласованный вывоз предмета залога, а также зафиксировать этот процесс в целях возбуждения уголовного дела;

- добиваться своевременного включения требований в реестр кредиторов;

- во всеуслышание заявлять о допущенных нарушениях и признаках фиктивности процесса банкротства.

Да, введение некоторых из предлагаемых мер (например, видеонаблюдение за предметом залога) под силу только крупным компаниям, но большинство – общедоступны.

Признаки возможности фиктивного банкротства:

- ухудшение финансового состояния должника;

- совершение должником действий, направленных на реорганизацию или ликвидацию, вывод активов, сокрытие документации и/или имущества, иных аналогичных действий;

- смена руководителя, участников (акционеров) компании-должника, изменение адреса местонахождения, наименования;

- выявление проблем с обеспечением исполнения обязательства и невозможность предоставления дополнительного обеспечения;

- выявление факта несоответствия бухгалтерской и/или налоговой отчетности реальному положению вещей;

- существенное изменение показателей бухгалтерской и/или налоговой отчетности, в том числе переоценка активов и/или пассивов, замена активов, занижение/завышение балансовой стоимости имущества, оформление ликвидных активов как неликвидных с последующим списанием, списание активов и т. д.;

- отказ в предоставлении каких-либо документов;

- отказ в допуске к месту нахождения предмета залога;

- досрочное исполнение обязательств перед другими кредиторами;

- появление у должника новых кредиторов и/или дебиторов со значительным размером обязательств;

- выдача и/или покупка векселей на значительные суммы;

- осуществление непрофильной деятельности;

- прекращение договора страхования ответственности и/или имущества должника;

- приобретение необходимых товаров по завышенным ценам;

- отражение в бухгалтерском учете несуществующих данных по кредиторской задолженности;

- отнесение текущих доходов на статью доходов будущих периодов;

- отнесение расходов будущих периодов на статью текущих расходов.