Цикл статей про наследство, долги и банкротство

В этой статье мы расскажем, как кредитору взыскать долг, если должник умер.

Из неё вы узнаете, как взыскать долг:

1) через перевод долга на наследника

или

2) банкротство умершего.

Как итог — примете решение, какой способ подходит именно вам с учетом потенциальных расходов и подводных камней.

Но начнем мы с небольшого занудства.

Как узнать, что должник умер

Итак, у нас есть многоуважаемый Вася, и его «Кредитор». И если Вася — не жена, родственник или лучший друг, то узнать о смерти своего должника Кредитор может очень не скоро. Притом, что государство эту задачу никак не облегчает.

Дело в том, что в случае смерти должна произойти государственная регистрация данного факта через ЗАГС. Это происходит на основании справки из мед. учреждения или по решению суда, если человека признают умершим.

Но вот беда — сведения о смерти человека относятся к персональным данным. А значит, просто так зайти в ЗАГС и спросить «А жив ли там мой Василий?» не получится.

Как итог, кредитор может узнать о смерти должника от:

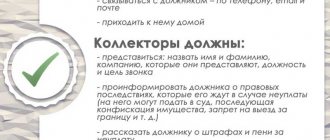

- пристава в ходе исполнительного производства;

- арбитражного управляющего в ходе процедуры банкротства умершего гражданина;

- родственников, коллег, друзей — в общем, из окружения должника;

- в ходе судебного разбирательства по взысканию долга. Например, в связи с запросом суда в органы ФМС или от должностного лица МВД. Но это частные случаи.

А теперь опустим гадание на ромашке с «умер-не умер», и переходим к моменту, когда кредитор достоверно знает, что Васи уже нет.

На момент написания этой статьи у кредитора есть всего 2 инструмента для взыскания долга с умершего человека:

- Перевести долг на его наследников по решению суда или

- Обанкротить умершего и погасить свой долг за счет его личного имущества.

Начнем с первого способа — перевод долга на наследников. Чтобы его реализовать, давайте сначала разберемся, как происходит наследование.

Порядок наследования

Умерший распределяет свое имущество по завещанию, завещательному распоряжению, наследственному договору — в общем, по документам. Если документов нет, наследование происходит по закону согласно установленной очередности.

Чтобы принять наследство, нужно либо обратиться к нотариусу для открытия наследственного дела, либо начать фактически пользоваться имуществом.

Что до кредиторов, то на их счастье — наследники обязаны выплатить долг умершего. Но с оговоркой: долги переходят к ним соразмерно унаследованной доле. Это значит, что если дочь получила в наследство от Васи 1 миллион, а долгов у него было на 20, больше, чем 1 миллион, с дочери взять не получится. Даже если она богатая женщина и могла бы запросто оплатить долг целиком — вернет она только миллион.

Осталось решить 2 проблемы:

- Выявить круг этих самых наследников. При этом надо понимать, что наследники могут просто продолжать пользоваться имуществом своего умершего родственника, нигде это не афишируя — это называется фактическим принятием наследства.

- Перевести на них долг в официальном порядке. Под официальным порядком я подразумеваю судебный процесс с последующим вынесением судебного акта о взыскании точной суммы долга с каждого из наследников, участвовавшего в делении пирога, и с выдачей соответствующего исполнительного листа.

Что будет с недвижимостью по ипотеке после смерти заемщика

Статья 1175 Гражданского кодекса РФ определяет, что задолженность по ипотечному кредиту подлежит обязательной выплате кредитору. После смерти должника все его долги передаются его наследникам. Однако ипотека, имеет ряд особенностей.

Судьба ипотеки и предмета залога будет зависеть от следующих факторов:

- имеются ли по ипотеке поручители или созаемщики;

- заключался ли договор страхования жизни и здоровья клиента;

- есть ли наследники.

Если наследство умершего заемщика по ипотеке было успешно распределено между наследниками, то долг должен быть ими погашен. Здесь банк может затребовать срочное закрытие кредитного договора или пойти навстречу и реструктурировать ипотеку. При этом наследники вправе отказаться от наследства, оформив официальный документ. Квартира после этого будет продана на торгах, а вырученные деньги направлены на оплату задолженности.

Созаемщики и поручители, подписавшие договор, несут вместе с заемщиком солидарную ответственность по оформленным обязательствам. Это значит, что после смерти заемщика, обслуживание кредита переходит на них. В случае невозможности платить по ипотеке, созаемщик или поручитель будет отвечать в соответствии с действующим законодательством и условиями кредитного договора.

В ситуации, когда заемщик по ипотеке застраховал себя от потенциальной смерти и утраты здоровья, банк получит за наступление страхового случая страховую сумму, с помощью которой погасит задолженность. Сам объект недвижимости перейдет в собственность ближайших родственников.

Выявление наследников перевод долга

В общем случае, оба указанных вопроса решаются по следующему алгоритму:

Шаг 1. Кредитор обращается в суд общей юрисдикции с иском к наследственному имуществу умершего должника.

Шаг 2. Суд убеждается, что должник умер, путем получения соответствующих сведений из ЗАГС и запрашивает информацию в нотариальной палате о наследственном деле. Если таковое обнаруживается, то судебный процесс приостанавливается до момента, пока не истечет срок на определение всех наследников.

После этого суд возобновляет производство по делу и определяет сумму долга, подлежащего взысканию с каждого их наследников, пропорционально сумме полученного им имущества. При этом, долг наследник будет гасить всеми возможными способами (своим имуществом, из зарплаты и т.д.), а не только полученным по наследству. Судебное дело завершается выдачей исполнительного листа.

Шаг 3. Если наследственное дело не открывалось или наследники не выразили желания в нем участвовать, то по просьбе Кредитора суд запросит информацию из гос.органов о наличии движимого и недвижимого имущества должника, которое может быть использовано для погашения долга.

В общем случае, информация запрашивается из Росреестра и ГИБДД, но можно поискать яхты в Инспекции по маломерным судам, банковские счета и доли в бизнесах в ФНС, акции в депозитариях, интеллектуальную собственность в Роспатенте и т.д. Все что должник оставил в России — найдется более-менее легко, а вот с незадекларированными зарубежными активами будут проблемы.

Шаг 4. Если хоть какое-то имущество нашлось, суд рассматривает вопрос об удовлетворении требований кредитора за счет него. По итогу выдается исполнительный лист, с которым Кредитор обращается в ФССП для последующего взыскания.

Шаг 5. Если у должника не нашли ни того, ни другого: ни наследников, ни имущества — он гол как сокол — то возникает весьма интересный и очень пикантный момент: производство по судебному делу подлежит прекращению, т.к. сам должник не может отвечать по своим обязательствам в связи с смертью, а его долги принять некому.

На последнем шаге особенно горько становится тем кредиторам, которые 100% знают о том, что «за 4 дня до ужасного ДТП, унесшего жизнь Василия, тот подарил дочери квартиру в центре Москвы стоимость 120 млн, за счет которой сейчас могли бы быть погашены все долги». Могли бы… Но по факту у Василия сейчас нет ни наследников, ни имущества, а значит дело подлежит прекращению.

Всем спасибо, все свободны, пошли вон из зала суда!

Описанная проблема — не единственный подводный камень в схеме перевода долга на наследников, но сейчас мы осознанно ушли от погружения в мелкие детали — к ним мы вернемся чуть позже.

Взыскание долгов наследодателя с наследника

Кто из наследников будет погашать задолженность, которая образовалась у гражданина на момент его смерти, в каком размере, являются ли притязания кредитора законными, есть ли основания для того, чтобы не платить — разобраться во всех нюансах под силу только грамотному адвокату. Не откладывайте обращение за юридической помощью, посоветуйтесь с адвокатом до принятия наследства!Обратитесь за консультацией — (831) 410-22-66 |

| Адвокатские истории |

| Истец (кредитор) обратился в суд с иском к наследникам — несовершеннолетним детям, указав, что у умершей бабушки детей существовал долг перед истцом, взыскать который не удалось из-за ее смерти. Факт обращения законного представителя несовершеннолетних к нотариусу с заявлением о принятии наследства был подтвержден материалами дела. Суд встал на сторону истца, взыскав долг с несовершеннолетних детей. Апелляционным определением решение первой инстанции оставлено без изменений. Отец детей, как их законный представитель, обжаловал судебные решения в Верховный суд, где оба вердикта были отменены. Изучив дело, Верховный суд указал, что суды не учли, что нотариус отказал в выдаче несовершеннолетним в выдаче свидетельства о праве на наследство в связи с отсутствием какого-либо наследственного имущества. А поскольку имущество, за счет которого несовершеннолетние могли бы нести ответственность по долгам умершей отсутствовало, они не обязаны отвечать по долгам умершей бабушки. |

Могут ли наследники при вступлении в наследство отказаться от долгов?

При наследовании имущество умершего переходит к другим лицам в порядке универсального правопреемства. Это значит, что наследники, приняв имущество умершего, не могут отказаться от его долгов. Либо наследники отказываются от всего имущества, и от долгов в том числе, либо наследуют и имущество, и долги.

Кто из наследников несет ответственность по долгам наследодателя?

Ответственность по долгам несут наследники по закону и по завещанию, принявшие наследство. Наследники, которые не приняли наследство, не отвечают по долгам наследодателя.

При этом необходимо помнить, что принять наследство можно двумя способами: путем подачи наследником нотариусу заявления о принятии наследства либо путем осуществления действий, свидетельствующих о фактическом принятии наследства.

Должны ли наследники отвечать по долгам умершего своим имуществом, если наследства недостаточно для их погашения?

Наследники, принявшие наследство, отвечают по долгам умершего в пределах стоимости перешедшего к ним наследственного имущества. При его отсутствии или недостаточности требования кредиторов за счет личного имущества наследников не удовлетворяются.

На практике распространены откровенно незаконные действия кредитных организаций — попытки не только заставить платить, но и взыскать дополнительные штрафы с родственников, которые погашать чужие долги совершенно не обязаны. Чтобы узнать о своих правах — обратитесь за квалифицированной юридической помощью.Позвоните |

Как определить стоимость наследственного имущества?

Определить ее можно с помощью профессионального оценщика. Стоимость перешедшего к наследникам имущества, пределами которой ограничена их ответственность по долгам умершего, определяется его рыночной стоимостью на время открытия наследства (день смерти наследодателя) вне зависимости от ее последующего изменения.

Если наследник считает договор займа поддельным?

В этом случае наследник может оспорить сделку в суде. В исковом заявлении нужно будет указать основания оспаривания сделки, а также какие права и интересы наследников она затрагивает.

Переходит ли по наследству обязательство по уплате алиментов?

Обязательство по уплате алиментов не наследуется, т.к. считается, что данное обязательство неразрывно связанное с личностью наследодателя.

При этом, имеющаяся на момент смерти наследодателя задолженность по алиментам, является долгом, не связанным с личностью, а потому обязанность по его уплате переходит к наследнику должника.

А если долг уже просужен?

Если долг просужен и Василий умер когда, например, в отношении него уже шло исполнительное производство, то в принципе ничего не меняется — просто все те же самые действия из вышеуказанного алгоритма делает судебный пристав, а не наш кредитор. И будут небольшие поправки:

- судебный пристав должен сам определить круг наследников и стоимость наследуемого имущества. Для этого он запрашивает информацию у нотариуса, ведущего наследственное дело, и проводит оценку активов,

- затем пристав идет в суд с требованием о замене ответчика: с умершего на наследников,

- после замены сторон в испол. производстве, пристав взыскивает долг с соразмерно унаследованной доле. Если имущества будет больше, чем долгов — кредитор счастливчик, велика вероятность получить всю сумму долга. Если меньше — придется довольствоваться тем, что есть.

В каких ситуациях страховая обязана будет закрыть ипотеку, а в каких будет отказ

Взаимодействие со страховой компанией очень часто сопровождается сложностями при наступлении страхового события. В договоре указываются случаи, которые ни при каких обстоятельствах не будут признаны страховыми. В частности, если человек имел хронические заболевания, занимался экстремальными видами спорта, употреблял алкоголь или наркотики и смерть заемщика наступила по таким причинам, то очень высока вероятность того, что событие будет признано не страховым.

В качестве примера можно привести ситуацию смерти заемщика во время занятий спорта от инфаркта. Если в суде страховая докажет экстремальность такого занятия (особенно человека в почтенном возрасте), предполагающего реальную опасность для жизни, то никакие выплаты по кредиту не последуют.

Каждый страховщик имеет собственный перечень страховых случаев. В обобщенном виде не входит в него смерть:

- от ЗППП;

- от употребления алкоголя или наркотических средств;

- от хронических болезней;

- от несчастного случая при занятии экстремальными видами спорта.

Если в медицинском заключении будет указана неизвестная причина гибели, то у страховой компании появится множество вариантов доказать факт того, что событие не было страховым.

ВАЖНО! Если смерть заемщика наступила в результате использования алкоголя, то в большинстве случаев будет отказ в погашении ипотеки. Также стоит отметить, что если на момент заключения договора человек не мог быть застрахован (хронические болезни, инвалидность и т.д.), то договор будет признан не действительным и будет отказ в выплате.

Перевод долга на наследников

Итак, с 1 способом — перевод долга на наследников — закончили. Подведем краткие итоги:

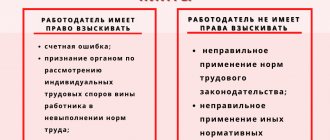

Плюсы

- Дешево. Потребуется только оплатить судебные расходы и гос. пошлину. Ну и нанять юриста, который будет ходить в ближайший год-два по судам вместо вас. Альтернативный вариант: если долг уже просужен, юрист будет пинать пристава, чтобы тот хоть как-то шевелился.

Минусы

- Энергозатратно. При всем уважении к служителям закона, чтобы пристав что-то делал, нужно ему об этом напоминать. А лучше — конкретно его донимать. По крайней мере, если есть желание вернуть деньги.

- Низкая эффективность. Полномочия пристава ограничены. Если за пару дней до смерти должник переписал все имущество на супругу, приставу будет практически невозможно вернуть это имущество. Такие сделки, конечно, оспариваются по общегражданским основаниям, но практика там весьма разнообразная и не факт, что вам повезет.

- Куча «подводных» камней. Начиная с того, как найти имущество должника и заканчивая тем, что наследники могут активно сопротивляться утрате полученных активов — но об этом мы еще поговорим ниже. Сейчас важно другое: механизмов быстрого и эффективного противодействия у вас практически не будет — придется защищаться либо через судебные ходатайства, либо через обязывание судебных приставов, а они не очень горят брать на себя дополнительную нагрузку.

- Потеря стоимости. Пока объявятся наследники и пройдут все суды, пройдет от года до 3—х лет. За это время с бывшими активами должника может произойти все что угодно.

Теперь поговорим о втором способе возврата долга с умершего — через банкротство физ.лица.

Банкротство умершего гражданина

Учитывая, сколько статей мы написали про банкротство, можно как минимум сделать вывод, что эта история более трудоемкая. И сложная. И дорогая.

Зато шансы получить свое гораздо выше. Как раз за счет возможности оспаривать сделки, течения сроков исковой давности и главное — полномочий финансового управляющего.

Итак, алгоритм выхода на банкротство умершего следующий:

Шаг 1. Просудить свои требования к должнику в суде общей юрисдикции. Наличие судебного решения, вступившего в законную силу о взыскании долга на сумму более 500 000 рублей — обязательное требования для введения банкротства в отношении физ.лица. Исключение делается только для банков и по алиментам — этим кредиторам можно обойтись и без общака.

Шаг 2. Далее ситуация может развиваться по-разному — в зависимости от того, как чувствует себя Василий. Если должник уже покинул этот бренный мир, то идем по алгоритму № 1 (иск к наследственному имуществу) со всеми вытекающими проблемами. Вплоть до того, что если у Василия не окажется наследников и имущества, то дело о взыскании долга будет прекращено. На практике это значит, что кредитор может забыть как о банкротстве, так и о своих деньгах.

Если же решение суда наш кредитор успел получить до того, как Василий умер, то сразу переходим на следующий шаг.

Шаг 3. После получения решения суда, подаем заявления о банкротстве физ.лица в Арбитражный суд. В заявлении нужно указать, что должник умер — это важно. И непременно прописать кандидатуру надежного, профессионального и высокооплачиваемого финансового управляющего, который теперь будет работать вместо вас и на ваше благо. И конечно же, за ваши деньги.

Шаг 4. Суд вводит процедуру банкротства. Финансовый управляющий собирает информацию о наличии имущества у должника, сделках по выводу им своих активов за последние 10 лет и открытых наследственных делах.

Шаг 5. Если наследственное дело еще не закрыто, то ФУ дожидается формирования окончательного перечня наследников. Параллельно оспариваются сделки «дарения квартир по 120 млн на дочерей за 4 дня до смерти», рассылаются запросы по депозитариям и разыскивается иное имущество Должника.

Шаг 6. После того как все имущество собрано в одну кучу, наследники приглашаются к участию в банкротном деле в качестве третьего лица. На практике это значит, что они могут издалека посмотреть, как распродаются активы, которые должны принадлежать им, а вырученные от продажи деньги передаются в руки кредиторов. Обычно это весьма печальная картина.

Шаг 7. Если по итогам торгов все требования кредиторов удовлетворены, остатки денег будут распределены между наследниками. Но такого чуда мы пока еще не наблюдали.

Как видите, ключевой момент для банкротства — это просуживание первоначальных требований кредитора к должнику. Если с этим делом задержаться, велик шанс остаться на бобах. Если потом окажется, что должник вывел все активы при жизни, то иск будет прекращен, т.к. нет наследственного имущества. А нет наследства — значит, и долги не кому принимать.

Плюсы

- Вероятность успеха.Учитывая, что в случае банкротства в конкурсную массу включается все имущество должника, вероятность удовлетворения требований кредиторов гораздо выше.

- Больше возможностей. В процедуре банкротства и сроки другие, и сделки можно оспаривать по специальным (банкротным) основаниям, и «дружественных» кредиторов из реестра выбивать.

- Контроль за процедурой. Вся процедура проходит в одном деле в Арбитражном суде. А значит, вместо того, чтобы бегать в 10 разных судов, нужно будет обращаться в один. Ещё плюшка — кто инициирует процедуру банкротства, тот сможет и арбитражного назначить.

Минусы

- Дорого. Оплата процедуры, юристов, которые будут вести дело. Не забываем про фин.управляющего и сами походы в заседания — в общем, затея не самая бюджетная. Учитывая, что в среднем на подобный проект уходит плюс-минус пару лет, то имеет смысл запускаться, если долг стартует хотя бы от 5 миллионов.

- Неоднозначно. В законе о банкротстве есть масса двусмысленных моментов, которые каждая сторона может трактовать как хочет. А здесь банкротное законодательство пересекается с семейным, которое вообще далеко от идеала. Соответственно, конечный результат во многом зависит от квалификации юристов противоборствующих сторон и их умения доносить суду свою трактовку законодательства.

Один из примеров, как это делаем мы — описан в статье «Исковая давность по субсидиарной ответственности».

Какие засады?

Выше мы написали все ладно и складно. На самом деле, есть масса проблем с взысканием долга с умершего. Вот основные:

Должник вывел имущество

Вася знал, что ему осталось недолго и перед смертью раскидал имущество по родным и друзьям. Здесь в тему наша статья: «Как легко найти имущество должника».

Никаких проблем бы не было, если бы уже было возбуждено банкротство, или долг хотя бы был просужен. Сделки бы оспорили, имущество вернули в конкурсную массу. Но в нашей ситуации должника нет, имущества нет, а значит и наследников нет — следовательно долги передавать некому. Дело о взыскании долга прекращается.

Что делать? В этом случае нужно снова идти в суд общей юрисдикции и, ссылаясь на драгоценные ст. 10 и 168 ГК, пытаться оспорить сделки о выбытии имущества: по времени это займет год-два, потребуется масса нервов и денег на юристов, а шансы на выигрыш будут в районе 20-30%.

Второй вариант: прийти в «Игумнов Групп» и мы закроем этот вопрос за 6-9 месяцев с гарантией 90% при условии, что со смерти должника прошло не более полугода. Мы умеем решать подобные задачи потому что умеем находить дыры в законе. А они здесь есть. Так что кому актуально просудить долг умершего, у которого ничего нет — обращайтесь сюда. Услуги наши не дешевые, но когда на кону не один миллион, расходы окупятся.

Наследники

Представим, что кредитор получил удовлетворение своих требований за счет наследственной массы. А потом раз, и объявились наследники первой очереди, которые не знали о смерти наследодателя. Или наследники, имеющие право на обязательную долю в наследстве. Или наоборот, кого-то признали «недостойными наследниками». В общем, суть вы поняли — история может тянуться бесконечно.

Что делать? Решение проблемы — все ещё банкротство умершего гражданина. В отличие от суда общей юрисдикции, в случае банкротства все дела будут рассматриваться в рамках банкротного дела и по нормам закона о банкротстве. А как мы написали выше —здесь больше путей для манёвра. Кроме того, между вами и наследниками будет буфер в виде финансового управляющего — если что пойдет не так, это будет его зона ответственности.

Единственное жилье

Так бывает, что после должника остается единственное имущество — жилье. Но жилье может быть однушкой под Мурманском или особняком в Сочи. В этом случае важную роль будет играть то, чем это жилье является для наследника. Если при жизни должника это не было его единственным жильем, а для наследника оно таковым станет, претендовать на него не получится — не положено.

Что делать? Зато положено требовать с наследников уплаты долга в денежном виде в рамках унаследованной доли. Если долг 50 миллионов, а жилье стоило 20, то можно требовать выплатить 20. Другое дело — что у наследника не факт, что такие деньги будут. Но никто не мешает банкротить наследника.

Кредиторы наследника

Итак, наш Вася умер, но кредитор спокоен. У Васи имущество было, значит, он точно не в обломе. Но вот беда — единственный наследник сам находится в банкротстве и принимает наследство. Потому что иного варианта у него нет.

Подробнее этот вопрос мы разбирали в нашей ежемесячной рубрике «ответ на вопрос читателя».

Подписчикам нашей рассылки мы уже высылали разбор на тему «стоит ли банкроту принимать наследство?». Чтобы не мусолить тему по 10-му кругу, оставьте свою почту ниже и мы продублируем вам письмо:

Если коротко: отказ наследника-банкрота от вступления в наследство будет считаться ущемлением прав его кредиторов. Как итог — отказ от наследства оспорят, а имущество наследодателя включат в конкурсную массу наследника. Поэтому наследнику-банкроту в любом случае придется принять имущество.

Теперь картина со стороны кредитора: представим, что у должника Васи долгов на 5 млн, а имущества на 30. Картина отличная: пока кредитор гарантированно получает свое, да еще и наследнику остается.

Но только единственный наследник подает на свое личное банкротство. А долгов у него на 70 миллионов, а имущества на 2. Когда он примет наследства, картина будет следующая:

- имущества: 30 2=32 млн

- долгов: 5 70=75 млн

Как итог, кредитор Васи со своими 5 млн долга включается в реестр требований наследника и делит его имущество со всеми остальными кредиторами. Будет удачей если по итогу он вернет хотя бы 50% от суммы долга.

А если представить, что кредиторы наследника ещё и «дружественные». Тогда с большей долей вероятности Васиному кредитору останется сосать лапу.

Что делать? Как мы и написали выше, лучший вариант для кредитора — банкротить умершего должника. В этом случае сначала будут погашены долги нашего кредитора, а оставшееся — будет кинуто на растерзание наследнику и его кредиторам.

Срок исковой давности

Представим ситуацию, когда кредитор затягивал момент подачи заявления в суд до последнего. Логика ясна — пару лет не напоминаешь должнику о долге и ждешь, пока у него появятся деньги.

Должник успокаивается, думает, что о нем забыли и живет своей благополучной жизнью. И тут ему приземляется испол. производство, арест счетов, и все это в компании пристава — в общем, оттянутая месть. К слову, таким методом любят пользоваться банки в адрес злостных неплательщиков.

А теперь считаем.

Наш кредитор тоже решил оттянуть. Он обратился в суд для взыскания задолженности в судебном порядке аккурат к концу 3-х летнего срока. А тут оказывается, что должник как раз недавно умер.

Оттягивая подачу иска в суд до финальных дней может статься, что вы пропустите 3-х летний срок исковой давности. Потому что смерть заемщика не приостанавливает и не прерывает течение срока. И если он умер до подачи вами заявления, то пока вы разберетесь кто наследник и с кого нужно спрашивать, 3 года запросто пройдут. Вот так и дотянули.

Что делать? Сначала бежим в общак, в попытках просудить наследственное имущество. Если со сроками пролёт — пытаемся их восстановить. К слову, у нас в команде есть мастер по жонглированию сроком исковой давности. Вам к ней.

Как взыскать долг с наследника

Адвокат Антонов А.П.

Обратитесь к известным вам возможным наследникам, в частности супругу, родителям, детям должника. Они могут добровольно погасить долг, чтобы таким образом принять наследство. Если наследники не удовлетворят ваши требования, придется обратиться в суд. Иск к наследникам можно подать только после того, как они примут наследство. Сделать это нужно в пределах срока исковой давности по вашему требованию к умершему должнику. Если вы хотите подать иск до принятия наследства, то предъявлять его нужно не к наследникам, а к наследственному имуществу (п. 3 ст. 1175 ГК РФ). Иногда, даже если потенциальные наследники вам известны, лучше подать иск к наследственному имуществу, не дожидаясь их вступления в наследство, иначе к этому моменту может истечь срок исковой давности.

1. Как предъявить претензию наследникам должника Если вам известны потенциальные наследники умершего, вы можете обратиться к ним с претензией о возврате долга, в том числе до того как они приняли наследство. Иногда наследники погашают долги умершего добровольно, поскольку такое действие свидетельствует о фактическом принятии наследства (п. 2 ст. 1153 ГК РФ). На практике в большинстве случаев умершему наследуют наследники первой очереди: дети, родители и супруг (п. 1 ст. 1142 ГК РФ). Поэтому рекомендуем сначала обратиться к ним.

1.1. Как составить претензию Укажите в претензии: обстоятельства возникновения долга и условия, на которых должник обязался его вернуть, в том числе сроки возврата; требуемую сумму. При необходимости разъясните, как вы ее рассчитали; способы, которыми наследники могут погасить долг, и необходимые для этого сведения. Это могут быть, например, реквизиты вашего счета для перечисления долга в безналичном порядке, или адрес, по которому вам можно передать наличные деньги, или иные вещи. Со ссылкой на ст. ст. 1175 и 1153 ГК РФ разъясните, что наследники несут ответственность по долгам наследодателя и могут принять наследство, если погасят его долги. Рекомендуем формулировать текст не как требование, а как предложение. Это связано с тем, что до принятия наследства наследники не обязаны отвечать по долгам умершего (п. 1 ст. 1175 ГК РФ). Приложите к претензии копии подтверждающих долг документов: договора, расписки и т.п.

1.2. Как направить претензию Получение претензии наследниками, не принявшими наследство, не порождает для них каких-либо прав или обязанностей. В связи с этим ваша претензия не может считаться юридически значимым сообщением (п. 1 ст. 165.1 ГК РФ). Поэтому вы не обязаны соблюдать правила, установленные для направления таких сообщений. Поскольку ваша цель на данном этапе — уведомить наследников и убедить их выплатить долг, рекомендуем направлять сообщения по известным вам адресам наследников, а также по адресу последнего места жительства должника. Если данные наследников вам неизвестны, направьте письменную претензию нотариусу, который ведет наследственное дело вашего должника (ст. 63 Основ законодательства РФ о нотариате). Узнать, какой нотариус ведет наследственное дело, можно на сайте федеральной нотариальной палаты https://notariat.ru/ru-ru/help/probate-cases/. Для поиска достаточно знать полное имя наследодателя (умершего должника).

2. Когда нужно подать иск к наследникам Иск к наследникам можно подавать только после того, как они приняли наследство (п. 3 ст. 1175 ГК РФ). О том, что наследник принял наследство, говорит, в частности, то, что он (ст. 1153 ГК РФ, п. 36 Постановления Пленума Верховного Суда РФ от 29.05.2012 N 9): подал нотариусу по месту открытия наследства заявление о его принятии; нес расходы на содержание наследственного имущества; оплатил часть долгов наследодателя вам или иному кредитору; вселился в принадлежавшее наследодателю жилье или проживал в нем на день открытия наследства (в том числе без регистрации по месту жительства).

2.1. Какой срок исковой давности у требований кредитора в случае смерти должника Предъявить требование наследникам или наследственному имуществу вы должны в те же сроки, что и к самому должнику, если бы он был жив. Объясняется это тем, что открытие наследства не прерывает, не пресекает и не приостанавливает течение сроков исковой давности. Учтите, что вы не можете предъявить требование по тем долгам, срок погашения которых еще не наступил, поскольку смерть должника не влечет досрочное исполнение его обязательств наследниками (п. 3 ст. 1175 ГК РФ, п. 59 Постановления Пленума Верховного Суда РФ от 29.05.2012 N 9). Рассмотрим для примера следующую ситуацию. Вы заключили договор займа, по которому должник обязался вернуть сумму займа двумя частями — 15 февраля и 15 апреля 2021 г. Должник скончался 8 января 2021 г. Срок исковой давности по вашему требованию общий — 3 года после окончания срока, когда должник должен был исполнить обязательство (п. 1 ст. 196, п. 2 ст. 200 ГК РФ). Таким образом, требование о возврате долга вы должны предъявить: по первому платежу — в период с 16 февраля 2021 г. по 15 февраля 2024 г. включительно; по второму платежу — в период с 16 апреля 2021 г. по 15 апреля 2024 г. включительно.

3. Как составить и подать иск к наследникам Руководствуйтесь общими правилами составления и подачи иска в суд общий юрисдикции. Особенности для вас есть только в следующем: 1)в какой суд подать иск. Споры о долгах наследодателя рассматривают районные суды общей юрисдикции. Иск к конкретному принявшему наследство наследнику предъявите в суд по месту его жительства, а если наследник — организация, то по ее адресу (ст. 28 ГПК РФ, п. п. 2, 3 Постановления Пленума Верховного Суда РФ от 29.05.2012 N 9). Если наследников несколько, подайте иск по месту жительства (адресу) любого из них (ч. 1 ст. 31 ГПК РФ); 2)кого указать ответчиком. Вы можете предъявить требование как ко всем принявшим наследство наследникам, так и к любому из них. Это обусловлено тем, что принявшие наследство отвечают по долгам наследодателя солидарно (п. 1 ст. 1175, п. 1 ст. 323 ГК РФ). Рекомендуем привлекать в качестве ответчиков всех известных вам наследников, принявших наследство, — это повысит шансы на взыскание долга; 3)как рассчитать цену иска. В целом она рассчитывается так же, как если бы вы предъявляли иск непосредственно к должнику. Однако проценты, которые являются мерой ответственности за просрочку денежного обязательства (например, проценты по ст. 395 ГК РФ), нельзя начислять за период со дня открытия наследства (смерти должника) до момента его принятия наследниками (см. Позицию Верховного Суда РФ). В то же время проценты за пользование займом, кредитом нужно рассчитывать в обычном порядке, как если бы вы предъявляли иск самому должнику (Обзор судебной практики Верховного Суда Российской Федерации N 2 (2018)). Помните, что наследники отвечают перед вами в пределах стоимости унаследованного ими имущества, сверх этой суммы суд не удовлетворит иск (п. 1 ст. 1175 ГК РФ, п. 60 Постановления Пленума Верховного Суда РФ от 29.05.2012 N 9). Поэтому рекомендуем вам узнать размер наследства из материалов дела (если суд не запросил эти сведения у нотариуса, ходатайствуйте об этом). Если выяснится, что имущества должника недостаточно для удовлетворения ваших требований, уменьшите сумму иска. Так вам удастся вернуть часть уплаченной госпошлины (пп. 10 п. 1 ст. 333.20 НК РФ).

С уважением, адвокат Анатолий Антонов, управляющий партнер адвокатского бюро «Антонов и партнеры.

Остались вопросы к адвокату?

Задайте их прямо сейчас здесь, или позвоните нам по телефонам в Москве +7 (499) 288-34-32 или в Самаре +7 (846) 212-99-71 (круглосуточно), или приходите к нам в офис на консультацию (по предварительной записи)!

Разбор практики

В общем, если вы еще не поняли, почему дорогое и управляемое банкротство умершего гражданина лучше затяжного и почти бесплатного перевода долга на его наследников, то даем конкретный пример:

Олег выступил поручителем по кредиту своего бизнеса. Бизнес нагрузку не вытянул и кредитор обратился в суд с иском о взыскании с Олега 17 млн рублей. В целом, от поручительства вполне можно отбиться (см.статью «Как поручителю не платить по кредиту»), но Олег по этому пути не пошел.

Исполнительный лист был направлен в ФССП, но в процессе испол.производства выяснилось, что Олег умер. А раз умер, то по долгам будут отвечать наследники. А вот здесь напомним — наследники отвечают по долгам умершего только в размере наследуемого имущества.

В итоге, пристав приостановил производство и обратился в суд с целью замены ответчика — вместо Олега указать наследников. И тут-то и всплыло, что имущества у Олега гораздо меньше, чем долгов. В итоге вместо 17 млн суд постановил взыскать долг с наследников в размере 2,7 миллиона.

Потеря, скажем-так, осязаемая. Но кредитор руки не опустил.

На сцену вышли Наталья и Максим, которые выкупили у кредитора права требования долга к Олегу. На этом основании они идут включаться в процедуру банкротства умершего Олега, которую ввели ранее по заявлению других его кредиторов. А если говорить юридическими терминами — в банкротство наследственной массы. Причем включиться пытаются на все 17 с копейками.

Суд первой инстанции посмотрел на это дело и включил только сумму, установленную судом общей юрисдикции в размере 2,7 млн. Причина? Олег умер, значит наследники должны отвечать в рамках унаследованной доли. Суд уже вынес решение на 2,7 ляма, вот их-то вы и можете пытаться получить.

Но «новые» кредиторы Олега на этом не остановились и пошли в апелляцию. А там, о чудо, суд принимает решение отменить определение первой инстанции и включает уже всю сумму в 17 млн. Объяснение следующее: в деле о банкротстве умершего не разрешается вопрос о размере ответственности наследников. Процедура направлена на конкурсную массу умершего, а не в отношении наследников. Тем самым ограничение размера ответственности нарушило бы пропорциональность удовлетворения требований кредиторов.

Что интересно в этом деле — так это то, что оно дошло до Верхушки. И там согласились с доводами апелляции.

Итак, 17 против 2,7 млн. Бонус: возможность оспорить сделки Олега по отчуждению своих активов за последние 10 лет. Теперь вы поняли главный плюс банкротства?

Кто будет погашать кредит

В целях сохранения залога после гибели его прямого собственника и одновременно заемщика по ипотечному договору рекомендуется продолжить текущие выплаты задолженности. Здесь может быть четыре возможных плательщика:

- наследники;

- созаемщик или поручитель;

- страховая компания;

- сам банк.

Рассмотрим их подробнее.

Поручители и созаемщики

Если получатель кредита умер, но второй ответственной стороной по договору выступает созаемщик или поручитель, то вся ответственность ляжет на него. Отказаться от своих обязанностей не получится.

Важно понимать, что в случае неисполнения или ненадлежащего исполнения условий кредитного договора, банк имеет право обратиться в суд. Если будет принято решение в пользу кредитора, то помимо предмета залога банку может перейти и собственное имущество поручителя/созаемщика. Главной задачей кредитной организации является возврат выданных заемных средств. Способ решения проблемы не важен.

Наследники

Вариант погашения долга по ипотеке возможен, если у заемщика не было завещания и поручителей/созаемщиков по договору. Порядок наследования имущества и обязательств человека регулируется ГК РФ.

После смерти наследники обязаны будут обслуживать займ по действующему графику платежей, в котором указана дата предстоящей оплаты и минимальная сумма. Если в наследство вступили несколько человек, то платеж распределяется между ними в соответствии с причитающимися долями.

ОБРАТИТЕ ВНИМАНИЕ! После того, как умер ипотечный заемщик, должно прекратиться любое начисление пеней и штрафов до момента обозначения ответственных за кредитные обязательства лиц.

В случае, если квартира не нужна, и соответственно, наследник не желает отвечать по долгам завещателя, законом разрешается оформить нотариальный отказ от наследства. После предоставления такого документа в банк все претензии к наследнику будут сняты.

Страховая

Если страховая компания признает свои обязательства по выплате страховой премии, то она будет обязана в обозначенный банком срок погасить оставшуюся задолженность по кредиту. Для этого запрашивается требуемая сумма, и по указанным реквизитам деньги переводятся на ссудный счет погибшего заемщика. Кредит закрывается.

Недвижимость после снятия с нее обременения остается в собственности наследников или, в случае их отсутствия, переходит государству.