Банки или частные кредиторы являются коммерческими структурами, цель которых извлечения прибыли за счет выдачи займов под проценты. Также не стоит забывать, что штрафы, комиссии и неустойка тоже представляют коммерческий интерес и способны приносить прибыль. А весь долговой бизнес в целом, очень выгоден.

Поэтому приобретение заемщиком собственного долга, является хорошей сделкой для обеих сторон, но при понятных условиях маржинальности. Например, банк проанализировал проблемный договор и пришел к выводу, что при продаже он получит прибыль.

Вообще, понятие доходности для кредитных организаций в данном вопросе расплывчато. Это связано с постановление ЦБ об ограничениях в выдачи новых средств, пока старые долги не будут списаны с баланса.

Как это работает:

- ЦБ берет деньги под 2-3% у правительства либо других государств и распределяет их между банкирами.

- На каждый банк предоставляется определенная сумма (квота). То есть количество выдаваемых денег строго ограничено.

- Далее, банк выдает кредиты людям или компаниям под свои проценты и распределяет полученную сумму от ЦБ по заемщикам.

- Если заемщик прекращает платить и его долг зависает на балансе кредитора, то при следующем распределении транша, банк недополучит средства в сумме указанной в договоре.

Складывается интересная ситуация — банку выгодно быстро избавиться от проблемного соглашения. В принципе, он ничего не теряет, а только зарабатывает. Поэтому смело договаривайтесь о покупке личного долга.

Кто имеет право выкупить долг:

- физическое лицо, представляющее интересы заемщика;

- коммерческая организация (коллекторы);

- юристы;

- некоммерческие структуры.

Согласно статье 382 Гражданского кодекса, кредитор переуступает права требования третьим лицам за определенный процент от общей суммы задолженности.

Следовательно, приобрести долг может любой желающий, кроме самого должника. Вопрос лишь в цене. Но для разных финансовых структур данный процесс отличается, т. к. не все кредиторы могут получать деньги из бюджета.

Основания для выкупа

Покупка оформляется договором цессии — соглашением, по которому права кредитора переходят к другому лицу (ст. 382 ГК).

Покупатель, заключая соглашение, должен быть уверен, что продавец (кредитор) вправе требовать уплаты долга.

Подтверждающие документы:

- расписка;

- кредитный договор;

- исполнительный документ;

- постановление о возбуждении исполнительного производства;

- бумаги, свидетельствующие о том, что должник проходит процедуру банкротства.

Расписка

Долги по расписке выкупаются неохотно. Как правило, сумма одолженных денег невелика. Зачастую бумага оформляется в нарушении требований ст. 808 ГК:

- печатается на компьютере, а должна писаться должником исключительно от руки;

- нет информации о заемщике, что затрудняет возможность идентификации (Ф. И. О., данные паспорта, прописка);

- сумма займа написана цифрами, правильнее расшифровать прописью;

- отсутствует дата получения, срок возврата, вид займа (процентный или без);

- нет фразы «деньги получены мною лично».

Учитывая, что деньги по расписке даются близким или знакомым, кредитор редко заверяет ее нотариально.

В результате законно требовать возврата по неверно составленному документу затруднительно. Коллекторы не станут рисковать финансами, если шанс на получение дохода минимален.

Кредитный договор

Чаще всего договор цессии заключается на основании кредитного договора. Банку выгодно избавиться от задолженности, если погашение повлечет за собой большие судебные издержки.

Когда расходы на возврат превышают размер требуемой суммы, долг выгоднее и проще переуступить.

Такие договоры финансовые организации реализуют оптом по низкой цене. Поэтому коллекторы охотнее заключают договор переуступки права требования на основании кредитного договора.

Исполнительный документ

Исполнительный документ выдается после вступления в законную силу решения суда (спустя 10 дней после вынесения). На его основании кредитор вправе самостоятельно взыскивать средства или поручить это приставам, возбудив исполнительное производство.

Требование долга, основанного на исполнительном документе, имеет больше шансов на то, что будет удовлетворено. Покупателю не придется тратиться на судебное разбирательство. В итоге, цена такого предложения, оказывается выше оптового.

Выгода приобретателя очевидна. Продавец сможет вернуть 10-50% требуемой суммы, вернуть финансы в кратчайшие сроки.

Постановление о возбуждении исполнительного производства

Постановление свидетельствует о том, что в отношении должника уже проводятся принудительные мероприятия. Лицу, выкупившему долг, остается только предоставить договор цессии по месту осуществления исполнительных действий, следить за ходом дела, оказывая посильную помощь и ждать результата.

Документы о процедуре финансовой несостоятельности

Денежными делами должника, проходящего процедуру банкротства, занимается конкурсный управляющий. Он проводит инвентаризацию, опись и оценку имущества. Старается выровнять ситуацию с задолженностью клиента. Лицо, заключившее договор цессии, связывается с управляющим и совместно решает проблему погашения долга.

Законна ли продажа долгов

Прежде, чем обсуждать законность того или иного действия со стороны контролируемой многими службами организации, в данном случае банка, важно учесть, что в большинстве российских законов есть такая строчка, как “если иное не предусмотрено условиями договора”. Это значит, что практически любое действие банка в отношении конкретного клиента является правомерным, если оно указано в кредитном договоре, и заемщик его подписал.

Вопросы потребительского кредитования регламентируются законом о защите прав потребителей. В нем нет явного запрета на переуступку прав требования по кредиту. Есть лишь обязанность банков заключать такого рода сделки только с организациями, имеющими лицензию на право ведения банковской деятельности.

Поэтому, нужно еще раз перечитать свой кредитный договор и выяснить, есть ли пункт, говорящий о возможной передаче долга и информации о клиенте и сведений по кредиту . Если клиент был предупрежден на этапе подписания договора, никаких претензий к банку быть не может. На протяжении первых месяцев просрочки должнику неоднократно напоминают о ней и возможных последствиях. Не раньше, чем через 3-6 месяцев полного отсутствия платежей, банк передает право требования коллекторам.

У банка

Выкуп долгов у банка сложный процесс, т. к. претендентов на приобретение много, а процедура, запутанная из-за бюрократических проволочек.

При возникновении просрочек, финансовая организация будет анализировать перспективу избавления от договора. И если кредитной комиссии покажется, что долг можно вернуть, то будут испробованы все методы и только потом вынесено окончательное решение.

Если банк обратиться в суд и выиграет дело, то ЦБ спишет данный договор с баланса и предоставит новые средства. То же самое касается банкротства либо возбуждения уголовного дела против заемщика.

Почему банку выгодно продавать долг заемщика

Кредитная организация тоже имеет выгоды от продажи:

- Получает реальные деньги, которые можно сразу пустить на развитие.

- Улучшает статистику, которая влияет на поступление новых средств из фонда ЦБ.

- Экономит на затратах, связанных со взысканием задолженности. Нет долга — нет расходов на юристов, госпошлину, дополнительную работу сотрудников.

- Сохраняет положительную репутацию.

Какие долги можно выкупить?

- Бесперспективные — отсутствие у клиента имущества и официального дохода. Даже если выиграть суд, то приставы окончат исполнительное производство на основании ст. 46 ч. 4 ФЗ №229.

- Выплаченные — большая часть кредита была оплачена. То есть банк хочет получить только предполагаемую прибыль в виде процентов или штрафов.

- Спорные — заемщик нашел нарушения в договоре и пытается его расторгнуть в порядке ст. 451 ГК.

- С истекшим сроком исковой давности — банку ничего не остается, кроме как, продать долг коллекторам либо представителем заемщика.

Принцип, которым руководствуется кредитор, продавая долг — выгода. Если задолженность безнадежная, взыскание потребует существенных затрат, банк постарается как можно скорее избавиться от «плохого» кредита. Но если есть шанс вернуть деньги, финансовая организация не пойдет на сделку.

Например, если заем выдавался под залог, приобретение ипотеки, автокредит банку выгоднее изъять предмет залога и продать его.

Если у должника платежеспособный поручитель, кредитор не отступится и взыщет у последнего деньги через суд.

Чаще всего банк переуступает займы по потребительским кредитам, когда становится очевидно, что возврат средств невозможен или убыточен.

Необходимые документы

Поскольку заемщик не имеет права выкупить собственный долг, то сделать это должны представители, но документы собирают все стороны сделки, включая кредитора.

Заемщик (должник):

- кредитный договор;

- выписку по счету;

- претензию банка с указанием заключительного требования (далее ЗТ);

- имущественные документы;

- справки о доходах.

Представитель должника:

- заявление на выкуп долга;

- доказательства неплатежеспособности заемщика;

- документы, подтверждающие выгоду банка, например, предоставление иных долговых обязательств клиента, доказывающих, что продажа проблемного займа будет наилучшим вариантом.

Банк:

- анализ договора;

- денежное требование;

- предоставление отчета из которого видно, как формировался долг.

Для каждой конкретной сделки формируется отдельный пакет документов.

Договор цессии

На основании соглашения цессии происходит переуступка прав требования. Регулируется данное положение Гражданским кодексом ст. 388-390.

Должник обязан согласиться с продажей, но если договор банковский, то этот пункт был указан. Поэтому присутствие заемщика при заключении сделки необязательно.

Если договора не было изначально, то должник обязан дать согласие на продажу долга.

Варианты взаимодействия банка и коллекторского агентства

Выдавая кредиты, банки рассчитывают на возврат заимствованной суммы и уплаты процентов за время пользования взятых средств. Но не все заемщики в срок и в полной мере исполняют свои кредитные обязательства. Банки в несколько этапов пытаются взыскать недополученные средства. Когда силами собственных сотрудников воззвать к совести неплательщиков не удается, банк обращается к коллекторским агентства. Существует два сценария, по которым происходит взаимодействие банка и коллекторов.

- Кредит никуда не передается, долг остается на балансе банка, а коллекторы лишь оказывают помощь в процессе возврата заимствованных средств.

- Переуступка прав требования. Это значит, что банк продал долг коллекторскому агентству, и теперь оно будет заниматься поиском недобросовестного клиента и взысканием задолженности по кредиту.

Получив информацию о старом долге, взятом в каком-либо банке, от коллекторов, необходимо внимательно прочитать письмо и определить, имеет ли место переуступка прав требования, или коллектор представляет интересы того же банка.

У ростовщика или МФО

Нередко люди одалживают деньги через частные объявления у ростовщиков либо микрофинансовых организаций. Данные структуры не получают деньги от ЦБ, но могут состоять на учете в реестре.

Следовательно, у них нет необходимости срочно избавляться от долгов. Например, в МФО крутятся средства инвесторов, цель которых вернуть их любым способом и снова пустить в оборот. Даже если это будет являться убытком.

Ростовщики страхуют себя залогом, поэтому могут долго прибавлять штрафы и проценты, потом продать имущество и выставить ЗТ, получив остаток долга в судебном порядке.

На основании данной информации делается вывод, что приобрести долги МФО проще, чем у частного кредитора. Проблемой являются проценты, которые неоправданно завышены в микрокредитовании. МФО может запросить больше, чем при обращении в суд. Хотя сам процесс покупки будет максимально прост.

С частным кредитором договариваться сложнее. Важную роль будет играть обычная математика. Если удастся доказать в цифрах, что продажа договора выгоднее, чем судебное разбирательство, то задолженность продадут.

В последнем случае советуем не привлекать друзей или родственников, а обратиться к финансовым консультантам (юристам), специализирующимся в данной отрасли.

Кому и сколько платить

В случаях, когда коллекторские агентства действуют на основании партнерского договора об оказании услуг, то есть выполняют работу по взысканию вместо банка, но долг при этом остается в изначальной кредитной организации, все платежи в счет погашения задолженности необходимо направлять только в банк на прежний счет. За длительную просрочку сумма ежемесячного платежа увеличивается из-за начисленных пеней и штрафов, которые должны быть оплачены в первую очередь.

При переуступке права требования, заемщик перестает быть должным банку, теперь возврат кредита в интересах коллекторов. Но это не означает многократное увеличение размера долга. Закон защищает права граждан. Вне зависимости от того, кому передан долг по кредиту, условия начального договора с банком без согласия заемщика никто не может менять. Значит процентная ставка, порядок начисления штрафов и т.д. не должны быть подвержены корректировке со стороны коллекторов .

Через третье лицо

Понятие «третье лицо» не отображено в законодательстве, но используется в правовом поле повсеместно. Следовательно, данными лицами могут быть кто угодно:

- друзья;

- родственники;

- юридические лица;

- коллеги.

Поэтому обратиться в банк и предложить выкупить долг, может любой желающий. Жена имеет юридическое право приобрести заем мужа по договору цессии.

Поскольку заемщик не может вести переговоры с кредитором, он обязан обратиться к третьему лицу.

Если заемщик предложил банку выкупить свой договор, участие представителя является обязательным условием. Главное, в таких отношениях — доверие. В противном случае долг останется на руках цессионария.

Какие банки подают на должников в суд?

Такие банки, как ВТБ, Райффайзенбанк, Альфа-банк, Сбербанк, дорожат репутацией и не пользуются услугами коллекторских компаний. Банк вправе подать в суд на должника, даже если просрочка по кредиту составляет всего один день. Но менеджеры сначала пытаются выяснить, по какой причине должник перестал платить. Сразу после первого дня просрочки ждите звонка из банка. Вам могут звонить в течение двух месяцев, после чего передадут дело в суд.

Предложение кредитора должнику

Нередко ростовщики пытаются договориться с должниками о выкупе задолженности. Банки также могут предложить подобное, но в редких исключениях. Обычно заемщик самостоятельно ищет подходы к финансовым организациям, направив предложение в головной офис организации либо прислав представителя на прием. Предположим банкиров устроили условия, и они согласны на сделку, давайте посмотрим, как это происходит.

Процедура выкупа

Существует два варианта развития событий:

- По долгу вынесено судебное решение.

- Кредитор не обращался в суд.

По второму пункту все просто — внесли плату и заключили договор цессии.

Если был суд, то процесс усложняется. Покупатель должен подать заявление на правопреемство, а после вынесения судом определения подать его приставам. Далее, нужно забрать исполнительный лист, тем самым окончив производство.

Банк никогда не станет забирать исполнительный лист. Это несет существенный риск для него.

Заявление в банк о выкупе долга

Документ представляет обычную типовую форму.

Образец

Кому____наименование банка___

Я, ___Ф. И. О._______________

Адрес______________________

Тел._______________________

Предложение о выкупе долга

Я, (Ф. И. О.), предлагаю (наименование банка) заключить договор уступки требования о взыскании задолженности с (Ф. И. О. должника) в общем размере (сумма).

Размер задолженности подтверждён (№ дела) решением суда. Со стоимостью уступаемого права в размере (указать сумму, за которую готов выкупить долг) и сроке оплаты в течение 7 календарных дней со дня заключения договора уступки.

Дата______________

Подпись___________

Классика: банк-должник

Классическая схема продажи, это переуступить договор напрямую представителю заемщика (родственнику).

Обычно, кредиторы просят не менее 50% от ЗТ. Но этот рынок не придерживается четких цен, поэтому на практике удается снизить стоимость до 40-30 %.

Стоит отметить, что договор продается в коллекторское агентство, всего за 10% от общей стоимости.

Многоходовка: банк-коллекторы-должник

Банк не всегда соглашается на предложение должника. В некоторых случаях долг будет продан в общем портфеле коллекторам.

Здесь нужно договариваться представителями агентства и понимать цену за которую они выкупили задолженность.

Условия агентств при выкупе, намного лояльней, чем у банка. Объяснение простое, долгов много, а платят мало. Процент закрытых договоров составляет всего лишь 5 % (по данным НАПКА) от общей массы. Поэтому договориться намного легче.

Первые действия задолжника

Если в информационном письме речь о передаче долга, гражданин имеет право удостовериться в том, была ли на самом деле сделка между банком и коллекторским агентством. Поэтому для начала нужно отправить запрос на имя указанной в письме организации о предоставлении подтверждающих официальных документов (заверенной копии договора и выписки непосредственно по кредиту). В качестве средства связи лучше использовать почту, отправить заказное письмо с уведомлением о получении.

Если банк действительно заключил договор о переуступке прав требования по данному кредиту, агентству не составит труда доказать это. До письменного ответа должник может не отправлять денежные средства на счет коллекторов, а начисленные штрафы за период ожидания можно будет оспорить, и суд окажется на стороне заемщика.

Не лишним будет и обращение в банк, где был оформлен кредит. Всегда есть вероятность того, что рассылка – очередное запугивание для активизации должников. Тогда лучше не испытывать судьбу и приступить к погашению просроченного кредита немедленно.

Как организации выкупить долг

Юридическое лицо также может попасть в долговую яму, но с большим количеством кредиторов чем у физика. Например, партнеры по бизнесу, которые предоставляли отсрочку при получении товара. Данная задолженность называется дебетовая.

Дебетовая задолженность (ДЗ)

Мы уже рассказывали, как с помощью дебетовой задолженности избавиться от долгов физическому лицу, теперь давайте разберем, а может ли фирма выкупить подобный долг.

Процедура будет схожа с приобретением любой задолженности. Все делается через представителей. Разница лишь в том, что по данному долгу, должно быть вынесено судебное решение.

Кредиты

Кредиты для организаций намного больше по суммам, чем для физических лиц. Способов взыскания то же больше. Например, блокировка и арест счетов, без которых юр. лицо прекращает деятельность.

Но и обеспечения займов гораздо серьезней. Банки одалживают средства только проверенным организациям, которые, по их мнению, способны все погасить в срок.

Для директоров предприятий предусмотрена уголовная ответственность при невозврате займа. Поэтому фирмы относятся серьезно к подобным проблемам и стараются решить вопрос максимально быстро.

Обычный человек может платить или выключить телефон и пропасть. С организациями такое не прокатит. Прежде чем выдать деньги их проверяют сотрудники службы безопасности и вытаскивают всю подноготную. Фактически фирмы предоставляют сведения обо всех доходах, даже которые пытаются скрыть. Ведь это в их интересах. Все просто чем больше доход, тем больше кредит.

Выкуп долга происходит либо на стадии переговоров — с помощью уменьшения ЗТ, либо после суда, выкупается ДЗ за 30-50% от наминала. При условии, что нет процедуры банкротства.

Кредитная линия

Данный финансовый продукт предоставляет порционными траншами. То есть банк, контролирует большую сумму, дробя ее на отдельные выплаты. При возникновении задолженности, теряется не весь заем, а лишь часть.

Выкупить данный долг возможно, но лишь при серьезной просрочке. Обычно кредиторы идут на уступки и готовы ждать поступления средств довольно долго. Ярким примером служит аграрная отрасль, в которой поступление платежей затягивается на семь-восемь месяцев, в момент посева урожая и до момента реализации.

Лизинг

Обычно предприятия покупают в лизинг спецтехнику, промышленное оборудование или коммерческую недвижимость. Поскольку данный товар является высоколиквидным, то банк в первую очередь забирает его.

Выкупать подобные долги нецелесообразно, но компания идет на это для сохранения репутации. Как правило, продажа залога покрывает все расходы, и сумма долга не является существенной.

Залоговое имущество

Компания может выкупить залог у банка в порядке первой очереди. Но необходимо понимать, что подобный поворот является нежелательным для организации. Как правило, фирма, которая задолжала деньги начинает процедуру банкротства.

Задолженность, как и имущество продается конкурсным управляющим, но в результате банкротства такой долг не подлежит взысканию, и его покупка какой-либо из сторон не имеет смысла.

Где покупаются и продаются долги

- Аукционы — специализированные интернет-площадки, где кредиторы объявляют стартовую стоимость просроченного займа. Приобрести его сможет лицо, предложившее наибольшую цену. Обычно на аукционы попадают безнадежные долги (от которых отказались коллекторы). Их стоимость в 2-3 раза меньше величины самого долга.

- Реестр банков. Сегодня каждый банк выкладывает информацию о просроченной задолженности, которую он готов переуступить. На специальной интернет-странице финансовой организации содержатся сведения о сумме, дате образования просрочки, области РФ, где она имеется, цене за которую отдают долг. Указаны контакты.

- Объявления. Большинство коллекторских агентств заявляет о своих намерениях на сайте компании или в социальных сетях.

Трудно сказать, во сколько обойдется покупка на каждой из площадок. Многое зависит от сроков просрочки, насколько кредит был обеспечен, имеются ли у должника ликвидные активы. Разброс цен варьируется от 5% до 75%. Иногда банк продает портфель по потребительским долгам даже за 3% от общей суммы.

Сложность в том, что у покупателя нет возможности получить полную и объективную информацию о должнике, а значит правильно просчитать риски.

Что можно и что нельзя делать коллекторам

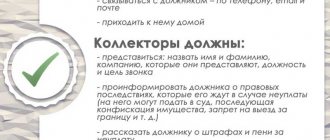

Коллекторские агентства – это организации, имеющие соответствующую лицензию, официально зарегистрированные и осуществляющие свою основную деятельность, а именно взыскание задолженностей, в соответствии с действующим законодательством. По определению коллекторы – это не бандит и не преступники. Но, к сожалению, на практике в целях заставить недобросовестных плательщиков возвращать долги, зачастую коллекторы пользуются методами, выходящими за рамки их полномочий. Действия, нарушающие права граждан, незаконны:

- Шантаж, угрозы и запугивания самого заемщика и его родственников.

- Ночные звонки (с 22.00 до 8.00).

- Звонки на работу и личные номера более 6 раз в сутки.

- Публичное размещение информации о долге (соцсети, надписи на стенах подъезда и т.д.)

- Проникновение в жилище должника.

- Попытки какой-либо конфискации или просто описи имущества.

- Использование в диалоге ненормативной лексики, оскорблений, унижений и повышенного тона речи.

- Требование ежеминутной оплаты непосредственно коллектору.

- Завышение суммы долга путем прибавления дополнительных пеней, штрафов и комиссий, непредусмотренных в первоначальном кредитном договоре.

Всё, что имеют право делать коллекторы, – это напоминать по средствам телефонных звонков и рассылки писем, уведомлений о существовании долга и необходимости его погасить, посещать место жительства должника для личного сообщения о требованиях, не пытаясь ворваться силой и соблюдая правила делового общения.

Для взыскания задолженности путем реализации имущества, коллекторы должны собрать необходимые документы и обратиться в суд. Только на основании решения суда возможно задействовать в погашении долга средства на счетах гражданина или выручку, полученную с продажи его собственности. Но данный процесс – работа судебного пристава, а не коллектора.