В АН Чистые Пруды часто обращаются люди, не являющиеся гражданами России. В наше время купить квартиру в Москве иностранцу не проблема и не новшество. Границы становятся прозрачными и люди сами выбирают, где им лучше жить и работать.

Для иностранных граждан в РФ на законодательном уровне созданы либеральные условия для приобретения недвижимости. Для многих не резидентов стоимость квартир покажется намного привлекательнее, чем цена на жилье его родины. Это может происходить из – за соотношения рубля к иностранной валюте. Налоговые ставки небольшие и юридические препятствия отсутствуют. Не существует каких – либо жестких ограничений касательно нерезидентов, планирующих купить жилье в России. Прежде всего им необходимо иметь необходимые документы, подтверждающее право пребывания на территории РФ. Таким документом может быть даже туристическая виза. Нерезидент выбирает понравившуюся квартиру и заключает стандартную сделку.

Но все же у иностранцев имеются вопросы, касающиеся покупки квартир в России. Мы ответим на самые задаваемые:

Часто задаваемые вопросы по покупке квартиры иностранцами

Все лица, которые являются гражданами другой страны и не имеют паспорт России — иностранцы. Они находятся на территории России и не являются подданными нашей страны. Иностранцы задают массу вопросов по приобретению жилья в России.

- Нужен ли документ, подтверждающий ВНЖ в России?

- Проще ли оформить ВНЖ если нерезиденту купить квартиру?

- Оформление купли – продажи для иностранцев обходится дороже?

- Должен ли нерезидент отказываться от своего гражданства при покупке квартиры в Москве?

Вид на жительство для покупки квартиры в Москве не нужен. Преимущества для людей, уже имеющих квартиру в России, на получение ВНЖ отсутствуют. Дополнительные пошлины для иностранцев на сделке не предусмотрены, единственные растраты при заключении договора могут быть при переводе документа или привлечении переводчика. Также развенчиваем миф по отказу нерезидента от своего гражданства при приобретении жилья в России.

Очень важно, что на территории России существует перечень округов, городов и районов (в основном приграничных), в которых законодательством запрещается приобретение недвижимости нерезидентами.

Покупка недвижимости за рубежом гражданами РФ: законы, правила, налоги

Россиянам, желающим купить зарубежную недвижимость, необходимо узнать о существующих правилах, которые установлены российским и зарубежным законодательством. Прежде чем вносить инвестиции, следует проанализировать, какие могут возникнуть финансовые последствия для инвесторов. Раскроем этот вопрос подробнее.

При покупке недвижимости за рубежом, что нужно знать (законы, правила, налоги)

Чтобы совершить сделку купли-продажи квартиры, дома или других объектов недвижимости за рубежом, необходимо в первую очередь получить ответы на такие вопросы:

- Разрешает ли российское законодательство приобретать россиянам недвижимость за рубежом?

- Разрешено ли законами другого государства, чтобы иностранцы (в частности россияне) приобретали недвижимое имущество?

- Какими налогами облагаются сделки, связанные с получением прибыли от распоряжения имуществом (например – сдача в аренду) или от его продажи, получения в наследство.

- Налог на доходы от сдачи объекта в наем по договору аренды.

- Налог на выручку от продажи зарубежного имущества.

- Налог на доход при вступлении в права наследования.

- Налог на выгоду, полученная от разницы процентных ставок по ипотеке.

- определить свое резидентство;

- рассчитать базу налогообложения НДФЛ;

- выяснить, не заключены ли соглашения об избегании двойного налогообложения со страной, где планируется покупка недвижимости;

- определиться с источниками финансирования покупки.

- будут ли находиться активы под юридической защитой;

- какой размер налога на недвижимость, на прибыль и при распределении дивидендов в стране ее расположения для юрлиц и физлиц-акционеров;

- признание такой компании в России как иностранной контролируемой (КИК) с вытекающими отсюда последствиями, связанными с деоффшоризацией (сдача отдельной декларации, включение в базу по НДФЛ россиянина-акционера (бенефициара) полученного КИК дохода).

- В какой стране приобретается недвижимость (какой режим налогообложения, заключены ли соглашения об избежании двойной уплаты налогов, разрешено ли нерезидентам приобретать имущество, участвует ли страна в автоматическом обмене информацией).

- В каком статусе приобретается имущество – как физлицо-резидент РФ, или в качестве владельца КИК.

- Какой источник средств для оплаты за объект недвижимости (собственные или привлеченные средства, если заемные, то в иностранном банке или нет).

- Как планируется использовать недвижимость.

Законодательные нормы

В соответствии с российским законодательством для граждан России не установлено запретов на приобретение, владение и иное распоряжение зарубежной недвижимостью. Кроме того, россияне не обязаны отчитываться перед налоговой о своих зарубежных активах, если они не являются чиновниками. Государственные и муниципальные служащие обязаны указывать такие объекты в своих ежегодных декларациях.

А вот что касается международного законодательства, то в ряде стран могут быть введены ограничения по владению недвижимым имуществом иностранцами. К примеру, в Австрии физлица-нерезиденты (иностранцы без ВНЖ) не могут стать собственниками ни земельного участка, ни апартаментов для отдыха или жилья. В этом конкретном случае существует выход – учредить местную компанию и приобрести недвижимость в качестве юрлица.

Налоги

Резидентами Российской Федерации считаются физлица, которые проживают в стране более 183-х дней в году. Такой статус обязывает уплачивать налоги не только с доходов, которые были получены непосредственно в России, но и на территории, за ее пределами.

Среди основных налогов, которые должны уплачивать физлица-россияне, являющиеся владельцами зарубежной недвижимости, нужно выделить такие:

Все доходы, получаемые россиянами от распоряжения своей недвижимостью, в том числе и зарубежной, облагаются по ставке 13%. Исключение составляют активы, полученные по наследству. В России наследники (неважно какой очереди наследования) защищены от чрезмерного налогообложения. То есть налог не взимается лишь при условии, что унаследованное имущество не будет продано в течение определенного периода времени (3 года).

В том случае, если между правительствами России и другого иностранного государства подписаны соглашения по устранению двойного налогообложения, тогда налогоплательщик должен будет уплатить, лишь разницу в налогах. Если россиянин уже уплатил налог с доходов, полученных от использования своей иностранной недвижимости в той стране, где она расположена, и ставка такого налога больше 13%, тогда ничего в России уже не придется уплачивать. Достаточно будет представить документы, подтверждающие, что такой налог уже был взыскан в другой стране.

Другое дело — налогообложение расчетной выгоды от разницы процентных ставок. Как правило, заграничные ипотечные ставки на порядок ниже российских. Вот эту разницу в процентах, умноженную на стоимость недвижимости, и придется декларировать как налогооблагаемую базу и соответственно платить налог.

Как приобрести недвижимость за рубежом россиянину

При планировании покупки следует учесть такие правила:

Настоятельно не рекомендуется скрывать факт покупки зарубежной недвижимости от российских налоговиков. Хотя по факту у рядовых россиян нет обязательства об уведомлении по факту приобретения недвижимости за рубежом, но от ответственности по уклонению от уплаты налогов (при сокрытии такого факта) никто не освобождал.

Все тайное рано или поздно становится явным, особенно в свете автоматического обмена информацией в рамках ОЭСР и ФАТФ. Хотя Россия так и не стала членом ОЭСР, но в проектах по обмену данными участие принимает. По состоянию на начало 2019-го обменивается информацией по операциям на банковских счетах с 71-ой страной. В этот список вошли практически все европейские страны. Исключение составляет Великобритания, которая весной вышла из отношений с Россией по автоматическому обмену информацией, однако ФНС по запросу может получить интересующие сведения и оттуда.

В отношении тех стран, которые не присоединились к стандартам международного обмена информацией (к примеру, Коста-Рика, Филиппины и ряд других), в России установлены валютные ограничения.

В том случае, если заинтересовавшая недвижимость расположена в стране, где физлицам-нерезидентам не предоставляется возможность свободно приобрести ее на рынке, тогда сделку можно оформить через юридическое лицо. При этом следует учесть такие нюансы:

Где купить зарубежную недвижимость проще и выгоднее

Итак, прежде чем тратить деньги и совершать покупку, необходимо проанализировать все исходные данные:

Чтобы не попасть впросак и не приобрести вместе с недвижимостью проблемы, связанные с трудностями по соблюдению налогового и валютного законодательства, рекомендуем воспользоваться услугами специалистов. Обратитесь за консультацией в специализированную компанию, чтобы вам просчитали все возможные риски и расписали правила покупки недвижимости в выбранной стране.

Какие документы нужны иностранцу для покупки квартиры

- Паспорт страны проживания не резидента

- Копия этого паспорта, его перевод, нотариально заверенный

- Подтверждение пребывания иностранца в России

- Согласие супругов

Для начала не резиденту необходимо подтверждение подлинности бумаг иностранца. Этот документ называется апостилем. Он был разработан Гаагской конвенцией. При заключении договора, такой апостиль прилагается в качестве дополнения. Такой документ может содержать в себе информацию о данных иностранного покупателя, скрепляется печатями учреждения, выдавшего его нерезиденту. Перед оформлением купли – продажи апостиль переводится на русский язык и нотариально заверяется.

Иностранному покупателю и продавцу следует заранее обсудить вопрос по расчетам, организации сделки, регистрации. Часто иностранцы обращаются к компетентным нотариальным конторам, которые помогают составить договор на двух языках и предоставляют переводчика. Покупатель обязательно должен знать, под каким текстом он ставит свою подпись. Также иностранец может привлечь россиянина, оформить на него доверенность, и он от его имени будет подписываться договор на сделке.

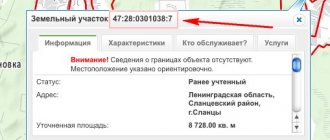

Сбор за земельный участок

Размер земельного налога не зависит от гражданства его владельца. Налогоплательщиками признаются все, кто обладает землей на праве собственности, бессрочного пользования или пожизненного наследуемого владения. Арендаторы земли такой сбор не вносят.

Оплата происходит один раз в год, в срок до 31 декабря. В качестве исходной базы берется кадастровая стоимость участка, а ставка устанавливается местными муниципальными органами. Однако, она не может превышать:

- 0,3% в отношении сельскохозяйственных земель, участков для ведения личного подсобного хозяйства, садоводства или огородничества, участков, занятых жилищным фондом и инфраструктурой;

- 1,5% в отношении иных земель.

Приобретение иностранцем недвижимости по доверенности

При покупке квартиры в Москве, нерезидент может доверить эту процедуру другому человеку—гражданину России. Оформляется доверенность, затем она заверяется у нотариуса в РФ или на территории проживания иностранца. Согласно Гаагской конвенции 1961 года, доверенность легализируется апостилем. Если государство, в котором проживает нерезидент – покупатель квартиры в Москве, на входит в состав Гаагской конвенции, доверенность легализируется в МИД и консульстве. Иностранцы, проживающие в странах СНГ, не будут легализировать доверенности, ее достаточно будет перевести на русский язык.

Страховые взносы

Помимо подоходного, российские работодатели ежемесячно перечисляют страховые взносы с выплат сотрудникам. Отчисления идут в разные фонды и предназначены для разных целей:

- пенсия;

- медстраховка;

- страхование на случай материнства или временной нетрудоспособности (ВНиМ);

- страхование от несчастных случаев на производстве или профзаболеваний.

Пенсиями ведает ПФР, медицинским страхованием — ФФОМС, а страхованием несчастных случаев на производстве — малоизвестный ФСС. ФОТО: fss.ru

Статус иностранца влияет на то, какие взносы ему начисляются.

- С выплат временно пребывающим иностранцам отчисляются пенсионные взносы (22%) и страховка на случай временной нетрудоспособности (1,8%).

- С выплат временно (РВП) или постоянно (ВНЖ) проживающим ИГ, а также жителям ЕАЭС отчисляются пенсионные (22%), медстраховка (5,1%), а также страховка ВНиМ (2,9%).

- С выплат высококвалифицированным специалистам отчисляются пенсия (22%) и ВНиМ (2,9%).

Налогообложение при покупке квартиры в Москве нерезидентом

Приобретение недвижимости в РФ не вызывает проблем. Вы оформляете договор купли – продажи с учетом семейного положения и оплачиваете государству пошлину. Но если нерезидент принимает решение о продаже уже приобретенной недвижимости, ему придется заплатить налог 30% от стоимости квартиры. К сведению: налоговыми резидентами могут быть иностранцы и лица без гражданства, находящиеся на территории РФ не менее 183 дней непрерывного нахождения.

В России самый низкий уровень затрат на оформление покупки недвижимости. Хотя не исключены слухи, по существованию многих юридических барьеров. Это неправда. Приведем пример: в европейских странах налоговый сбор составляет до 25% от стоимости покупаемого жилья нерезидентами. Добавляем к этим цифрам государственные пошлины, которые просто заоблачные в сравнении с российскими. Поэтому, недвижимость для иностранцев с каждым годом становится привлекательнее и интереснее.

Нюансы проведения валютных операций.

Если говорить о валютных операциях между резидентами и нерезидентами, в разрезе сделок с недвижимостью, то они могут осуществляться без ограничений, за исключением способа расчёта. И именно это очень важно.

Первое! Расчёты между резидентами и нерезидентами не могут проводится в наличной форме.

Второе! Расчеты между резидентами и нерезидентами проводятся исключительно через счета, открытые в уполномоченных банках (пункт 3 статьи 14 вышеуказанного закона).

Если передача денег от покупателя к продавцу (где один из них резидент, а другой нерезидент) осуществляется в другой форме, то это нарушение валютного законодательства Российской Федерации.

И за это предусмотрена ответственность в размере от 75 до 100% от суммы незаконной валютной операции (т.е. стоимости недвижимости) (ст. 15.25 КоАП РФ).

Срок исковой давности по таким операциям — два года со дня совершения правонарушения, т.е. со дня передачи денег (ст. 4.5 КоАП РФ).

Получение ипотеки на покупку квартиры в Москве иностранцами

Затронем вопрос ипотечного кредитования нерезидентов, находящихся в России. Бытует мнение, что иностранцам невозможно получения ипотеки на покупку квартиры в Москве. Это совсем не так. Многие банки с удовольствием выдают кредиты. Формула выдачи ипотеки иностранцам проста: имеется первоначальный взнос и предмет залога — риски для банка по невыплате кредита сводятся к нулю. Найти нужный банк для иностранцев не составит большого труда. Также его могут посоветовать в АН.

Особенно важным является обстоятельство ознакомления с условиями ипотечного договора. При условии невыплаты, банк или другое финансовое учреждение оставляет за собой право реализации недвижимости, принадлежащей иностранным гражданам. Только при правильных действиях возможно избежание рисков и нюансов, связанных с покупкой квартиры в Москве.

Порядок оформления

Для граждан иностранных государств правила оформления ипотеки аналогичны правилам, действующим для россиян. Ипотека с регистрацией происходит в несколько этапов:

- Изучение и сравнение кредитных предложений, а также условий и требований банков к заемщикам-иностранцам.

- Выбор финучреждения и наиболее выгодной ипотечной программы.

- Сбор пакета документов (возможно, некоторые справки понадобится собрать заранее).

- Обращение в банк и подача заявления (сделать это можно и дистанционно через официальный сайт кредитной организации).

- Ожидание решения по заявке на ипотеку.

- В случае положительного решения необходимо подписать соответствующие бумаги, включая кредитный договор.

- Внесение первоначального взноса за счет собственных сбережений.

- Регистрация сделки.

- Выдача денежных средств из кассы банка (или перевод на расчетный счет) продавцу недвижимости.

Что могут купить иностранцы?

Есть свои требования и ограничения к выбору объекта:

- земли сельхозугодий (их получают только в аренду);

- наделы в приграничной зоне;

- объекты из недр, в континентальном шельфе;

- участки из лесных массивов;

- земли из госфонда в природных заповедниках;

- объекты на землях, относимых к оборонной или транспортной отрасли;

- имущество в районах с закрытым доступом (территории со спецрежимом).

Приоритетное право на покупку земли сохраняется на земли, на которых возведены строения.

Транспортный налог

Если иностранный гражданин имеет зарегистрированное в России транспортное средство, то обязан уплачивать за него налог в общем порядке. К ТС относятся не только автомобили, но и любые другие виды наземных, водных и воздушных средств передвижения. Например, гидроциклы, снегоходы и мотороллеры.

Налоги уплачиваются на любые транспортные средства. ФОТО: unsplash.com

Процент устанавливается в зависимости от мощности двигателя. Каждый субъект РФ вправе сам устанавливать размер обязательного платежа, но он не может более чем в 10 раз превышать базовую цифру, указанную в статье 361 НК РФ.

Транспортный сбор уплачивается раз в год, в срок до 1 декабря.

Если вы ездите на автомобиле или другом ТС по доверенности, то плательщиком транспортной пошлины считаетесь вы, а не владелец авто.

Подписывайтесь на Мигранту Рус: Яндекс Новости.