Иногда работодатели считают нужным выплачивать своим сотрудникам сверх зарплаты дополнительные средства, чтобы поощрить их за хорошую работу или что-либо компенсировать. Само название надбавки свидетельствует о том, что он назначается не всем, а только конкретным работникам по определенным показателям.

Проясним, на каком основании может устанавливаться персональная надбавка, каким категориям работников она вообще не положена, как правильно оформить ее, а если потребуется, отменить.

Как установить персональную надбавку работнику?

Сущность персональной надбавки

Сотрудник может получать не только «голый» оклад, но и дополнительные выплаты, в том числе назначаемые и помимо заработной платы.

В Трудовом кодексе нет точного определения надбавки. Входящая в состав заработной платы, отраженная в трудовом договоре или допсоглашении к нему надбавка является общей для всего персонала при наступлении определенных условий, например, за работу в некоторых климатических зонах, за вахтовый труд и др. Персональными такие надбавки не считаются.

Если же назначать надбавку работодатель не обязан, но он делает это для отдельных сотрудников в индивидуальном порядке, отражая условия назначения в специальном Положении, колдоговоре или другом локальном акте, такая выплата и будет персональной надбавкой. Право назначать такие выплаты работодателем предоставляет ст. 135 ТК РФ.

Отражение в расчетном листке

Надбавка считается частью основного заработка и выплачивается непосредственно за работу. Такая особенность обязывает работодателя выводить отдельную графу в ведомости и указывать, сколько платят за вредность — размер компенсационных выплат за вредные условия труда.

Необходимость налогообложения

Допоплата начисляется трудящимся согласно ст. 146 и 147. Она указывается в квитке, и сумма учитывается при исчислении налога на доходы физических лиц в утвержденном законодательством порядке.

Нюансы обложения НДФЛ

Если существует необходимость установления дополнительной компенсации за вред на работе в коллективном договоре, принятом в организации, или локально-нормативными актами, то он может освободить такие компенсации от вычета НДФЛ необходимо подтвердить компенсационный характер. Если подтверждающая документация отсутствует, то доплата подлежит обязательному вычету НДФЛ.

Нюансы возмещения морального ущерба

Согласно письму ФНС № ГД-4-11/4238 от 05 марта 2021 года все виды увеличенной платы, основанной на возмещении ущерба за причинение увечий или ухудшения здоровья, не облагаются НДФЛ. В случае морального вреда суд обязывает нарушителя выплачивать компенсацию. Ее размер определяется характером причиненных нравственных или физических травм, а также степенью виновности нарушителя с учетом разумности и справедливости.

Целесообразность назначения персональных надбавок

В каких случаях работодателю может понадобиться механизм персональных надбавок? Когда может потребоваться сделать вознаграждение за труд особенным для какого-то конкретного работника или их группы? Возможны следующие варианты:

- работодатель хочет выделить успехи конкретного сотрудника;

- есть желание поощрить сотрудника за обладание выдающимися или уникальными знаниями и умениями;

- нежелательно менять сложившуюся систему ставок и окладов, но при этом есть потребность в дополнительном стимулировании работников.

Вопрос: Учитывать ли при расчете отпускных премию, выплаченную работнице к 8 Марта, персональную надбавку к окладу и разовое начисление за наставничество? Посмотреть ответ

Возможные ошибки

Рассмотрим возможные ошибки на примере северной надбавки. Если «Северная надбавка» не начисляется, следует проверить:

- Заполнен ли стаж в карточке сотрудника;

- Входит ли используемый нами вид начисления (например, «Оплата по окладу», «Оплата по окладу(по часам)»), в расчетную базу начисления «Северная надбавка»;

- Наличие дублей начислений, входящих в расчетную базу (входит один, а работнику назначен другой);

- Наличие дублей начисления «Северная надбавка», либо показателей, участвующих в расчете;

- При наличии обособленных подразделений назначение территориальных условий как организации в целом, так и конкретно каждому подразделению.

Поможем настроить корректное начисление надбавок в 1С:ЗУП. Первая консультация бесплатно!

Разные виды персональных надбавок

Вид надбавки может определяться различными факторами:

- Основание для начисления – работодатель вправе назначить персональную надбавку:

- за стаж;

- за уровень квалификации;

- за определенную интенсивность труда;

- за профмастерство;

- за выполнение особых по важности и/или срочности заданий;

- за «бонусные» умения и навыки, например, владение иностранным языком;

- за ученую степень в профильной области;

- за труд в условиях служебной тайны и др.

- Время действия положений о надбавке – можно установить эти выплаты как на постоянной основе, так и временно:

- на месяц;

- на квартал;

- на год;

- бессрочно.

- Размер надбавки может определяться по-разному:

- в локальных документах закреплена фиксированная сумма;

- сумма надбавки исчисляется определенным образом, например, как процент от оклада или средней зарплаты;

- определение размера по коэффициенту трудового участия: ежемесячная сумма, выделяемая на надбавки, будет по-разному распределяться внутри группы работников.

ОБРАТИТЕ ВНИМАНИЕ! Несмотря на то что сумма на персональные надбавки никак законодательно не лимитируется, не следует устанавливать их в размере, превышающем месячный оклад. Большие надбавки сложно обосновывать в суде в случае каких-либо споров, высока вероятность признания их частью обязательных выплат. Практика показывает, что максимальный размер персональной надбавки не должен быть более 50% от оклада, а оптимальный – 10-20%.

Ответственность за невыплату

Если человек не получает положенные компенсации, то организация несет за это ответственность. Сотрудники в этом случае вправе отказаться от нахождения во «вредной» зоне в качестве соцзащиты. Такие действия допустимо предпринимать после 15 суток задержки и до момента выплаты. Также сотрудники имеют право не приходить на работу, предварительно уведомив о причинах работодателя. Однако работникам важно ознакомиться с перечнем профессий, когда деятельность компании приостанавливать недопустимо, что описано в ст. 142.

Также организация привлекается:

- К материальной ответственности и выплачивает всю сумму за период с учетом процента доплаты за вредные условия труда за каждые сутки задержки на основе ставки Центробанка. Компания также может установить повышенный размер — главное не снижать минимальное значение.

- К административной ответственности с вынесением предупреждения или наложением штрафа.

- В редких случаях возможна уголовная ответственность для руководителя в виде финансовых санкций и запрета на выполнение должностных обязанностей, назначение исправительных работ или лишение свободы.

Кому назначают персональную надбавку, а кому нет

Дополнительные персональные выплаты могут быть назначены любому штатному сотруднику организации, поскольку они плюсуются к его окладу, часто вычисляясь как процент от его размера. При этом оформление сотрудника в штат не имеет особого значения, на персональную надбавку может претендовать:

- заключивший обычный трудовой договор сотрудник;

- «срочник»;

- работающий по совместительству.

Не принято назначать персональные бонусные выплаты таким категориям трудящихся:

- внештатным сотрудникам;

- рабочим, трудящимся по договору подряда;

- заключившим гражданско-правовые договоры.

Типы компенсационных мер

Среди тех работников, кто имеет право на денежную компенсацию за вредные условия труда, также рассматриваются другие вида стимуляции.

Надбавки

Доплаты начисляются ежемесячно, и объем рассчитывается от базового оклада. При этом информация отображается в расчетной ведомости, так как они являются дополнением к зарплате.

Отпуск

Начало отпускных дней отображается в графике. Однако для определения его число заработанных дней учитывается время фактического пребывания в зоне. Так для каждого подсчитывается количество отработанных часов. Если суммарное число дней в опасной зоне менее среднемесячного — месяц исключается из расчета.

Сокращение рабочей недели

Учет часов осуществляется через Табель. Он должен отражать сокращение с использованием кода «21» или «ЛЧ».

Оформление персональной надбавки

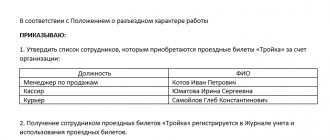

ВАЖНО! Образец приказа об установлении персональной надбавки от КонсультантПлюс доступен по ссылке

Работодатель не обязан включать условия персональной надбавки в трудовой договор, так как это стимулирующая выплата. Но так как это все же часть оплаты труда, ее необходимо документально обосновать.

Для этого нужно регламентировать персональную надбавку в коллективном договоре или в Положении об оплате труда и обязательно сослаться на этот документ в тексте трудового соглашения (ст. 57 ТК РФ).

ВАЖНО! Если работодатель не внесет положения о надбавке в локальные документы, выплачивая ее без оформления, ему не угрожает законодательная ответственность. Единственное, что может служить минусом для нанимателя в такой ситуации, — это то, что необоснованные выплаты не получится отнести на расходы, снижающие налоговую базу.

Ходатайство и приказ о персональной надбавке

Как еще можно оформить выплату персональной надбавки, если не проводить ее отдельным документом? Это может быть нужно, когда характер выплат не систематический, а разовый или рассчитан на определенный период. В таком случае целесообразно составить служебную записку (ходатайство) от непосредственного руководства более высокому, имеющему правомочность назначать надбавку. Это может быть генеральный директор, финансовый директор, руководитель отдела персонала, главный бухгалтер и т.д. В тексте записки, помимо обязательных реквизитов деловых документов, следует указать:

- доводы, обосновывающие назначение надбавки конкретному сотруднику или их группе;

- предполагаемую сумму доплаты;

- за счет каких средств предполагается назначение надбавки (например, из фонда оплаты труда или за счет увеличения прибыли от продаж и т.п.);

- срок действия дополнительных выплат.

ВНИМАНИЕ! Бессрочные надбавки не принято оформлять с помощью служебных записок. По истечении вписанного срока можно снова ходатайствовать о назначении надбавки. Такого рода документом можно просить о назначении, увеличении, снижении, продлении или отмене персональной выплаты.

Составленная служебная записка, завизированная руководством, станет основанием для подготовки приказа о начислении надбавки. Оформление этого приказа может быть в произвольной форме. Важно грамотно мотивировать назначение дополнительных выплат, поскольку их целесообразность с производственной или экономической точки зрения является гарантией отнесения этих затрат на себестоимость продукции, что очень строго проверяется налоговиками.

После издания приказа о назначении надбавки работник должен быть ознакомлен с ним, что подтверждается личной визой (эта процедура обычна для любых приказов).

Доплаты и надбавки за сверхурочную работу

Если работник был вынужден остаться сверхурочно — это шанс для него заработать больше. В соответствии со статьей 152 ТК РФ, за первые два часа он получит в полтора раза больше, чем за два часа в пределах рабочего времени. А если он будет трудиться еще дольше, то следующие часы ему оплатят в двойном размере.

Предположим, инженер Павлов по договору работает с 8:00 до 17:00 (минус 60 минут на обед) с часовой тарифной ставкой 300 рублей. В связи с производственной необходимостью ему пришлось задержаться в цеху до 22:00.

Рассчитаем его заработок за этот день.

За стандартные восемь часов Павлов получит 300 × 8 = 2400 рублей.

За следующие два часа его доход составит 300 × 1,5 × 2 = 900 рублей.

Оставшиеся три часа будут стоить работодателю 300 × 2 × 3 = 1800 рублей.

Итого дневной заработок инженера — 5100 рублей.

Если бы все 13 часов укладывались в диапазон рабочего времени, Павлов получил бы только 3900 рублей.

Важные нюансы персональных прибавок

Все финансовые вопросы важно правильно регламентировать и учитывать все законодательные тонкости. При назначении персональных прибавок работодателю обязательно нужно брать во внимание некоторые обстоятельства:

- Правильно оформленная персональная надбавка по бухгалтерии проходит как «расходы на оплату труда».

- Надбавку начисляют одновременно с заработной платой.

- Данная выплата включается в расчет среднего заработка, нужный для исчисления, например отпускных (Постановление Правительства РФ № 922 от 24 декабря 2007 года в редакции 15.10.2014 г.).

- При нарушении прописанного в положении о надбавке срока, когда выплата необоснованно и неожиданно для сотрудника прекращается раньше, работник вправе требовать доначисления надбавки и выплаты пени за просрочку.

- Если начальником структурного подразделения не будет вовремя отправлена служебная записка, персональные выплаты будут прекращены, ведь именно этот документ является основанием для издания приказа о начислении средств.

- Если работника, получающего персональную надбавку, перевели на другую должность, право на надбавку за ним не сохраняется, если она не предусмотрена положениями новой должности.

- Смена руководства организации может повлечь за собой изменения в положениях о персональных надбавках.

- Персональную надбавку обязательно отражают в штатном расписании, указывая номера приказов о ее начислении.

На что начисляется доплата за вредность по ТК РФ

После экспертной оценки СОУТ специалисты определяют класс. Если выявлено отклонение от нормативных показателей, работодатель обязан выделять льготы. В случае отказа от их предоставления управляющее лицо будет привлечено к наказанию, предусмотренному ч. 1 ст. 5.27 КоАП РФ.

При определении 3 или 4 класса предоставляются:

- повышающая выплата к окладу;

- дни оплачиваемого допотпуска;

- сокращение недели.

Компенсация ранее не выплачивалась

Компенсационные меры не предполагаются, если условия соответствуют норме. Однако в ходе проведения СОУТ могут быть выявлены несоответствующие факторы, повышающие класс. В данной ситуации требуется установить соответствующую доплату, а также увеличить ежегодный отпуск.

Повторные (регулярные) надбавки

В ходе плановой аттестации рабочих мест для сотрудников и должностей комиссией может быть вынесено 1 из 2 решений:

- подтверждение класса вредности, что обязывает работодателя продолжить предоставление повышенной ЗП в ранее определенном объеме;

- уменьшение компенсации или же ее полная отмена (при установке нового оборудования или реконструкции помещения).

Снижение предоставляемых мер при сохранении или ухудшении параметров среды трудовой деятельности недопустимо. Также если ранее управленцы уклонялись от обязанностей, это не лишает прав на получение ее на текущий момент.