21 июля 2020

Страховая компания является коммерческой организацией, но нерегламентированные расходы бьют по кошельку. Ремонт по ОСАГО не всегда покрывает лимитированный платеж расхода, и страховщики будут стараться извлечь выгоду за счет клиентов. Если автогражданка не перекрывает потери, потерпевший участник может воспользоваться дополнительными условиями контракта.

Выплата деньгами за ДТП

Если договор ОСАГО причинителя вреда заключен после 27 апреля 2017 года, тогда для потерпевшего в общем случае страховое возмещение осуществляется путём обязательного восстановительного ремонта автомобиля.

Выплата полагается в следующих случаях:

- если потерпевший не согласен произвести доплату за ремонт, а страховая по направлению посчитала мало;

- если стоимость ремонта превышает лимиты по ОСАГО или все участники признаны ответственными за причиненный вред – то есть положена меньшая сумма по степени невиновности в аварии, а сам потерпевший не готов доплачивать за ремонт;

- при полной гибели транспортного средства (напомним, что для целей ОСАГО полная гибель наступает тогда, когда стоимость ремонта ТС равна или превышает рыночную стоимость авто на дату ДТП, либо когда ремонт невозможен);

- смерти потерпевшего;

- когда здоровью потерпевшего в ДТП причинен тяжкий или средний вред, и он сам в заявлении выбрал выплату страхового возмещения деньгами;

- если потерпевший является инвалидом, который имеет транспортное средство по медицинским показаниям и денежная форма возмещения также указана в заявлении на выплату;

- машина не старше 2х лет, она на гарантии, а у страховщика нет договоров на ремонт со станциями официального дилера;

- гарантия на авто более 2х лет, но страховщик в период гарантии не направляет ремонтироваться на СТО дилера;

- нет СТО ближе, чем за 50 км (по дорогам общего пользования) от места жительства или от места ДТП (выбирает потерпевший), а страховщик не готов организовать доставку поврежденного ТС на станцию и обратно;

- если страховщик не может организовать ремонт в автосервисе, которую выбрал потерпевший при заключении договора ОСАГО и потерпевший не согласен ремонтировать авто на другой станции;

- срок ремонта на СТО превышает 30 рабочих дней;

- если согласился на доплату, но в ходе диагностики выяснилось, что нужно доплатить еще больше, но потерпевшего это не устраивает;

- если страховщик не выдал направление на ремонт в установленный законом срок 20 дней;

- когда машину приняли в ремонт, но становится понятно, что в согласованный срок (30 рабочих дней) ремонт не будет завершен или к нему еще толком не приступили;

- в случае подписания потерпевшим соглашения со страховщиком о произведении страхового возмещения в денежной форме.

Стоит отметить, что некоторые из названных причин для выплаты деньгами прямо прописаны в Законе об ОСАГО, а некоторые продиктованы сложившейся судебной практикой и позицией Верховного Суда, поэтому не исключено, что за право получить деньги за ДТП придется посудиться.

Будьте внимательны, если не глядя подписать соглашение со страховщиком, то можно лишить себя права в дальнейшем оспорить размер выплаты, если страховая насчитала мало денег (подробнее об этом уже рассказывалось в статье об обращении по ОСАГО за страховым возмещением).

Права и обязанности сторон

Если договор не подписан, а компания или СТО требуют деньги, не следует их платить. Разница в оплате – это отношение автостраховщика и клиента, но не сервисного центра. Любые угрозы, шантаж и попытка уйти от ответственности решаются через юстицию.

По закону, на починку машины отводится 30 дней. Если за этот период ТС не вернули, хозяин может написать обращение в прокуратуру. Автостраховщики не имеют повода требовать компенсацию принудительно. Чтобы все прошло законно, шоферу нужно учесть все нюансы:

- провести независимую оценку поврежденного транспорта;

- отказаться от подписания дополнительных бумаг;

- проконсультироваться с юридическим лицом;

- следить за изменениями в постановлениях.

Если автостраховщику удалось заставить клиента подписать сомнительные бумаги, исход зависит от сложности и сроков процесса. Можно попытаться увеличить размер начисления за счет независимой экспертизы и предъявлять претензии СТО. При подписании сомнительного договора заявителю вряд ли удастся решить вопрос в свою пользу.

После столкновения потерпевшая сторона вправе требовать полное возмещение ущерба. Полис не всегда покрывает причиненные убытки, и агент может использовать наивность автовладельца, покрыв недостачу из его кармана.

Если владелец ТС правильно оформит документацию, организация покроет недостачу и переведет авто в сервисный центр, где сотрудникам в установленный срок придется заменить поврежденные детали новыми запчастями.

Выплата пришла, но мало – что делать?

Первое, что нужно понимать, с чем связана такая маленькая выплата, для этого необходимо письменно обратиться к страховщику с заявлением, в котором потребовать ознакомить с результатами осмотра и (или) независимой технической экспертизы, независимой экспертизы (оценки), а также выдать копию акта о страховом случае. Копию акта обязаны выдать в течение трех дней со дня получения соответствующего заявления.

Из этих документов можно будет сделать вывод о том, есть ли вина страховщика в том, что за полученные повреждения выплачено мало, или нет. Ведь сумма выплаты может быть меньше, чем стоимость ремонта и по независящим от страховщика причинам, например, большая разница между стоимостью запчастей в справочнике РСА, который обязателен при расчете стоимости ремонта по ОСАГО, и рыночной стоимостью деталей в магазинах.

Ремонт обходится дороже страховки

Если цена спецремонта превышает указанный размер страховки, пострадавший может воспользоваться статьей 1064 ГК ч. 1. Разницу выплатит делинквент.

Действия должны быть следующими:

- Провести автономную экспертную оценку.

- Направить досудебное требование делинквенту. В иске необходимо указать недостающую сумму.

- Если ответственный участник отказывается платить издержки, направить заявление в юстицию.

Процедура позволяет урегулировать ситуацию мирным путем. Проблемы возникают, если ответственная сторона отказывается платить. Только через суд можно решить вопрос.

Судебная практика

Судами рассматриваются сотни тысяч дел по спорам потерпевших со страховщиками и, конечно, уже сформировалась некая практика. Также по спорным вопросам высказались Верховный Суд РФ и Конституционный Суд РФ.

Из последнего это Определение Верховного Суда о том, что потерпевший при определенных условиях вправе оспорить соглашение о денежной выплате, заключенное со страховщиком и признать его недействительным. В таком случае появляется право требовать выплату в полном объеме, но, как вы поняли из данной статьи, путь этот не легкий.

Надеемся, что статья будет вам полезной и поможет вам отстоять свои права в случаях, когда страховщик рассчитывает и выплачивает слишком мало денег за ДТП.

Стоит ли заключать со страховой соглашение о выплате по ОСАГО?

Страховые компании стараются сэкономить на каждом страховом случае. Поэтому на этапе подачи заявления о возмещении ущерба по ОСАГО вам могут предложить заключить некое соглашение. Оно может называться по-разному.

Но суть его в том, что страховщик предлагает вам выплату деньгами и устанавливает конкретную сумму. Почти всегда ниже. Например, если ущерб оценивается в 70 тысяч рублей, вам предложат 50 тысяч, а то и в 2 раза ниже. Получив деньги по соглашению, вы не сможете требовать со страховой никаких доплат сверх этой суммы. Например, если ремонт вдруг окажется дороже (в 99% случаев так и происходит).

Подписывать это соглашение или лучше отказаться от него? Тут каждый решает сам для себя. Если вам срочно нужны деньги по ОСАГО – можно заключить соглашение. В иных случаях лучше дождаться оценки повреждений или направления на ремонт на СТОА.

Но что, если вы уже подписали такое соглашение. Можно ли его как-то оспорить? Оспорить можно, но для этого придётся соблюсти обязательный досудебный порядок. Вначале, конечно, подавать в страховую заявление о расторжении соглашения. Далее, в случае отказа страховой обращаться к финупу, и только потом идти в суд. Но при этом доказать, что сделка была совершена под влиянием заблуждения в 2021 году крайне трудно. Без этого ни омбудсмен, ни суд не встанут на вашу сторону в споре со СК.

Срок обжалования

Гражданским Кодексом РФ установлен общий срок исковой давности по ОСАГО, составляет он 3 года. Законом также установлено:

- срок исковой давности по требованиям, связанным с имущественным страхованием, составляет два года;

- срок исковой давности по требованиям, связанным с причинением вреда жизни, здоровью или имуществу других лиц, составляет три года.

Таким образом, срок обжалования довольно длительный, но тянуть с этим не стоит, если вы хотите покрыть свои расходы после возникшего ДТП.

Как взыскать недостающую часть: особенности

- Чтобы получить средства с виновника, если не хватило выплаты от страховой, нужно действовать по алгоритму, приведенному выше.

- Проведение независимой экспертизы обязательно, так как только на ее основе устанавливается размер ущерба.

- Соблюдение досудебного порядка урегулирования проблемы остается на усмотрение страхователя. Если взыскание производится с виновника, можно сразу подавать в суд.

- В суд нужно обращаться в обязательном порядке, если нанесен не только материальный, но и моральный ущерб (причинение вреда жизни и здоровью). Согласно судебной практике подобные требования удовлетворяются почти всегда.

Инструкция для получения полной суммы страхового возмещения.

Теперь подробнее рассмотрим каждый из пунктов.

Шаг 1.

Запрос экспертизы в страховой компании.

Если страховая компания занизила сумму выплаты, то вы можете потребовать обоснования этой суммы, т.е. нужно получить копию заключения эксперта, а также необходимо ознакомится с материалами выплатного дела, при ознакомлении с делом необходимо провести фотофиксацию всех документов.

Однако, копию заключения эксперта вы от страховой не получите, т.к. экспертизу никто не проводил, и ознакомившись с материалами дела вы в этом убедитесь.

Шаг 2.

Проведение независимой экспертизы

Если вы не согласны с суммой выплаты страховой премии, то необходимо определить какая же сумма будет объективно достаточной для восстановления автомобиля, для этого вам необходимо самостоятельно провести независимую экспертизу. При этом необходимо, чтобы эксперт при определении стоимости восстановительного ремонта руководствовался правилами установленными Центральным Банком РФ и действующим законодательством.

Шаг 3.

Досудебная претензия к страховой о незаконном снижении страховой выплаты

Необходимо составить грамотную претензию в адрес страховой компании и направить ее по юридическому адресу или лично вручить в офисе страховой компании под роспись и печать, к претензии обязательно приложите копию или второй экземпляр заключения эксперта, а также реквизиты счета для перечисления страховой выплаты.

Почему страховая компания занижает выплату и не увеличит ее по претензии?

Все очень просто, по статистике из 10 человек, которые остались недовольны заниженной суммой страховой выплаты обратится в суд только 1. И страховые компании это знают, именно поэтому вероятность получить всю страховую выплату после подачи претензии крайне низка, т.к. к страховой компании не будет применять никакая санкция за необоснованный отказ. И только когда вы обращаетесь в суд, для страховой компании появляются определенные финансовые риски, которые обычно и вынуждают ее выплатить оставшуюся сумму.

Шаг 4.

Иск в суд к страховой об обжаловании занижения страхового возмещения и взыскании неполученной суммы

Исковое заявление в суд против страховой выплатившей заниженную страховку это самый действенный инструмент по защите ваших прав.

Как это работает? Когда вы подаете иск в суд, то ваше дело автоматически передается в юридический отдел страховой компании и его изучает руководитель юридической службы. Юристы оценивают перспективу этого дела и вырабатывают вектор по которому страховая компания выйдет с наименьшими потерями.

В такой ситуации вам больше не придется разговаривать с менеджерами “девочками” и “мальчиками” в офисах компаний, вашим делом будут заниматься адекватные люди, которые понимают правовые и финансовые последствия нарушения Ваших прав.

Это происходит в силу того, что в исковом заявлении сумма требований складывается не только из суммы страхового возмещения, а применяются еще ряд правовых инструментов.

При занижении суммы страховой выплаты подается исковое заявление о взыскании:

- недоплаченной суммы страхового возмещения

- компенсации причиненного морального вреда

- процентов за пользование чужими денежными средствами

- расходов на составление документов и оплату услуг представителя

- расходов на проведение независимой экспертизы

- расходов на составление доверенности у нотариуса

- штрафа в размере 50% от всей присужденной суммы

Отдельно хочется сказать по поводу последнего пункта, штраф взыскивается со страховой компании в пользу страхователя т.е. в вашу пользу.

(При удовлетворении судом требований потребителя, суд взыскивает с исполнителя за несоблюдение в добровольном порядке удовлетворения требований потребителя штраф в размере пятьдесят процентов от суммы, присужденной судом в пользу потребителя. )

Данная мера ответственности установлена ст. 13 ФЗ РФ “О защите прав потребителей” оформить как цитату

То есть, от всей суммы, которую суд присудил в вашу ползу еще взыскивается штраф, за то, что страховая компания занизила страховую сумму и не выплатила ее добровольно по вашей претензии.

Именно благодаря всем этим инструментам очень часто страховые компании сразу после получения повестки в суд пытаются заключить мировое соглашение со страхователем, либо добровольно исполнить требования содержащиеся в претензии.

Большим плюсом является тот факт, что страховая компания уже выплатила часть суммы, тем самым подтвердив, что случай признан страховым и страхователь выполнил все необходимые действия предусмотренные законом для получения страховой выплаты, осталось решить вопрос только с размером возмещения это существенно упрощает задачу.

Шаг 5.

Фактическое получение страховой суммы

Когда вы подали исковое заявление в суд, то дело может закончится решение суда, мировым соглашением,добровольным исполнением страховой компанией своих обязательств.

Мировое соглашение и добровольное исполнение обязательств предполагает добровольную, фактическую выплату денежных средств составляющих разницу между заниженной выплатой и суммой фактически необходимой для ремонта автомобиля после ДТП.

Самое интересное начинается, когда суд вынес решение о взыскании денег со страховой, в связи с незаконным снижением суммы страхового возмещения и вам предстоит получить свои денежные средства.

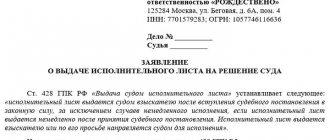

- подача исполнительного листа в Федеральную Службу Судебных Приставов (ФССП)

- подача исполнительного листа в банк, в котором у страховой компании есть счета.