Каждый человек, занимая деньги знакомому или коллеге, преследует вполне благую цель — помочь человеку. Однако, далеко не всегда в ответ он получает благодарность и своевременно возвращенный долг. Зачастую заемщик начинает скрываться от кредитора и всячески стараться отсрочить момент возврата денег. Особенно неприглядно выглядит ситуация, когда кредитор не имеет на руках никакого подтверждения совершенной сделки. Наличие расписки несколько упрощает возврат долга, но даже здесь существует множество подводных камней. Важно знать, что делать, если человек занял деньги под расписку и затем не отдает их.

Юридический вопрос

В судах рассматривается немало дел по возврату долга при наличии долговой расписки. Но еще больше тех, кто не имеет никакой бумаги — ни рукописной, ни, тем более, нотариально заверенной. Очень часто человеку психологически сложно попросить расписку в получении денег со своего родственника, друга или коллеги.

Написание письменного обязательства или попросту расписки регламентируется статьей 808 ГК РФ. Согласно этой же статье, в подобном документе должны указываться сведения о заемщике и кредиторе, срок возврата денег и сумму долга.

Вовсе необязательно нотариальное заверение, вполне достаточно личных подписей двух сторон сделки. Даже такой документ имеет юридическую силу и сможет стать весомым преимуществом при рассмотрении дела в судебном порядке. Суды обычно принимают сторону кредитора в подобных спорах, особенно, если имеется подтверждение в виде расписки.

Варианты оформления взаимоотношений

Другое дело – займ крупный. Бизнес, улучшение жилищных условий или автопарка, болезнь близких, не дай Бог …

Просьба озвучена, решение принято … Возможно, под влиянием различных факторов: неудобно отказать, возможность инвестировать свободные средства, или какие-то еще причины … В этом случае следует начать с оформления ваших новых взаимоотношений

. Существует несколько вариантов. Первый – самый простой.

Устная договоренность

. Здесь никаких советов дать нельзя. Если этот способ для Вас приемлем — тогда он самый легкий. Важно понимать, что никаких, во всяком случае, правовых возможностей по взысканию такого займа у Вас не будет. Если необходимой степени доверия ваши с заемщиком отношения не предполагают, переходим к другим,

регламентированным законом вариантам

.

Составление договора займа

Договор займа – гражданско-правовой договор, в котором прописаны все условия ваших взаимоотношений: срок займа, сумма, условия возврата, процент за пользование, если таковой предусматривается. Его можно составить самостоятельно, скачав образец у нас на сайте , можно обратиться к нотариусу, заплатив некоторую комиссию за услуги

. С точки зрения Закона, разница не принципиальна, и нотариальная бумага особых преимуществ

не дает

, кроме того лишь момента, что не позволит в дальнейшем заемщику отказаться от подписи под документом, или опротестовать займ «по безденежности». Отказ от подписи повлечет

необходимость проведения экспертиз

и может существенно затянуть процесс, хотя, в силу ряда обстоятельств, такие случаи довольно таки редки, ведь, утверждая, что договор им не подписывался, ваш бывший приятель автоматически обвиняет Вас в мошенничестве и создает ситуацию, требующую правовой оценки с точки зрения уголовного правоприменения, рискуя быть привлеченным к ответственности, как минимум, за заведомо ложный донос (ст.306 УК РФ).

Расписка в получении денежных средств

Расписка в получении денежных средств , по сути своей, идентична договору займа

, принципиально важно прописать в ней, что деньги передаются именно «в займ», и на момент ее подписания заемщиком получены. В противном случае, возможны трудности

с идентификацией возникших правоотношений

в суде – вдруг вы деньги просто подарили … Этот документ предпочтительно писать «от руки», во избежание тех маловероятных, но возможных ситуаций, которые мы упомянули абзацем выше.

Решение вопроса без суда

Судебное разбирательство — это всегда много затраченного времени, деньги и бумажная волокита. Причем в равной мере здесь страдают и заемщик, и сам кредитор. Именно поэтому в приоритете всегда должно быть решение вопроса без суда, путем мирного соглашения.

К сожалению, очень часто кредитор остается с проблемой один на один, так как заемщик совсем не торопится исполнять свои обязательства, несмотря на давно окончившийся срок соглашения. Кредитор не должен сильно затягивать с решением данного вопроса, так как при любом промедлении он рискует потерять свои деньги. Это связано с небольшим сроком давности по таким делам. Он очень короткий и составляет всего 3 года.

Если от заемщика на протяжении этих трех лет не последовало ни единой реакции, то, скорее всего, о своих деньгах кредитору придется забыть. Если человек, одолживший деньги, не получает их обратно, он должен незамедлительно начать принимать меры. Решать вопрос нужно в таком порядке:

- Мирные переговоры с должником. Возможно, заемщику следует просто для начала напомнить о необходимости вернуть деньги. Очень часто этого бывает достаточно, чтобы все решилось.

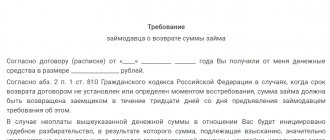

- Письменная претензия должнику. В письме нужно указать на окончание сроков соглашения, а также обозначить, что ожидается скорейшее погашение долга. Нелишним будет дописать, что при отсутствии платежа будет взыскан процент по ставке рефинансирования. Претензия отправляется по почте рекомендованным письмом, обязательно с уведомлением.

- Повторная письменная претензия. Она целесообразна, когда на первую не последовало никакой реакции от должника. Делается это для того, чтобы в случае судебного разбирательства можно было предъявить доказательства того, что предпринимались мирные попытки решить вопрос.

Розыск имущества должника

Действующее законодательство предусматривает возможность обжалования заинтересованной стороной, в данном случае кредитором, сделок, совершенных должником за несколько лет до того момента, как ему стало известно о его нарушенном праве.

На практике это означает, что, выяснив обстоятельства, свидетельствующие о намеренном выводе должником своих активов – продаже, переоформлении на родственников и друзей и т.д., — вы вправе обратиться в суд с требованием признать эту сделку несоответствующей требованиям закона и отменить ее последствия, то есть вернуть переоформленное имущество должнику

с последующим наложением на него ареста

в рамках исполнительного производства. Маловероятно, что вы сможете обойтись здесь без профессиональной помощи, ведь необходимо, во-первых, обнаружить соответствующие активы, а потом предпринять нужные шаги к их возврату. Кроме того, необходим рабочий контакт с приставом, от которого

будет зависеть возможность немедленного реагирования

на возврат имущества и недопущения его повторного отчуждения.

Аналогичные возможности предоставляет кредитору принятый несколько лет назад Закон «О банкротстве», хотя, на практике, процедура банкротства гражданина сложна и, порой, непредсказуема

, в особенности, если финансовый управляющий, уполномоченный судом на ведение процедуры, преследует интересы, отличные от Ваших. Это возможно при наличии в процедуре иных кредиторов, либо при наличии других обстоятельств, которые в данной статье мы обсуждать не будем. Нарушения, допущенные финансовым управляющим, можно обжаловать в Росеестр – организацию, контролирующую их деятельность, а так же в суд, но следует иметь ввиду, что не все его возможные действия, кажущиеся неправильными с вашей точки зрения, будут признаны таковыми по результатам рассмотрения Вашей жалобы. Могу привести пример из личной практики, когда конкурсный управляющий, стремясь отомстить одному из кредиторов за поданную на него жалобу, подал иск

о взыскании с этого кредитора денежных средств

, уплаченных ему должником еще до начала процедуры банкротства, в рамках заключенного между ними договора займа. При том, что процедура банкротства этим же кредитором и

была инициирована

. Так или иначе, вопрос банкротства – непростой предмет отдельного рассмотрения, поэтому мы вернемся к исполнительному производству, в рамках которого судебному приставу, благодаря помощи Вашей и привлеченных Вами специалистов, удалось наложить арест на принадлежащее должнику имущество. Следующим этапом станет процесс его реализации, который так же достаточно четко регламентирован Законом и займет немало времени. Хотя само наличие имущества, на которое может быть обращено взыскание – фактор отрадный и

вселяющий надежду на благополучный исход дела

.

Здесь следует вернуться к ранее упомянутой ситуации, а именно появлением, в ходе исполнительного производства, возбужденного по вашему заявлению, еще одного кредитора с самостоятельными требованиями

и с аналогичным, вступившим в законную силу, решением суда. Надо понимать, что, в подобных случаях, действующее законодательство предусматривает возможность обьединения исполнительных производств, возбужденных на основании предьявленных документов, в одно, с распределением взысканных с должника сумм пропорционально суммам предъявленных требований. На практике это означает, что если вам удалось обратить взыскание на какой-то актив должника, земельный участок, например, и вы рассчитывали на удовлетворение своих требований за счет средств, вырученных от его реализации, то вступление в дело на этом этапе нового кредитора с большим обьемом требований к должнику могут эти ваши надежды развеять. Зачастую, как было сказано выше, этот кредитор

вступает в исполнительную процедуру по согласованию с вашим должником

, с тем, чтобы иметь возможность сохранить если не сам реализуемый с торгов актив, то, хотя бы, львиную долю его стоимости. В данной ситуации каких-то готовых решений предложить не представляется возможным, все очень индивидуально и зависит от множества факторов. В любом случае, помните, что обьединение находящихся в работе у разных приставов-исполнителей материалов в сводное производство – право, а не обязанность соответствующего руководителя Службы, решение может приниматься с учетом различных обстоятельств.

Письменная расписка

Письменная долговая расписка — это документ, составляемый при передаче денежных средств. В ней прописывается, что кредитора передает денежную сумму в определенном размере заемщику, а тот обязуется ее вернуть точно в срок.

В расписке четко указывается сумма долга и срок возврата. Но даже если срок по какой-то причине не был указан — это не проблема. По умолчанию долговой срок по расписке составляет 30 суток с момента получения денег. Если деньги выдавались под проценты, то указывается первоначальная сумма и та, которая должна быть возвращена с учетом процентов.

Особенности составления расписок:

- До 10 000 рублей деньги могут передаваться на основании устной договоренности. На более крупные суммы настоятельно рекомендуется составлять письменные расписки. Еще можно составить стандартный договор займа, он будет действительным только при наличии подписей двух сторон. И расписка, и договор займа — это документы, являющиеся основанием для требования долга.

- Нотариальное заверение. Оно обязательно в случаях, предусмотренных законом, а также в любых других ситуациях, не предусмотренных в законе (по желанию сторон).

Со своей стороны нотариус сможет заверить только составленный по всем правилам договор займа и приложенную к нему расписку. Отдельную расписку он заверять не станет.

Что необходимо знать, когда просят денег в долг

В жизни каждого человека бывают такие ситуации, когда одолжить денег просит родственник или самые близкие друзья. В таких случаях говорить о расписке просто неудобно. По крайней мере, в России это так. Тогда можно применять некоторые правила:

- Давать взаймы те суммы, которые не страшно потерять. В данной ситуации заимодатель не ущемляет себя в экономическом плане и в то же время не отказывает в помощи близкому человеку.

- Если сумма, которую просят одолжить, больше 20000 рублей, можно намекнуть о составлении расписки, объяснив при этом заемщику, что вам обоим так будет спокойнее. Если человек относится с пониманием к данной процедуре, то лишних вопросов у него не возникнет. А если отказывается, то стоит задуматься о том, нужно ли вообще ему финансово помогать.

- Если говорить о расписке по этическим причинам неудобно, то можно аккуратно записать разговор о займе на диктофон, или сделать видеозапись в момент передачи денег. В любом случае это облегчит возврат денег при отказе заемщика.

Важно

Если нет желания давать в долг, то в отказе потенциальному заемщику не ничего страшного. Это личный выбор каждого человека. К тому же можно просто объяснить, что на данный момент свободных средств не имеется.

Требования к расписке

В законе нет четких требований к составлению долговых расписок. Ее можно написать от руки, можно и напечатать. Рукописные документы предпочтительный, так как всегда можно провести графологическую экспертизу и идентифицировать должника.

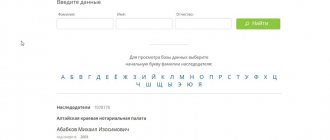

Для того чтобы расписка было информативной и имела юридическую силу, в ней указываются:

- Стороны соглашения, их паспортные данные, места регистрации и фактического проживания.

- Сумма долга цифрами и буквами в той валюте, в которой выдавался долг. Сюда же вносятся проценты, если они подразумеваются. Если деньги передавались в валюте, важно уточнить, по какому курсу они должны быть возвращены.

- Срок возврата — конкретная дата.

- Подписи обеих сторон.

Что надо учесть, составляя договор займа?

Чтобы знакомый отдал долг, вы можете предусмотреть в договоре займа проценты. Закон не запрещает физлицам одалживать деньги под проценты.

Также можно обеспечить займ залогом, это поможет подстраховаться, на случай, если человек не отдает долг. Это может быть любая ценная вещь, эквивалентная сумме долга. Вы вправе потребовать в залог ноутбук, автомобиль, земельный участок и другое имущество должника. Запомните: залог недвижимости в обязательном порядке необходимо регистрировать в ЕГРН в органах Росреестра. На движимое имущество, кроме автомобилей, иных категорий транспортных средств, это правило не распространяется.

Виды долговых расписок

Все расписки делятся на такие виды:

- Расписка с процентами. В данном случае обязательно указываются проценты, которые кредитор берет с должника за использование заемных средств. Таким образом, помимо первоначальной суммы долга, здесь должна указываться конечная сумма (первоначальная + проценты). Такая расписка подразумевает, что, если должник не вернет долг своевременно, проценты все равно продолжат начисляться. На крупные суммы рекомендуется составление полноценного договора займа.

- Расписка без процентов. Здесь будет прописана только первоначальная сумма, полученная должником. Возможно обозначить условие — за каждый день просрочки начисление процентов, к примеру, в размере 1%.

- Расписка с ежемесячными платежами. В таких случаях тоже рекомендуется составление договора займа. Внесение ежемесячных платежей подразумевает, что сумма долга весьма внушительная, возможно, даже есть график платежей.

Суд практически всегда будет на стороне кредитора, который отдал в долг свои личные средства. После судебного разбирательства должник обязан выплатить долг, проценты и погасить все судебные издержки кредитора.

Мирные переговоры

Встреча для переговоров обеих сторон поможет выяснить причины протеста должника. Во-первых, нужно узнать насколько устойчиво финансовое благополучие человека. Зачастую одалживая средства, мы не задумываемся о том, что в семье заемщика может произойти ситуация, подрывающая его экономическое положение. Это может быть болезнь, потеря работы, трагический случай и т.д. Поэтому лучше постараться пойти навстречу и отложить дату возврата.

Если изначально было известно о множественных кредитах и плачевном финансовом положении семьи должника, то, скорее всего ничего уже не изменится, и ожидать своевременный возврат средств не имеет смысла. В таком случае легче подписать соглашение о рассрочке, заранее обговорив, какая сумма единожды в месяц будет реально оплачена.

Также рекомендуется заключить договор о займе, который успокоит и примирит обе стороны. К договору необходимо приложить график платежей, согласованный и владельцем, и заемщиком. Бывает так, что должник не всегда соглашается даже на такие условия и просто отказывается отдавать занятые им средства. Как быть в таком случае? Действовать нужно активно и лучше не затягивать.

Судебный приказ

Если должник не желает выполнять свои обязательства, и письменные претензии не возымели никакого действия, потребуется нечто более серьезное. Такой мерой является обращение в суд. На руках нужно иметь расписку или договор займа.

Первоначальной целью визита в суд является не подача иска, а получение судебного приказа. Рассмотрим алгоритм обращения:

- В первую очередь, пишется заявление на получение судебного приказа. Он выписывается судьей на основании расписки или договора займа.

- Далее следует оплата государственной пошлины, ее размер — примерно 1/2 стоимости искового заявления.

- Зачастую должник решает погасить задолженность именно после получения судебного приказа. Это станет мировым соглашением между двумя сторонами.

Как вернуть долго без расписки и свидетелей: можно ли, как заставить, судебная практика

Иногда обстоятельства складываются так, что при даче денег взаймы становится невозможным попросить расписку. Некоторые просто стесняются спрашивать, особенно если заёмщиком является близкий человек: друг или родственник. Но вот момент, когда долг должен быть возвращён, наступил.

Прошло ещё немного времени… И ещё немного… А долг всё не возвращают. Многие в таких случаях могут себе позволить махнуть рукой.

А как быть тем, кому очень нужны эти деньги, особенно если сумма немаленькая? На самом деле возможно вернуть долг, если деньги давались без расписки и даже без свидетелей.

Как можно вернуть долг без расписки, договора и свидетелей

Часто, когда условия возврата долга нарушаются, а расписка не составлялась, одолжившие боятся, что с деньгами придётся распрощаться, и совершают ошибки. Некоторые начинают назойливо звонить, вынуждая должника менять номер, а иногда и адрес. Некоторые и вовсе начинают угрожать, писать письма и ругательные смс-сообщения.

Более смелые могут прийти на работу к должнику и устроить там скандал. Это всё в корне неправильно. Должник может подать в суд за вымогательство, угрозы и т. д. А это уже будет уголовное дело. Многие скажут «ну и пусть».

Но ведь если должник взыщет с вас за моральный ущерб сумму, превышающую сумму долга, смысл таких действий потеряется.

Существуют вполне цивилизованные способы возврата. Для начала можно попытаться договориться мирно и спокойно узнать о причинах такой задержки. А вдруг у должника имеются веские основания? Если диалог удастся, возможно должник даже сможет написать расписку. В любом случае после разговора ситуация немного прояснится и вы сможете обговорить новые условия: сроки и т. д.

Любая самовольная насильственная попытка взыскания денег является уголовным преступлением

Переговоры с должником через посредника

Если должником стал близкий друг или родственник, попытка пообщаться на тему долга может перерасти в скандал. В случае конфликта ни договориться, ни доказать что-либо не получится. В такой ситуации, если обращаться в суд вы не планируете, можно найти службу примирения. Не во всех городах России развито это направление, но всё же… Нужно понимать, как работают такие службы.

Судебное разбирательство

Эта мера остается единственной, если никакие другие не принесли желаемого эффекта. Хорошо, если исковое заявление будет составлено профессиональным юристом.

Исковое заявление — это тот документ, который должен быть составлен в полном соответствии с действующим законодательством, а именно со ст. 131 ГПК РФ. В таком заявлении обязательно указываются:

- Полное наименование судебного органа, куда направляется обращение.

- Паспортные данные сторон соглашения, регистрация или фактическое место проживания.

- Данные свидетелей сделки, их подписи.

- Срок, когда должен был осуществиться возврат денег, а также, сколько именно составляет просрочка.

- Сумма долга. Помимо этого, можно указать размер процентов, индексации и инфляции.

- Необходимо перечислить все действия, которые предпринимались для мирного урегулирования спора. Здесь как раз и потребуется приложение письменных претензий, квитанции об оплате госпошлин при получении судебного приказа и прочие подтвержденные расходы. Все документы подаются в двух экземплярах: оригинал и ксерокопии. Это необходимо, так как оригиналы остаются в суде, а копии направляются ответчику.

Важно! Суд назначает дату рассмотрения заявления. До начала судебного процесса кредитор имеет право предоставлять новые доказательства, важные для дела.

С большей долей вероятности можно утверждать, что суд примет сторону кредитора. После вынесения решения выписывается исполнительный лист, его передают кредитору. Это тот документ, согласно которому он обязан будет вернуть долг в 5-дневный срок.

Если этого добровольно сделано не будет, исполнительный лист поступает в разработку к судебным приставам. Все дальнейшие меры будут предпринимать именно приставы. К таким мерам может относиться арест имущества должника, его счетов, приостановление деятельности бизнеса и любых сделок.

Где найти доказательства

Нельзя терять надежду даже при их отсутствии, если сделка происходила вдвоём, устно и без включенного диктофона.

Возможно, позднее они появятся. Записывайте все контакты, должник может случайно проговориться, найдется информация в соцсетях и т.д.

Что могут принять в качестве доказательств в суде:

- аудио и видеоматериалы;

- распечатки телефонных звонков, СМС переписку;

- информацию соцсетей, переписку по электронной почте;

- переводы через электронные платежные системы;

- записи с камер наблюдения;

- любые документы, подтверждающие наличие долга, например, другие договоры и расписки.

Внимание! Свидетельские показания принимаются только в письменном виде.

Часто помогают хитрости кредиторов. Приведу пример.

Смотрим ролик. На нем кредитор спрашивает, когда заемщик вернет ему долг 50000 рублей (а давал только 30 тысяч). Заемщик изумленно восклицает: «Как 50 тысяч!»

Можно ли считать эту запись доказательством?

Нередко подобные хитрости спасали положение, и судебное решение выносилось в пользу кредитора.

Важно. Дополнительно можно предоставить доказательства способности заемщика вернуть долг. Пример – информация с места работы о доходах за последние 3 месяца, фото и чеки его дорогостоящих покупок, сделанных одновременно с жалобами на «тяжелое материальное положение».

Мошенничество по расписке

Если кредитор занимает деньги незнакомцу, всегда есть риск нарваться на мошенника. Тогда при составлении расписки он может указать неправильные паспортные и контактные данные, поставить несуществующую подпись. Все это делается для невозможности идентификации личности в дальнейшем.

Если мошенники серьезно подходят к делу, они могут иметь даже поддельный паспорт. В таких ситуациях сможет прояснить все только почерковедческая экспертиза.

Для того чтобы максимально обезопасить себя, кредитору рекомендуется тщательно проверять паспорт заемщика, получить его ксерокопию. Кроме того, не следует принимать расписки, распечатанные на принтере или, тем более, в электронном виде. Это сделает невозможным проведение графологической экспертизы и лишит кредитора единственного аргумента в свою пользу.

Если мошеннические действия произошли, кредитору ничего не остается, как обратиться в полицию. Там нужно предоставить все, что осталось от мошенника — его расписка, скан паспорта, также нужно максимально достоверно описать сложившуюся ситуацию.

Вместо вывода …

Так что, не взирая на отчаяние и праведную злость, оказавшись перед выбором — сдувать пыль с исполнительного листа или понадеяться на обещания «скорого решения вопроса», постарайтесь сохранить благоразумие и осмотрительность

.

В любом случае, не рассчитывайте на «волшебника в голубом вертолете», который придет и, по мановению палочки, решит вопрос, над которым вы бились годами. Такое вряд ли случится. Чтоб, на пути к цели, не оказаться в тупике – не экономьте на грамотной своевременной консультации. Чем раньше вы осознаете, что это время пришло, проблема возникла и, навряд ли разрешится сама, – тем лучше

. Или руководствуйтесь принципом, сформулированным, видимо, кем-то из неудачливых кредиторов:

«Хочешь со мной дружить-ничего у меня не проси».

Обращение к третьим лицам

Иногда кредитор, которому никак не удается получить назад свои деньги, решает обратиться за помощью к третьим лицам. В такой роли выступают коллекторские агентства.

Это не самая удачная идея, без особой надобности к ней лучше не прибегать. При передаче долга коллекторскому агентству кредитор не сможет в полной мере вернуть все свои деньги. Это связано с тем, что подобные агентства тоже возьмут плату за свои услуги. Она составит 10-30% от взысканной с должника суммы долга.

Важно! Коллекторы смогут вернуть клиенту только 90-70% от долга, если по нему уже есть исполнительный лист. Если такого листа нет, коллекторы вернут 50% долга.

Все же этот способ имеет свои преимущества:

- Короткие сроки возврата долга, высокая вероятность получить часть денег.

- Отсутствие необходимости в личных контактах с недобросовестным должником.

Счет дружбы не теряет

Фото: depositphotos/AllaSerebrina

Финансовые разногласия с друзьями и знакомыми – одна из болезненных тем.

«Все прекрасно помнят пословицу: «Хочешь потерять друга – одолжи ему денег». Но при этом раз за разом продолжают попадать в эту ловушку. Странным образом неловко себя чувствует как раз тот, кто дал в долг и потом просто хочет вернуть свое», – посетовала психолог-психотерапевт Олеся Маряева назвала.

Как же напомнить о долге и попросить вернуть его так, чтобы и отношения не испортить, и свои же деньги получить обратно?

Самое главное не использовать агрессию, не давить и не мучиться чувством вины.

Важно помнить, что подвергает удару отношения тот, кто ведет себя нечестно, а не тот, кто просто хочет забрать свое. Олеся Маряева

психолог-психотерапевт

В данном случае психологи советуют не брать на себя весь груз ответственности за отношения, потому что эта ноша всегда ровно делится пополам.

Взыскание долга в зависимости от суммы

По закону, если сумма долга менее 50 000 рублей, то для возврата следует действовать в порядке приказного производства. Такими делами занимается мировой судья на участке по месту регистрации должника. Кредитор обращается за судебным приказом на взыскание долга, но должник может отменить его.

Если сумма долга превышает 50 000 рублей, дела рассматриваются в районном суде. Тогда должник не имеет права отменить судебный приказ. Отсюда следует вывод, что вернуть небольшие суммы гораздо сложнее, чем более крупные суммы.

Нет имущества – нет возврата долга

Теперь предположим, что несмотря на все принятые меры, исполнительное производство окончилось на основании ч.1 ст.47 Закона «Об исполнительном производстве», так называемым «актом о невозможности взыскания». Указанный документ резюмирует безрезультативность предпринятых судебным приставом шагов и является основанием для возврата Вам исполнительного документа, повторное предъявление которого возможно в течение трех лет с момента получения его взыскателем

. При этом, наверное, не будет оснований предполагать, что должник, будучи уведомлен о прекращении в отношении него исполнительных действий, немедленно начнет приобретать и регистрировать на себя какие-то активы, на которые Вы сможете претендовать при повторном предъявлении листа в ССП. Как правило, люди, прошедшие через процедуру принудительного взыскания задолженности и не урегулировавшие ее, продолжают жить «с оглядкой» на возможность ее повторения.

Итак, Вы предприняли все возможные и зависящие от Вас меры к возвращению своих, опрометчиво одолженных, денег. Прошли сквозь долгие месяцы, а скорее годы, переговоров

, судебных разбирательств, исполнительных действий, но поняли, что результатом стала тоненькая стопка зеленоватых листов формата А4, вместившая оформленное в установленном законом порядке Ваше право требовать с бывшего приятеля возврата доверенных ему средств. И понимание, что он их вряд ли вернет …

Коллектооры – ваш последний шанс

Следующим шагом, предпринимаемым большинством незадачливых кредиторов, становится обращение в организации, предлагающие помощь во взыскании долгов, к так называемым коллекторам

. Решившись на этот шаг, учтите несколько принципиально важных моментов. Во-первых, никто не станет работать над возвратом Вашего долга в расчете на оплату «по результату». С Вас

обязательно потребуют предоплату

, и уплаченная Вами сумма будет невозвратной. Второе: никто не станет покупать у Вас право требования к Вашему кредитору за какие-то разумные деньги, даже если на сайте компании содержится

именно это обещание

. Коллекторы-профессионалы, и точно понимают, намного лучше, чем вы сами, перспективу выполнения должником «необеспеченного», то есть не подкрепленного залогом какого-то имущества, требования. И третье: с момента принятия закона «О коллекторской деятельности» все структуры, оказывающие подобные услуги в правовом поле обязаны

иметь соответствующую лицензию

, предусматривающую, в числе прочего, страхование их ответственности. Выполнить подобные требования смогли только крупные игроки на этом рынке, рычаги воздействия которых на должников ограничены нудными телефонными звонками с напоминаниями. Все остальное – за рамками закона. Обращение к так называемым «черным» коллекторам, практикующим более эффективные, но противозаконные методы, может привести вас самих

к необходимости прибегнуть к услугам адвоката

. И не факт, что он сумеет вам помочь.

Почему банкоматы не возвращают карты

Причины могут быть самые разные, от вполне веских (защита ваших денег) до банальных программных сбоев и механических неисправностей. Банкомат не вернёт вам карту, если:

- вы несколько раз подряд ввели неправильный ПИН-код;

- вы попытались воспользоваться просроченной или заблокированной картой;

- карта размагничена или имеет механические повреждения;

- вы пытаетесь провести подозрительную, с точки зрения банкомата, операцию — например, снять все средства со счёта;

- вы не забрали карту по истечении времени, указанного на экране банкомата;

- банкомат завис или сломался.

В последнем случае банкомат либо совсем перестанет подавать признаки жизни, либо на экране появится служебное сообщение о сбое в работе или технической неисправности. Если же банкомат проглотил карту и показывает стандартное приглашение к обслуживанию следующего клиента, это означает, что ваша карта именно задержана, а не просто застряла.

При таких обстоятельствах в большинстве случаев банкоматы выдают чек, в котором указан код задержания карты. Не выбрасывайте его, он пригодится вам при оформлении заявления на возврат. Если же банкомат не выдал вам такой чек, ничего страшного. Отсутствие чека не является причиной для отказа в возврате карты.