Автор статьи: Юлия Кайсина Последнее изменение: Январь 2021 года 13970

Дивиденды – прибыль, выплачиваемая учредителям, соучредителям и акционерам организации – относятся к доходам, с которых отчисляются алименты. Однако этот вид прибыли весьма специфичен, поэтому алименты с дивидендов рассчитать бывает непросто. Отдельной статьи, касающихся их, в Семейном кодексе нет. Поэтому в судебной практике и бухгалтерских расчетах руководствуются общими положениями с учетом особенностей этого вида прибыли.

Что такое дивиденды

Дивиденды — это часть чистой прибыли, которую распределили между участниками, акционерами. Дивидендами признаются (п. 1 ст. НК РФ):

- любые доходы, распределённые пропорционально взносам участников или акционеров и выплаченные за счёт чистой прибыли организации;

- доходы от источников за рубежом, если они по законам иностранного государства признаются дивидендами;

- разница между доходом, который получен при выходе из организации или при её ликвидации, и: для налога на прибыль — фактически оплаченной стоимостью акций, долей или паёв с учётом денежных вкладов в имущество;

- для НДФЛ — расходами на приобретение акций, долей, паёв.

Выплаты, которые не относятся к дивидендам, перечислены в п. 2 ст. НК РФ.

Организации, которые платят дивиденды иностранным участникам, для начала должны смотреть в соглашение об избежании двойного налогообложения (если оно есть). Понятие дивидендов в нём может отличаться от НК РФ. Например, по некоторым соглашениям дивиденды могут распределяться и не пропорционально взносам.

С 12 мая начинается онлайн-курс для повышения квалификации «Налог на прибыль. Сложные вопросы в бухгалтерском и налоговом учёте, практические рекомендации»

Пройти курс и получить удостоверение о повышении квалификации

Как платить дивиденды

Чтобы заплатить дивиденды, нужно принять соответствующее решение, определить размер и источники для выплаты, а также убедиться, что у организации есть право распределять прибыль. Для ООО и АО правила отличаются. Мы собрали их в таблице:

| Параметр | ООО | АО |

| Решение о выплате | Принимает общее собрание участников или единственный участник | Принимает общее собрание акционеров |

| Периодичность выплат | По итогам года или промежуточных периодов (квартал, полугодие, 9 месяцев) | По итогам года или промежуточных периодов (квартал, полугодие, 9 месяцев) Ограничение: решение о выплате принимается не позднее трёх месяцев после окончания промежуточного периода |

| Размер дивидендов | Пропорционально вкладам участников в уставный капитал, но только когда уставом не предусмотрено иное | В размере, объявленном по акциям каждой категории |

| Источник выплат | Чистая прибыль | Чистая прибыль |

| Срок для выплаты | 60 дней после решения о распределении | 25 рабочих дней с даты, на которую определены лица, имеющие право на получение дивидендов |

| Запрет на выплату дивидендов |

|

|

Что делать, если промежуточные дивиденды оказались больше чистой прибыли за год, — ответили эксперты Контур.Школы.

Комбинированный вариант

Если отец или мать работает, допустим, директором ООО и получает дивиденды от его деятельности, то суд вполне может остановиться на комбинированном варианте начислений. В частности, с зарплаты будет удерживаться определённый процент согласно действующему законодательству. Плюс на основании наличия у плательщика ещё одного источника дохода (дивидендов) суд может обязать того переводить дополнительно конкретную фиксированную сумму сверх доли.

Такое решение хорошо защищает интересы ребёнка, поскольку общая сумма выплат обычно достаточная, чтобы удовлетворить его потребности. Кроме того, в рамках данного решения можно заранее рассчитать, сколько именно будет выделено на малыша.

Однако у обсуждаемого варианта есть свои подводные камни: если общая сумма окажется слишком большой, ответчик в суде может обратить на это внимание и заявить о том, что он готов выполнять свои обязанности по содержанию ребёнка, а не способствовать необоснованному обогащению проживающего с ним второго родителя. С учётом этого существует вероятность, что фиксированная сумма окажется довольно маленькой.

Такая работа на опережение аргументов ответчиков помогала нам неоднократно выигрывать дела и добиваться довольно большой суммы алиментов для своих клиентов. Однако учтите, что ключевое здесь – подготовка. А на неё требуется время. Поэтому не затягивайте обращение.

Как отражать дивиденды в бухучёте

Выплата дивидендов по результатам работы общества за отчётный год — это событие после отчётной даты. Оно раскрывается в пояснительной записке. Бухгалтерские записи будут сделаны уже в периоде выплаты.

Для дивидендов физлицам проводки следующие:

- Дт 84 Кт 70 (75) — начислены дивиденды;

- Дт 70 (75) Кт 68 — удержан НДФЛ при выплате;

- Дт 70 (75) Кт 51 — выплачены дивиденды;

- Дт 68 Кт 51 — перечислен в бюджет НДФЛ.

Для дивидендов юрлицам:

- Дт 84 Кт 75.02 — начислены дивиденды;

- Дт 75.02 Кт 68 — удержан налог на прибыль при выплате;

- Дт 75.02 Кт 51 — выплачены дивиденды;

- Дт 68 Кт 51 — перечислен в бюджет налог на прибыль.

Понадобятся подтверждающие документы: протокол общего собрания акционеров (участников) и бухгалтерская справка-расчёт. Рекомендуем документами не пренебрегать. Контролирующие органы уделяют много внимания дивидендам. Почти после каждой выплаты налоговая присылает запрос: кому и как выплачивали, где удержание налога, когда уплачивали и просят предъявить бухгалтерскую справку-расчёт и решение общего собрания.

Рассчитать дивиденды и налог к удержанию с учётом актуальных требований

Попробовать бесплатно

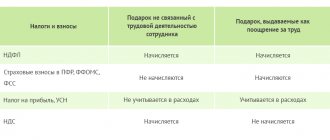

Как выплата дивидендов облагается налогами

Дивиденды, которые выплачивает АО или ООО, не признаются расходами для целей расчёта налога на прибыль. Они выплачиваются из чистой прибыли и входят в ст. 270 НК РФ, в которой перечислены не учитываемые для налога на прибыль расходы.

Организация удерживает НДФЛ или налог на прибыль при выплате дивидендов. НДФЛ — с дивидендов физлицам, налог на прибыль — с дивидендов юрлицам. Но есть два исключения: выплата российской организацией через депозитария и выплата иностранной организацией. Страховые взносы платить не надо в любом случае.

Налог с дивидендов юридическому лицу

Ставки налога на прибыль с дивидендов представлены в таблице:

| Вид дивидендов | Ставка | Основание |

| Полученные российскими организациями от российских и иностранных организаций | 13 % — в стандартных случаях; 0 % — если доля вклада 50 % и более, и непрерывный период владения ей не менее 365 дней | п. 3 ст. 284 НК РФ |

| Полученные юридическими лицами-нерезидентами РФ | 15 %, если другая ставка не установлена соглашением об избежании двойного налогообложения | п. 3 ст. 284 НК РФ |

Налог на прибыль с дивидендов российским организациям-резидентам рассчитывается по формуле (п. 5 ст. 275 НК РФ):

Н = К × Сн × (Д1 — Д2), где:

- Н — сумма налога к удержанию;

- К — отношение суммы дивидендов, подлежащих распределению в пользу получателя дивидендов, к общей сумме распределяемых дивидендов;

- Сн — налоговая ставка;

- Д1 — общая сумма дивидендов, подлежащая распределению в пользу всех получателей;

- Д2 — общая сумма дивидендов, полученных от других организаций (что изменилось в 2021 году?).

Если сумма полученных дивидендов, облагаемых по ставке 13 %, больше суммы выплачиваемых дивидендов (Д1 < Д2), то налог к удержанию (Н) будет отрицательным. Тогда он не исчисляется и не возмещается из бюджета.

Когда дивиденды выплачиваются иностранным юрлицам-нерезидентам РФ, применяется ставка 15 % или другая, установленная международным соглашением. Формула простая (п. 6 ст. 275 НК РФ): Н = Сн × Д.

Дивиденды иностранным компаниям и физлицам-нерезидентам облагаются по ставке 15 %. Соглашение об избежании двойного налогообложения может предусматривать ставки меньше. Их нужно будет обосновать. Для этого получатель дивидендов подтверждает, что он резидент страны, с которой заключено соглашение.

Налог с дивидендов физическому лицу

Обложение дивидендов НДФЛ регулируется ст. 214 с учётом положений ст. 226.1 НК РФ. А также ст. 210 НК РФ. Порядок расчёта и уплаты НДФЛ зависит от организационно-правовой формы налогового агента:

- АО — исчисляет НДФЛ в соответствии со ст. 226.1 НК РФ и перечисляет в бюджет не позднее одного месяца с даты выплаты дохода акционеру (без депозитария);

- ООО — исчисляет НДФЛ в соответствии со ст. 226 НК РФ и перечисляет удержанный налог не позднее дня, следующего за днём выплаты дивидендов.

Ставки дивидендов для физлиц приведены в таблице:

| Вид дивидендов | Ставка | Основание |

| Полученные физическими лицами-резидентами РФ |

| п. 1 ст. 224 НК РФ |

| Полученные физическими лицами-нерезидентами РФ | 15 %, если другая ставка не установлена соглашением об избежании двойного налогообложения | п. 3 ст. 224 НК РФ |

Налог рассчитывается по формуле:

Н = К × Сн × (Д1 — Д2), где:

- Н — сумма налога к удержанию;

- К — отношение суммы дивидендов, подлежащих распределению в пользу получателя дивидендов, к общей сумме распределяемых дивидендов;

- Сн — налоговая ставка;

- Д1 — общая сумма дивидендов, подлежащая распределению в пользу всех получателей;

- Д2 — общая сумма дивидендов, полученных от других организаций (что изменилось в 2021 году?).

Когда мы начисляем дивиденды, вычеты не предоставляем, то есть они исчисляются отдельно. Это касается всех видов вычетов: стандартных, социальных, имущественных, профессиональных (письмо ФНС от 23.06.2016 № ОА-3-17/[email protected]).

Федеральный закон от 17.02.2021 № 8-ФЗ внёс изменения в расчёт НДФЛ с дивидендов. Сумма налога на прибыль, удержанная с дивидендов, полученных российской организацией, зачитывается при расчёте НДФЛ, который надо удержать с дивидендов, выплачиваемых пропорционально доле участия в такой организации физлицу — российскому налоговому резиденту (п. 3.1 ст. 214 НК РФ). Читать подробнее

Если дивиденды выплачиваются иностранному физлицу-нерезиденту, применяется формула: Н = К × Сн × Д1.

Дивиденды нерезидентам можно платить в иностранной валюте (ст. 6 Федерального закона от 10.12.2003 № 173-ФЗ, п. 1 информационного письма Банка России от 31.03.2005 № 31). Паспорт сделки оформлять не нужно. Расходы в виде отрицательной курсовой разницы относятся к внереализационным расходам (подп. 5 п. 1 ст. 265 НК РФ).

Алименты с дохода учредителя ООО

Как уже было сказано, доходом основателя организации являются дивиденды, которые выплачиваются ему не чаще одного раза в три месяца. По этой причине при удержании средств с таких дивидендов необходимо учитывать периодичность получения дохода.

С заработной платы учредителя, который сам работает в ООО, суммы содержания удерживаются в общем порядке. Все зависит от порядка удержания. Так, законодательство допускает следующие способы удержания:

Порядок и размеры алиментных платежей могут устанавливаться:

- договоренностью сторон;

- судебным постановлением.

Удержание установленного размера содержания осуществляется из расчета на каждый месяц. Так, с заработной платой все понятно: удержание осуществляется ежемесячно в соответствии с установленным размером.

Дивиденды выплачиваются раз в три месяца. Алименты с дивидендов удерживаются также из расчета за каждый месяц, но непосредственно в день выплаты дивидендов, какой бы ни была периодичность.

К примеру, если в обществе установлена периодичность выплат в полгода, тогда суммы содержания будут удержаны в расчете на 6 месяцев.

Алименты по соглашению

Или же с помощью договоренности можно установить, что в качестве содержания будет удерживаться определенный процент дивидендов. Удержание осуществляется непосредственно в момент выплаты дивидендов.

Однако в ситуации с дивидендами бывает и так, что их попросту не выплачивают. Не всегда организация осуществляет успешную предпринимательскую деятельность. Так, если у ООО не будет прибыли, то плательщик будет вынужден выплатить содержание в процентном соотношении к среднему окладу по стране.

Алименты в долевом отношении

Алименты по определению устанавливаются в долевом соотношении к доходам плательщика. Размер такой доли зависит от количества детей. Когда между сторонами не был составлен договор по поводу уплаты, то они привязываются к зарплате плательщика в нижеследующих долях:

- на единственного ребенка — четверть;

- на двоих — треть;

- на троих и больше — половина.

Однако это не строго обозначенный размер. Его можно увеличить или уменьшить в судебном порядке. Но для этого нужны веские основания. К примеру, для уменьшения размера платежей таким основанием может служить ухудшение финансового состояния алиментщика.

Для увеличения же основанием может стать фактическая нужна детей в деньгах. К примеру, если ребенок страдает от хронического заболевания, является инвалидом и т.д., то суд может увеличить размеры выплат.

Алименты в твердой сумме

Закон устанавливает следующий перечень оснований, по которым суммы содержания могут быть зафиксированы, а не привязаны к регулярным доходам:

- у лица нет регулярного дохода;

- лицо имеет доход в натуральном выражении, в валюте другой страны;

- когда у лица прибыль отсутствует вовсе;

- если обозначение в качестве доли от зарплаты нарушает права сторон;

- когда у каждого из сторон остаются дети.

При определении рассматриваемого фиксированного размера нужно исходить из:

- необходимости сохранить детям сумму содержания, которая предоставлялась до обозначения в твердом выражении;

- из среднего оклада по России, если ранее алименты в качестве доли к зарплате не выплачивались.

А также суд вправе учитывать иные обстоятельства материального и семейного положения сторон.

Сложные ситуации в налогообложении дивидендов

При выплате дивидендов встречаются нестандартные ситуации. Например, вы решили выдать дивиденды товарами или получатель отказался от дивидендов. С налогами тут всё будет не так однозначно. Разберём популярные вопросы.

Дивиденды прошлых лет

Многих интересует, можно ли выплатить дивиденды за счёт нераспределённой и невыплаченной прибыли прошлых лет. Можно, и в таком случае не нужно ждать конца квартала или года. Но в решении о выплате важно указать, за какой год и в какой сумме распределяется прибыль.

НДФЛ удерживается по ставке, которая действует на дату выплаты дивидендов.

Выход из состава учредителей

Как платить дивиденды, если участник вышел из состава учредителей и доля перешла к обществу? В НК РФ сказано, что это нужно делать пропорционально. До распределения доли между оставшимися участниками выплатить им дивиденды непропорционально долям можно, только если так решат сами участники или такой порядок предусмотрен уставом.

Суммы, превышающие величину дивидендов, пропорциональную доле, дивидендами для целей налогообложения не признаются (письмо Минфина от 30.07.2012 № 03-03-10/84). Это говорит о том, что изменится ставка налога. Если вы выплачиваете дивиденды, то ставка 13%, а если выплата не будет признана дивидендами — ставка 20%. Особенно это важно с нерезидентами-физлицами: ставка может вырасти с 15 % до 30 %.

Минфин говорит, что если выплаты не будут признаны дивидендами, то в 6-НДФЛ их тоже не надо показывать как дивиденды. Могут быть другие ставки и могут предоставляться вычеты. Поэтому налоговая и интересуется, как вы выплачиваете дивиденды: пропорционально или непропорционально.

Отказ от дивидендов

Что делать, если участник просит заменить дивиденды фиксированной ежемесячной компенсацией? Как распределять дивиденды и что делать с НДФЛ?

Минфин считает, что раз участник не хочет получать дивиденды, то он их вам подарил. При этом он должен платить НДФЛ, даже если отказался от выплаты (письмо Минфина от 23.10.2019 № 03-04-06/81252). Алгоритм действия следующий:

- В день отказа участника от дивидендов с «отказной» суммы исчислите НДФЛ;

- С суммы компенсации ежемесячно удерживайте НДФЛ (на вычеты можно уменьшать);

- Страховые взносы не начисляйте.

Определите, когда можно распределять дивиденды без ущерба для компании — принимайте управленческие решения на основе цифр

Попробовать бесплатно

Отказ от выплаты действительной стоимости доли

Бывший участник может отказаться от выплаты действительной стоимости доли при выходе из общества. Суды рассматривают это как прощение долга (Постановление ФАС Северо-Западного округа от 16.05.2012 № Ф07-3024/12).

Минфин в своих письмах неоднократно говорит, что стоимость доли, от которой отказались, включается во внереализационные доходы организации (письмо Минфина РФ от 02.10.2018 № 03-03-06/1/70715 и др.). Казалось бы, почему это доход, если мы уже один раз заплатили налог, когда исчисляли чистую прибыль? Но контролирующие органы думают иначе.

Неверные реквизиты для дивидендов

Учредитель не сообщил новые реквизиты. Дивиденды ему перечислили, но из-за неправильных реквизитов вся сумма вернулась на счёт. При этом НДФЛ был удержан и уплачен в бюджет.

Уплаченный налог можно вернуть. Для этого отразите в бухгалтерском учёте возврат дивидендов, сторнируйте удержанный НДФЛ и подайте уточнённый расчёт 6-НДФЛ. Вместе с этим направьте в налоговую заявление, выписку из регистра по НДФЛ и платёжное поручение об уплате налога. НДФЛ можно зачесть в счёт уплаты будущих платежей или вернуть на счёт (письмо ФНС от 06.02.2017 № ГД-4-8/[email protected]).

Зачёт займа в счёт дивидендов

Организация выдала юрлицу-учредителю заём. Он будет погашен причитающимися дивидендами взаимозачётом. Как это оформить?

Зачтённую в счёт долга сумму нужно указать в декларации по налогу на прибыль как фактически полученные дивиденды (пп. 5.3, 6.3 Порядка, утв. Приказом ФНС от 23.09.2019 № ММВ-7-3/[email protected]):

- во внереализационных доходах по строке 100 приложения № 1 к листу 02. Данные этой строки переносятся в строку 020 листа 02;

- в доходах, исключаемых из прибыли, по строке 070 листа 02.

И всё это надо показывать в день подписания соглашения о зачёте взаимных требований.

Дивиденды в натуральной форме

Дивиденды можно выплачивать не только деньгами, но и имуществом. Об особенностях налогообложения и о том, в каких случаях это допустимо, рассказала Елена Данякина, налоговый консультант, в вебинаре Контур.Школы «Дивиденды в 2021 году. Как начислять, распределять, удерживать налоги».

Если кратко, то выплачивать дивиденды имуществом можно. Но чтобы не было споров с налоговой, желательно закрепить это в уставе или утвердить в решении общего собрания о выплате дивидендов. Чтобы потом рассчитать налог на прибыль и скорректировать финансовый результат, учредителям стоит определить денежную стоимость передаваемого имущества. НДФЛ с дивидендов в натуральной форме будет уплачивать уже получатель.

Получение дивидендов от иностранной организации

Дивиденды от любой организации, в том числе иностранной, учитываются в составе внереализационных доходов (п. 1 ст. , п. 1 ст. 250 НК РФ). Однако если их выплачивает иностранная организация, то российская компания сама исчисляет и платит налог на прибыль (п. 2 ст. 275 НК РФ).

Налог на прибыль уменьшается на сумму налога, который был удержан с дивидендов по месту нахождения иностранной компании, но только если это предусмотрено международным договором РФ с этой страной.

В каком объеме можно получить зачёт? При уплате налога на прибыль в РФ российская организация может получить зачёт в сумме, не превышающей сумму уплаты в РФ. Например, если за границей вы заплатили с дивидендов 15 000 рублей, а по российской ставке налог равен 13 000 рублей, то вы сможете принять к зачёту только 13 000 рублей, а оставшиеся 2 000 рублей нельзя зачесть и списать в расходы по налогу на прибыль (Письмо Минфина от 31.05.2017 № 03-12-11/3/33520).

Условия для зачёта:

- есть международное соглашение или договор об избежании двойного налогообложения;

- уплата налога за рубежом подтверждена документами;

- одновременно с декларацией по налогу на прибыль представлена декларация о доходах, полученных за пределами РФ;

- по итогам периода у вашей организации нет убытка.

Если вы получаете дивиденды в иностранной валюте, то должны пересчитать их в рубли по курсу ЦБ РФ на дату получения (п. 5 ст. 210 НК РФ).

Генеральный директор зарплата 10 тыс как взыскать алименты

- копия справки о заработной плате алиментообязанного лица (ее можно снять у судебного пристава-исполнителя, ведущего ваше исполнительное производство);

- копия ответа из органа гос. статистики с информацией о средней заработной плате в интересующей нас рабочей отрасли по региону;

- тезисное изложение ситуации, в связи с которой понадобилось данное обращение:

- когда были взысканы алименты;

- какие суммы ежемесячно выплачиваются.

Правила взыскания алиментов в процентной форме на каждого ребенка прописаны в тексте статьи 81 Семейного Кодекса РФ. Доказать нехватку алиментов вам помогут следующие бумаги:

- Справка с места работы взыскательницы или центра занятости;

- Квитанции об уплате образовательного учреждения (детский сад, школа, лицей и т.д.);

- Квитанции об оплате дополнительного образования (репетиторы, кружки, секции);

- Чеки и рецепты на покупку жизненно важных медикаментов;

- Чеки на одежду, игрушки, канцелярские и учебные товары за каждый месяц, для выявления среднего расхода.

Обратите внимание, что полученную сумму вам нужно поделить пополам (на себя и бывшего мужа), и если алименты с серой зарплаты не покрывают указанную часть, то смело обращайтесь в службу судебных приставов или суд по месту жительства

Дивиденды в декларации по налогу на прибыль

Если вы выплачиваете дивиденды российским организациям, в налоговую нужно подать декларацию по налогу на прибыль. Это касается и налоговых агентов на УСН. Кроме стандартных листов, в неё включаются:

- подразд. 1.3 разд. 1, в котором показана сумма налога, подлежащая уплате в бюджет, по данным налогового агента;

- лист 03 «Расчёт налога на прибыль, удерживаемого налоговым агентом», который заполняется по каждому решению о распределении дивидендов (в разд. «А» рассчитвается налог с доходов в виде дивидендов, в разд. «В» указывается сумма дивидендов, выплачиваемая каждому акционеру (участнику).

Заполнить, проверить и сдать декларацию по налогу на прибыль через интернет

Попробовать бесплатно

Разберём заполнение раздела «А» листа 03 на примере.

Пример. АО «Омега» — единственный учредитель ООО «Сигма». В декабре текущего года «Омега» получает дивиденды 70 000 рублей.

В сентябре текущего года АО «Омега» начисляло и выплачивало промежуточные дивиденды своим акционерам — 253 000 рублей. При этом 55 000 рублей выплатили через депозитария, а 198 000 рублей самостоятельно:

- 110 000 рублей — юридическому лицу;

- 88 000 рублей — физлицам-резидентам.

В листе 03 декларации по налогу на прибыль это отражается так:

Как показать дивиденды в листе 03 декларации по налогу на прибыль

Сумма дивидендов для исчисления налога (строка 091) определяется следующим образом:

Общая сумма дивидендов — 253 000 рублей, из них:

- юрлицам — 110 000 рублей (43,478 %)

- депозитарию — 55 000 рублей (21,739 %)

- физлицам — 88 000 рублей (34,783 %)

Распределяемая сумма дивидендов — 183 000 рублей (253 000 — 70 000).

В декларацию включаем налог на прибыль с дивидендов юрлицам:

- 183 000 рублей × 43,478 % = 79 565 рублей

- 79 565 × 13 % = 10 343 рубля

Если дивиденды выплачиваются иностранной компании, то в декларации по налогу на прибыль отражается только сумма начисленных дивидендов. В ФНС также представляется «Расчёт сумм выплаченных иностранным организациям доходов и удержанных налогов». Его представляют в те же сроки, что и декларации по налогу на прибыль, — не позднее 28 календарных дней со дня окончания отчётного периода (п. 4 ст. 310 НК РФ, письмо Минфина от 10.10.2016 № 03-08-05/58776).

Взыскание алиментов с учредителя ООО

Взыскание алиментов с учредителя общества может производиться как добровольно, так и принудительно. Если обязательство по уплате алиментов исполняется добровольно, стороны чаще всего производят взаиморасчеты на основе нотариального соглашения.

При принудительном взыскании правила исполнения обязательств определяются постановлением суда. При этом, когда плательщик не будет исполнять данное постановление, то взыскание осуществляется по исполнительному документу.

Данный исполнительный документ необходимо направить лицу, непосредственно осуществляющему выплаты. Как правило, это бухгалтерия организации.

ПОЛЕЗНАЯ ИНФОРМАЦИЯ: Какие документы подтверждают факт совместного проживания супругов и какой формы они должны быть

Однако получатель вправе направить подобный документ и приставам. Обычно подобное происходит, когда общество не выплачивает дивиденды. В подобной ситуации они осуществляют взыскание за счет иных денег плательщика, а также имущества.

Таким образом, с доходов, получаемых лицами в качестве учредителя общества, алименты удерживаются. При этом учитывается специфика порядка выплат дивидендов в соответствующей организации.

Дивиденды в 6-НДФЛ

При выплате дивидендов физлицам налоговые агенты сдают расчёт 6-НДФЛ. С 2021 года действует обновлённая форма. Подробный разбор изменений смотрите в статье «Новая форма расчёта 6-НДФЛ с 2021 года».

В 6-НДФЛ дивиденды входят в разделы 1 и 2 расчёта за период, в котором проведена выплата:

- в полях 110, 111 раздела 2 — полная сумма дивидендов, распределённых в пользу физлиц — участников организации;

- в полях 140 и 141 раздела 2 — сумма НДФЛ, исчисленная с дивидендов (до её уменьшения на сумму налога на прибыль);

- в поле 160 раздела 2 — сумма НДФЛ, исчисленная с дивидендов и уменьшенная на сумму налога на прибыль, подлежащую зачёту при определении суммы НДФЛ к уплате на основании п. 3.1 ст. 214 НК РФ;

- в полях 020, 022 раздела 1 надо отразить сумму НДФЛ, исчисленную с дивидендов и уменьшенную на сумму налога на прибыль, подлежащую зачёту.

Сумма налога, удержанная за последние три месяца отчётного периода, указанная в поле 020 раздела 1 должна быть равна сумме значений всех полей 022. То есть сумма налога, удержанная в прошлые периоды, несмотря на то, что срок уплаты наступил в текущем периоде, в новой форме в I квартале 2021 года не указывается. Поэтому организации следует отразить выплаченные в декабре дивиденды в разделе 2 расчёта 6-НДФЛ за 2021 год.

Порядок заполнения 6-НДФЛ при выплате более 5 млн рублей ФНС проговорила в письме от 30.03.2021 № БС-4-11/[email protected]

Дивиденды, полученные физлицом, за вычетом суммы налога на прибыль к зачёту, включите в поле «Сумма дохода» приложения «Сведения о доходах и соответствующих вычетах по месяцам налогового периода». Код дохода — 1010 (письмо ФНС от 13.04.2021 № БС-4-11/4999).

Заполнить актуальную форму 6-НДФЛ с подсказками и проверкой по контрольным соотношениям

Попробовать бесплатно

Доходы учредителя ООО

Общество с ограниченной ответственностью является формой учреждения организации, которая занимается коммерческой деятельностью. Основателями такой организации могут выступать и физические лица. Гражданское законодательство устанавливает, что учредители являются собственниками общества, в том числе и его прибыли. Так что прибыль общества является доходом учредителя, с которого допускается удерживать алименты.

Так что получать алименты с ООО нельзя. К примеру, при принудительном взыскании средств невозможно арестовать счета организации, учредителем которого является плательщик. А вот если плательщик является индивидуальным предпринимателем, то взыскание может осуществляться с его хозяйственных счетов.

Таким образом, дивиденды, получаемые по итогам деятельности общества, являются единственным доходом основателя. Они не могут выплачиваться чаще, чем раз в три месяца.

Но, как правило, учредители зачастую занимают ключевые должности в ООО. В таком случае они получают и заработную плату. Такие доходы также учитываются при расчете суммы содержания. К примеру, с директора ООО алименты удерживаются как с дивидендов, так и с зарплаты.

Таким образом, доходы учредителей общества могут быть разнообразными. Так что необходимо разобраться с порядком расчета размера содержания.

Что изменилось в 2021 году

В 2021 году появились новые формы декларации по налогу на прибыль и расчёта 6-НДФЛ, введена прогрессивная ставка налога на доходы и изменились правила расчёта дивидендов.

Изменение № 1. Новые правила расчёта Д2

С 2021 года из показателя Д2 (дивиденды, полученные самим налоговым агентом) исключаются любые дивиденды, облагаемые согласно НК РФ по ставке 0 %, а также дивиденды от иностранных лиц, на которые российский налогоплательщик имеет фактическое право и которые освобождались от обложения налогом в России (Федеральный закон от 23.11.2020 № 374-ФЗ, п. 5 ст. 275 НК РФ).

Изменение № 2. Повышенные ставки НДФЛ

Расчёт НДФЛ по дивидендам будет производиться нарастающим итогом с начала налогового периода (Федеральный закон от 23.11.2020 № 372-ФЗ). Ставка НДФЛ по дивидендам:

- 13 % — если размер налоговой базы по дивидендам не превысил 5 млн рублей включительно;

- 15 % — в отношении налоговой базы по дивидендам, превышающей 5 млн рублей.

С 2023 года будет рассматриваться совокупность налоговых баз. Если сейчас мы смотрим отдельно на дивиденды, отдельно на оплату труда — превысило/не превысило, то будем смотреть на общую сумму.

Размер алиментов

Но судебная практика показывает, что в некоторых ситуациях способ начисления алиментов в % от доходов нарушает законные права и интересы ребенка. Например, если организация по документам несет убытки, не принося прибыли, то алименты с дивидендов не взыскиваются. В итоге ребенок может получать по 1-2 тысячи рублей из зарплаты алиментщика, что не удовлетворяет потребности несовершеннолетнего, но в то же время соответствует законодательству.

Есть и другие варианты взыскания алиментов.

- В фиксированной сумме, которая зависит от установленного в регионе проживания родителей параметра прожиточного минимума. При увеличении данного показателя растет и размер алиментов, а при его уменьшении сумма алиментных выплат не изменяется. Обычно суд устанавливает алименты минимум в 4 тысячи рублей.

- Комбинированным способом – в % от дохода и в зафиксированной сумме. Для взыскания алиментов с директора ООО это наиболее оптимальный способ. Алименты в % будут взыскиваться с фиксированной зарплаты, а твердая сумма – с непостоянных дивидендов.

Если материальное и/или семейное положение получателя средств либо алиментщика поменялось, то и обе стороны вправе обратиться в суд с требованием увеличить/уменьшить размер алиментов.