Какова госпошлина за договор дарения 2021 между родственниками и посторонними лицами, а также можно ли платить меньше чем положено – сегодня расскажет эксперт сайта «Юридическая скорая» и практикующий юрист Жанна Сурикова.

Вначале, хотелось бы напомнить об одном из основных принципов и условий заключения сделки. Договор дарения на недвижимое, движимое имущество, а также вещи, ценные бумаги и другую собственность (например, дарственную на долю в ООО) – характеризуется безвозмездной передачей имущества от дарителя к одаряемому на добровольной основе, что и определяет порядок уплаты средств за её оформление и регистрацию.

Так как одна сторона добровольно решает уменьшить своё имущество за счёт увеличения имущества другой, которая получит объект сделки, не затрачивая на его приобретение собственных средств – пошлину должен уплатить именно одаряемый. Но, не всё так просто.

Государственная пошлина при регистрации недвижимости в 2021 году

Фактически, размер уплачиваемой госпошлины в 2021 году будет зависеть от способа оформления сделки. Так, её участники могут попытаться провести сделку и регистрацию права собственности сами или доверить все вопросы, связанные с дарственной, нотариусу, тарифы и способы выбора которых мы описали в статье по ссылке.

При этом, сумма госпошлины за государственную регистрацию права собственности в Росреестре одаряемой стороны на недвижимое имущество, полученное в результате заключения дарственной также зависит, согласно 22 пункту 333.33 статьи Налогового кодекса Российской Федерации и от статуса сторон, составляя:

- 2 000 российских рублей – для оформления физических лиц;

- 22 000 российских рублей – для организаций, а также юридических лиц.

Перечисленный выше размер госпошлин за регистрацию договора дарения недвижимости (земельного участка, дома, квартиры, гаража и пр.), как и Налоговый кодекс, регулирующий эти суммы – действует по всей территории России. Вносить эти суммы лучше через банк, а квитанцию об успешной оплате можно получить там же.

Примечание юриста сайта

При регистрации права собственности через МФЦ – госпошлину можно оплатить в одном из терминалов, располагающихся в здании многофункционального центра.

При оплате государственной пошлины – обязательно сохраните квитанцию об успешности проведённой операции, ведь она должна быть приложена к пакету документов, необходимых для регистрации прав нового владельца недвижимости.

РЕКОМЕНДОВАННАЯ ВАМ СТАТЬЯ:

Условия договора дарения — существенные и дополнительные

Госпошлина за дарственную доли в квартире

Установленная государственная пошлина за регистрацию права собственности на долю квартиры, которая была получена в результате заключения договора дарения, согласно 23.1 пункту 333.33 статьи Налогового кодекса Российской Федерации – составляет 200 российских рублей.

Госпошлина за дарственную на земельный участок

Согласно действующему в России законодательству, а именно – информации, указанной в подпункте 24.1 333.33 статьи НК РФ, размер госпошлины за регистрацию права собственности нового владельца земельного участка, если в роли одаряемого выступает физическое лицо – составляет 350 российских рублей.

При этом, государственный взнос, уплачиваемый одаряемым на регистрацию права собственности на долю земельного участка сельскохозяйственного назначения, согласно подпункту 26 статьи 333.33 НК РФ – составляет всего 100 российских рублей.

Законодательная база

Основные положения по вопросам дарения изложены в гл.32 Гражданского кодекса (ГК) РФ. Основной признак этой двухсторонней сделки – передача имущества, ценностей, без получения вознаграждения в любом виде. В противном случае сделка будет считаться возмездной, налогообложение будет иным.

Стороны соглашения и их обязанности:

- Даритель тем или иным образом передает полный объем или часть своего имущества, не получая от этой сделки материальных благ;

- Одаряемый, он же получатель, вправе принять или отказаться от дара.

Отказ мотивируется нежеланием иметь ту часть имущества, которое передается дарителем (ст.577 ГК). Так, доля в квартире обязывает его содержать помещение в должном виде, оплачивать коммунальные услуги наравне с другими жителями. В случае нарушения условий соглашения или неподобающее отношение к дару может стать причиной признания получателя недостойным.

Мнение эксперта

Климов Ярослав

В сфере недвижимости более 12 лет, высшее юридическое образование (Российская академия правосудия)

Задать вопрос

Важно! Условия отмены договора дарения описаны в ст.578 ГК РФ – покушение на жизнь и здоровье бывшего собственника, обращение с предметом соглашения приводит к его безвозвратной потере.

Оформление дарственной — советы юриста:

Кто платит госпошлину за договор дарения в 2021 году

Отвечая на вопрос о том, кто платит госпошлину за договор дарения недвижимого и движимого имущества, стоит ещё раз отметить, что так как в результате заключения рассматриваемой сделки, даритель добровольно соглашается увеличить имущество одаряемого ценой уменьшения собственного, а последний – не оплачивает ему дар деньгами или услугами, логично, что обязанность уплаты государственной пошлины ложиться именно на него.

Налогообложение сделки

Многие посетители сайта «Юридическая скорая» путают 2 совершенно разных, но смежных при заключении дарственной понятия – налог и госпошлину. Размер налога сегодня составляет по-прежнему 13% от общей рыночной стоимости объекта дарения, который был указан сторонами в договоре и от его уплаты освобождаются стороны, входящие в категорию близких родственников, к которым закон причисляет:

- Детей;

- супругов;

- сестёр;

- братьев;

- дедушек;

- бабушек,

- родителей (как родных, так и приёмных);

- внуков.

Остальные родственники (например, дяди и тёти) считаются дальними и сделки с ними подлежат налогообложению.

Можно ли вместо кадастровой стоимости указать другую

Да, согласно п. 5 ст.

333.25 НК РФ дарители и одаряемые вправе САМИ выбрать какую стоимость брать как сумму сделки — кадастровую, инвентаризационную или оценочную (рыночную). Инвентаризационная стоимость почти всегда меньше кадастровой и рыночной, получается и платить за удостоверение договора придется меньше.

Но подвох в том, что для этого нотариусу придется предоставить справки по каждой стоимости. Кадастровую стоимость нотариус узнает сам, справка об инвентаризационной стоимости берется бесплатно в БТИ, но вот оценочную (рыночную) стоимость определяют только оценочные компании и услуга эта как раз платная (п.

8 ст. 333.25 НК РФ).

Стоимость оценки в каждом регионе разные – от 4 т.р.

Оформлять дарственную у нотариуса или самостоятельно

Стороны сделки могут принять решение о сопровождении сделки дарения нотариусом, что не обязательно по закону, но крайне рекомендовано, так как, воспользовавшись услугами профессионала, можно свести практически к нулю риски появления в будущем конфликтов с участниками и их наследниками, которые часто заканчиваются судебными разбирательствами, тратами и разрывом договора.

РЕКОМЕНДОВАННАЯ ВАМ СТАТЬЯ:

Договор дарения имущества внуку или внучке

Оформляя сделку у специалиста, стоимость дарственной будет уже зависеть не только от оценочной общей стоимости объекта дарения, но и от тарифа нотариуса, согласно 22.1 статье «Основ законодательства РФ о нотариате».

Близкие родственники по Семейному кодексу РФ

Понятие родственных отношений с юридической точки зрения имеет сложное толкование. Как такового общего определения в законодательстве не существует, поэтому часто возникают спорные ситуации. В зависимости от области права к родне могут причисляться разные граждане, имеющие как кровные так и некровные узы.

- Как бороться с одиночеством в старости

- Галетное печенье — состав и калорийности, пошаговые рецепты приготовления в домашних условиях

- Рассольник с перловкой и солеными огурцами — пошаговые рецепты приготовления с мясом, рыбой или овощами с фото

Более полное понятие дано в статье 14 Семейного кодекса. В основу положены кровные связи по нисходящей и восходящей линиям:

- родители;

- дети;

- бабушка;

- дед;

- внуки;

- братья;

- сестры.

Братья и (или) сестры – это ближайшие родственники по Семейному кодексу вне зависимости от того, являются они полнородными (имеют общих родителей) или неполнородными (сводными, которые имеют общего только отца или мать). Супруги не причисляются ни к близким, ни к дальним родственникам. Они относятся к категории лиц, которые состоят в законном союзе, причем при дарении или наследовании данная связь является первостепенной.

- Связь между старением, кишечником и аллергией

- Упражнения в бассейне для похудения

- Новые правила работы отелей

Госпошлина при оформлении дарственной на деньги

Также, стоит отметить ещё одну распространённую ситуацию – дарение денежных средств, подробнее о котором можно узнать, перейдя по выделенной ссылке. Отметим, что при дарении денег – государственная пошлина не взымается по причине отсутствия права перехода прав собственности.

Однако, при дарении денег, стоит учитывать других 2 важных источника трат:

- нотариальный тариф;

- налогообложение дарения денежных средств.

Так, согласно 4 пункту статьи 22.1 «Основ о нотариате», при оформлении дарственной на деньги у нотариуса – нужно будет уплатить:

- для сделок с суммами до 1 000 000 российских рублей – 2 000 рублей + 0,3% от общей суммы заключаемой сделки;

- при дарении до 10 000 000 российских рублей — 5 000 российских рублей и 0,2% от суммы, превышающей 10 000 000 российских рублей;

- если даритель передаёт в дар одаряемому сумму более 10 000 000 – последний заплатит 23 000 российских рублей и 0,1% от суммы сделки, но не больше 500 000 российских рублей.

Как оплачивается налог

Так как подарить квартиру родственнику без уплаты налогов можно только в случае тесного родства, остальной родне стоит изучить правила декларирования и уплаты подоходного налога. Платеж не начисляется сразу, в момент совершения сделки. В течение всего налогового периода одаренный родственник пользуется собственностью по своему усмотрению.

Обязанность наступает по окончании года, в течение которого сбыла заключена сделка. В следующем году, до 30 апреля родственник, получивший квартиру в дар, обращается в ИФНС по адресу проживания и представляет заполненную подоходную декларацию (составляется по форме 3-НДФЛ). После подачи декларации, до 15 июля, дается срок для внесения суммы в бюджет по указанным налоговиками реквизитам.

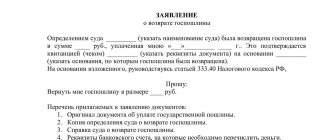

Недействительная сделка и штрафы

Недобросовестным гражданам при оформлении договора дарения, маскирующего другую сделку – стоит приготовиться уплатить и государственную пошлину за признание дарственной в суде недействительной. Это же касается и тех лиц, которые не учли все установленные законом правила при составлении акта или же не включении в него определённых неочевидных условий.

А потому, мы рекомендуем Вам задать бесплатный вопрос нашим опытным юристам и узнать обо всех тонкостях и «подводных камнях» конкретно Вашей ситуации за 5 минут! Не рискуйте своим будущим и благополучием близких Вам людей!

На основании решения суда о недействительности договора дарения, согласно пункту 1.1 333.19 статьи Налогового кодекса Российской Федерации, нужно будет уплатить:

- в случае признания договора недействительным и признания иска менее 20 000 российских рублей – размер государственной пошлины составить примерно 400 рублей;

- при подаче иска в суд на сумму меньше чем 100 000 российских рублей, сумма госпошлины составит 800 рублей и 3% от общей суммы сделки;

- при признании дарственной недействительной с суммой меньше 200 000 российских рублей – нужно будет уплатить 3 200 российских рублей и2% от суммы, указанной в договоре в качестве дара;

- если судом было признано недействительным соглашение на дарение суммы менее 1 000 000 российских рублей – придётся уплатить в качестве госпошлины 5 200 российских рублей и 1% от общей суммы сделки;

- в случае расторжения дарственной, составленной на сумму, превышающую 1 000 000 российских рублей – госпошлина составит 13 200 российских рублей и 0,5% от общей суммы сделки, но не больше 60 000 рублей.

РЕКОМЕНДОВАННАЯ ВАМ СТАТЬЯ:

Договор дарения доли земельного участка

При оспаривании дарственной на квартиру – государственная пошлина высчитывается по аналогичному принципу после экспертной оценки рыночной стоимости подаренной недвижимости!

Подробнее об оспаривании сделки можно узнать из этого экспертного видео:

Вместо послесловия

Как видите, госпошлина за договор дарения 2021 между родственниками и посторонними лицами является обязательным условиям в большинстве случаев проведения отчуждения имущества рассматриваемым способом. Учитывая сложность оформления и множество нюансов – рекомендуем оформлять дарственную через нотариуса, перед этим получив бесплатную консультацию на нашем сайте!

Предыдущая

ДарственнаяДоговор дарения у нотариуса — стоимость в 2021 году

Следующая

ДарственнаяГосударственная регистрация договора дарения в Росреестре