Чтобы построить дом, можно воспользоваться программой ипотечного кредитования. Такие предложения есть в большинстве крупных банков страны.

На каких условиях можно получить ипотеку под строительство дома? В какие банки стоит обращаться? И в каком случае потенциальный заемщик с высокой вероятностью получит отказ? На эти вопросы журналисту ФАН ответил эксперт по инвестициям в недвижимость, руководитель агентства недвижимости Андрей Мозоль.

Из личного архива Андрея Мозоля /

Подготовка к оформлению ипотеки на строительство дома

Прежде чем обращаться в банк, важно решить несколько «формальных» вопросов о том, где планируется строительство и в каком виде. Банковские организации поддерживают не любые виды строительства: как правило, кредитные средства предоставляются на индивидуальное жилище, то есть на постройку частного дома, коттеджа. Некоторые программы рассчитаны на возведение «сезонного» жилья, то есть дачных домов, летних домиков.

Одним из основных требований соответствия данным программам является выбор земельного участка с аналогичным целевым назначением. То есть, если потенциальный заемщик обращается в банк за ипотекой на строительство частного дома, он должен будет представить документы на участок с целевым назначением «под ИЖС». Если он планирует кредитование по программе строительства загородного жилья, целевое назначение земли может быть иным: под ЛПХ или ведение садоводства.

Есть категории участков, на которых запрещено строительство жилых домов. И запрашивать деньги в банке, если планируется постройка на такой земле, не имеет смысла. К таким участкам относят земли:

- промышленности;

- водного и лесного фонда;

- особо охраняемых территорий;

- запаса.

Нельзя строить жилые дома и на территориях сельскохозяйственного назначения, но с оговоркой: здесь возможна постройка сезонного дома, если земля используется под ведение личного хозяйства.

Поэтому при выборе участка, важно выбирать его с учетом целевого назначения. Уточнить категорию земель, а также ограничения по участку, можно в Росреестре, подав заявление в ближайшем или онлайн на сайте.

Дает ли СБ РФ такой ипотечный кредит?

Банк готов кредитовать покупку домов с земельным участком или без него. Можно купить готовые объекты либо одолжить у банка деньги на индивидуальное жилищное строительство.

Типы недвижимости, которые можно купить:

- загородный дом с участком или без;

- участок под ИЖС;

- дачи или садовые дома.

В кредит можно получить до 60-85% договорной стоимости объекта недвижимости. Для заемщиков, которые намерены купить именно дома, доступен целый ряд кредитных программ:

- «Строительство жилого дома».

- «Загородная недвижимость».

- «Нецелевой кредит под залог недвижимости».

Купить дом, а не квартиру можно и в рамках льготных программ:

- «Ипотека с материнским капиталом».

- «Военная ипотека».

Важно! Сбербанк готов кредитовать покупку загородной недвижимости: от обычных домов до дач и участков под ИЖС. Процентные ставки по этим кредитам в среднем от 8,6 до 12% годовых.

Получение разрешения на строительство

Перечень разрешительных документов определяется формой собственности участка. Если он может использоваться для ИЖС и является собственностью потенциального заемщика, прежде чем обращаться в банк, нужно поставить в известность о намерении строиться местную администрацию.

Для этого необходимо подготовить уведомление по утвержденной форме, в котором указать адрес, площадь, примерное расположение будущего дома на участке. Следует выполнить и схематический план, отметить этажность. Важно, что в рамках ИЖС и на землях такого назначения допускается постройка зданий только до трех этажей. Если собственник земли планирует высотное строительство, из администрации ему ответят отказом.

К заявлению нужно приложить копии паспорта и выписку из ЕГРН, отправить пакет документов и дождаться ответа. После получения согласования можно приступать к поиску банка, который даст ипотеку на строительство жилого дома.

Если строительство предполагается на арендованной земле, важно заручиться согласием собственника участка и предусмотреть это в договоре. Документ потребуют в банке при рассмотрении заявки.

Какие банки дают ипотеку на строительство

«Почти во всех регионах представлены крупные банки, которые выдают ипотечные кредиты на эти цели, — уточняет эксперт по инвестициям в недвижимость, руководитель агентства недвижимости Андрей Мозоль. ― Среди крупнейших — Сбер, РосБанк, ВТБ, Дом.РФ. Условия различаются от банка к банку, уточнять их нужно в финансовой организации. Но есть и общие: ставка от 4,6% годовых, первоначальный взнос от 0%, срок до 30 лет».

По словам эксперта, наиболее выгодные условия, предлагаемые банковскими организациями, могут оказаться маркетинговой уловкой. Например, при условии кредитования под 5% банк может ограничить период использования кредитных средств пятью годами, а при увеличении срока — увеличить и ставку, и размер первоначального взноса.

Поэтому оценивать условия ипотеки на строительство дома необходимо с учетом взвешенных факторов: следует изначально определиться с «комфортной» суммой ежемесячного взноса, возможностью выплаты первого взноса и лишь потом подбирать программы, которые соответствуют ожиданиям и финансовым возможностям.

pexels.com /

Как взять ипотечный кредит – пошаговая инструкция

Для получения кредита нужно получить одобрение банка. Пакет документов, который подает заемщик, тщательно изучается банком. Если принимается решение о кредитовании, то от заемщика потребуется оценить покупаемую недвижимость. Для этого придется найти независимого оценщика и заказать ему отчет (стоимость в среднем от 5 до 10 тыс. рублей).

Пошаговая инструкция, как купить дом, оформив займ:

- Предоставьте пакет документов для рассмотрения кредитной заявки.

- Получите положительное решение.

- Предоставьте пакет документов по объекту недвижимости.

- Подпишите кредитную документацию.

- Зарегистрируйте свои права на дом в Росреестре.

Купленный дом нужно будет застраховать в одной из аккредитованных в Сбербанке компаний. Одновременно с кредитным договором оформляется и договор ипотеки на покупаемую или иную недвижимость. Ипотека регистрируется в Росреестре. До тех пор пока кредит не будет выплачен, заемщик не сможет продать или обменять свой загородный дом.

Важно! Ипотечные кредиты на покупку жилого дома предполагают процент по кредиту выше на 2-3 процентных пункта, чем аналогичные продукты при покупке квартир.

Потребуется и приличный первоначальный взнос — не менее 15-25% стоимости недвижимости.

Больше о том, как взять ипотеку на частный дом и какие документы нужны, читайте тут, а из этой статьи вы узнаете о процедуре оформления кредита на дачу и земельный участок.

Как оформить договор на здание с землей?

Кредитный договор Сбербанка регулирует отношение между банком и заемщиком. В нем обязательно указывается сумма кредита, ставка, график выплат, срок кредитования, а также права и обязанности сторон. Структура договора — типичная. В тексте традиционно содержится 4-5 разделов, описывающих всю систему взаимоотношений между сторонами.

В договоре также указывается:

- предмет и цель соглашения;

- описание объекта недвижимости;

- условия погашения, схема и сроки;

- способ обеспечения кредита (залог);

- права и обязанности банка и заемщика;

- ответственность за невыполнение обязательств;

- порядок урегулирования споров.

Если в кредит покупается дом с участком, то важно, чтобы в договоре это также было отражено. Оформляя кредитное соглашение с банком нужно обратить внимание на право кредитора повысить ставку, на размер санкций в случае неуплаты задолженности в срок, а также на порядок действий банка в случае длительной просрочки.

Банк не должен налагать ограничения на досрочное погашение и вводить дополнительные комиссии.

Если клиент не справляется с кредитом, то в договоре должен быть описан цивилизованный способ решения проблемы, например, продажа залога по согласованию с кредитором или реструктуризация задолженности.

Условия ипотеки на строительство в 2021 году

Лимит заемных средств определяется программой банка. Если финансовая организация предлагает свой «продукт», лимит может доходить до 120 миллионов рублей. Если же заемщик рассчитывает на получение ипотеки на строительство с господдержкой, лимиты будут более скромными.

В нынешнем году действуют три госпрограммы, в рамках которых можно запросить средства на постройку частного дома под небольшой процент:

- Семейная ипотека. Ставка по ней составляет 6%, размер первого взноса — не менее 15%, взять деньги можно на срок до 30 лет и в сумме до 12 миллионов рублей.

- Сельская ипотека. В рамках этой программы можно «подкредитоваться» по очень выгодной ставке до 3%, но при этом строиться можно только на землях в сельской местности. Взнос по программе от 10%, а сумма — до 5 миллионов рублей.

- Дальневосточная ипотека. Программа рассчитана на молодые семьи регионов Дальнего Востока, которые хотят улучшить свои жилищные условия, и на молодых россиян, которые готовы переехать в регион, чтобы здесь жить и работать. Условия более чем лояльны: кредитование под 2,5% и с первым взносом от 15%. Можно рассчитывать на получение до 5 миллионов рублей.

Собственные программы банков отличаются от целевых с господдержкой. Так, ВТБ готов предоставить ипотеку на строительство дома от 9,3%, но лишь при условии, что земельный участок располагается в коттеджном поселке.

В Сбере два варианта кредитования: обычное и льготное. В первом случае ставка составляет от 9,2%, при этом первоначальный взнос — не менее 25%, а обеспечением кредита становится жилое помещение или земельный участок. При этом банк готов предоставить не более 75% от необходимых на строительство средств. Льготная ипотека на строительство загородного дома предусматривает меньшую ставку — от 6%, но она предоставляется только в том случае, если заемщик готов заключить договор с застройщиком из списка, утвержденного банком.

РосБанк не одобрит заявку, если участок не оформлен в собственность, а арендован. Дом.РФ не предоставляет такой кредит в некоторых республиках Северного Кавказа.

Уточнять условия нужно в отделении банка, на сайте финансовой организации или с помощью интернет-порталов, которые предоставляют подборки кредитных продуктов и их сравнения.

pexels.com /

Что потребуется при оформлении ипотеки

Чтобы оформить кредит на жильё, заемщик должен соответствовать требованиям банка и собрать внушительный пакет документов. Условия выдачи отличаются в зависимости от выбранного банка. Например, одни выдают денежные средства только при наличии российского гражданства, а в других взять ипотеку могут и иностранные граждане.

В целом перечень требований к заемщику сводится к следующим характеристикам:

- Возраст клиента – от 21 года до 75 лет на момент погашения. Некоторые банки могут снизить нижнюю границу до 18 лет.

- Наличие постоянной регистрации на территории РФ. При этом приобретаемый объект может находиться в другом регионе.

- Платежеспособность. Обязательно наличие официального дохода в достаточном размере для погашения ипотеки и других обязательств клиента. Платежеспособность подтверждается справкой по форме 2-НДФЛ или выпиской по счету, если вы получаете заработную плату на карту того банка, где оформляется ипотека. Общая сумма ежемесячных платежей не должна превышать 40% от дохода. При необходимости повышения уровня платежеспособности можно привлечь созаемщиков.

- Трудовой стаж. Как правило, чтобы получить кредит на жильё, заемщик должен отработать на текущем месте не менее 6 месяцев и иметь общий стаж не менее 1 года за последние 5 лет. Срок занятости подтверждается копией трудовой книжки, заверенной работодателем. Если клиент получает заработную плату на карту банка-кредитора, то в этом случае достаточно 3-х зачислений, то есть нужно отработать всего 3 полных месяца (подтверждающие документы не потребуются).

- Кредитная история. Клиенты с положительной репутацией могут рассчитывать на одобрение заявки под сниженные процентные ставки. Если кредитная история испорчена, то вам придется столкнуться с отказом банка. В этом случае помощь в получении ипотеки могут оказать ипотечные брокеры, которые подберут кредитора с максимально лояльными условиями.

- Наличие первоначального взноса. С учетом выбранной ипотечной программы он может составлять от 10 до 50% от стоимости жилья.

Если в сделке участвуют созаемщики, то к каждому из них предъявляются аналогичные требования. Супруги выступают созаемщиками в обязательном порядке даже при отсутствии дохода и постоянного места работы.

Для получения ипотеки определенные требования касаются и приобретаемого имущества. Жилье оценивается с точки зрения материалов, при помощи которых выполнялось его строительство, наличия инфраструктуры, коммуникаций, подъездных путей, территориального расположения. На основании всех этих факторов определяется степень ликвидности объекта недвижимости и возможность передачи его в залог. Также оформление ипотечного кредита потребует предоставления документов на приобретаемую недвижимость, а именно:

- проект договора купли-продажи;

- кадастровый паспорт;

- документы, подтверждающие право собственности на готовое жилье;

- отчет об оценке.

Если приобретается недвижимость на этапе строительства, то необходимо собрать пакет разрешительных документов от застройщика.

Дают ли ипотеку на строительство без первоначального взноса

«Основной минус таких программ — высокая ставка по кредитованию, — отмечает эксперт по инвестициям в недвижимость Андрей Мозоль, — а также низкий шанс получить одобрение на выдачу кредита».

Как правило, размер взноса составляет 15–25% от запрашиваемой суммы. Возможность заемщика внести эту сумму служит для банка сигналом платежеспособности клиента и позволяет предложить более лояльные условия кредитования ввиду низкого риска отказа в возвращении средств.

Первоначальный взнос ипотеки на строительство дома обычно можно внести средствами материнского капитала. При этом использовать маткапитал разрешено только в случае кредитования на постройку жилого дома, тогда как возводить садовый или летний домик за эти средства нельзя.

Этапы оформления кредита на дом

Сбер выполняет оформление ипотечного займа в несколько этапов:

- Отправка заявки на ссуду онлайн или в отделении банка;

- Предварительное решение. Уведомление гражданин получает по смс на указанный заемщиком номер телефона;

- Подача бумаг на рассмотрение;

- Решение об одобрении или отказе в кредитовании;

- Поиск жилого объекта для приобретения;

- Предоставление в банк документов на выбранную недвижимость;

- Подписание с банком кредитного договора;

- Предоставление первоначального взноса по займу;

- Оформление прав собственности на объект;

- Подписание закладной в кредитном учреждении;

- Передача денежных средств продавцу.

После прохождения всех стадий кредитополучатель становится обладателем собственного жилья или земли для его постройки.

Можно ли взять ипотеку на строительство без подтверждения дохода

Можно, но условия будут не слишком выгодными. Наличие стабильного источника дохода у заемщика — еще один важный сигнал для банка, позволяющий снизить ставку и предложить более лояльные условия.

«Некоторые банки не запрашивают подтверждение дохода, а также выдают кредит ИП, самозанятым, позволяя оформлять до четырех созаемщиков, — продолжает Андрей Мозоль. — При этом если ипотека запрашивается на постройку дома на участке, который уже в собственности, то залогом служит строящийся объект недвижимости. А если кредит берут на приобретение участка и строительство на нем, тогда залоговое обременение накладывается на дом и нередко на участок тоже».

Многие кредиторы требуют оформления страхования жизни, здоровья и имущества. Без страховки условия кредитования ухудшаются или в выдаче кредита отказывают.

pexels.com /

Требования банка к зданию и земельному участку

Покупаемый дом должен находиться в России. Идеально, если он будет в собственности бывшего владельца минимум три года. Жилье должно отвечать всем требованиям санитарно-технических норм, обеспечивающих здоровье и безопасность жильцов. У продавца недвижимости не должно быть детей до 18 лет либо придется оформлять разрешение на продажу жилья органов опеки и попечительства.

Требования к залоговой недвижимости:

- износ здания не выше 70% от срока службы, указанного в техническом паспорте;

- отсутствие в списки на проведение капитального ремонта, снос, реновацию;

- наличие парового, газового или электрического отопления;

- бетонный, железобетонный или каменный фундамент;

- возраст дома не старше 1970 года.

Какие дома подходят для покупки в кредит:

- новые, современные со всеми коммуникациями;

- строения с надежными стенами и фундаментом;

- с удобными транспортными развязками и коммуникациями рядом;

- ликвидные объекты, то есть находящиеся недалеко от города, в престижном поселке;

- расположенные недалеко от города, где есть отделение Сбербанка;

- дома без долгов по оплате услуг ЖКХ;

- без обременений, судебных споров, незаконных перепланировок.

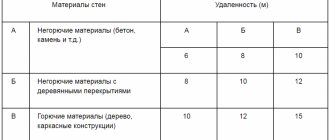

Деревянные дома, а также те, что находятся в ветхом состоянии, в качестве залога обычно вообще не рассматриваются. Банк запрашивает не только отчет оценщика о рыночной стоимости недвижимости, но и техпаспорт БТИ, где указывается, из какого материала построен дом, когда и был ли недавно капитальный ремонт.

Если дома с деревянными перекрытиями и принимают в качестве залога, то только по заниженной цене, что естественно сокращает лимит кредитования.

Все объекты недвижимости должны быть обязательно застрахованы. Если страховщик, осмотрев дом, отказывается от страхования, то и в залог его скорей всего не возьмут.

Требования к заемщикам

По словам эксперта, банки индивидуально относятся к своим заемщикам. Нередки ситуации, когда человек получает отказы в четырех финансовых организациях и одобрение — в пятой. Общие правила отказа в одобрении:

- текущая задолженность по кредитам;

- низкий кредитный рейтинг;

- банкротство заемщика в последние пять лет;

- высокая долговая нагрузка;

- долги по исполнительным производствам (штрафам, алиментам);

- низкая ликвидность строящегося объекта;

- возраст выше «порогового».

При этом к возрасту заемщиков отношение становится все более лояльным. Некоторые финансовые организации ограничивают его 65 годами, так как заметна тенденция среди россиян к стремлению достойно встретить пенсию в частном доме.

«Дома, построенные для собственного проживания и особенно по своему проекту, обладают низкой ликвидностью, — уточняет эксперт по инвестициям в недвижимость Андрей Мозоль. — Это значит, что при попытке продать такой дом, продавец столкнется с низким спросом. Обычно дома продаются три–пять лет. Исключение составляют последние полтора года, когда повышенный спрос был стимулирован пандемией».

По словам эксперта, это главная причина, почему банки отказывают в выдаче ипотеки или увеличивают процент ставки, тем самым снижая спрос на данные кредитные продукты. Банковские организации видят в таком кредитовании риск, так как если должник перестанет платить по ипотеке, недвижимость придется выставлять на торги и высока вероятность не продать ее по цене, близкой к рыночной.

Как взять ипотеку на строительство дома — руководство эксперта

Чтобы получить деньги, нужно следовать общему алгоритму действий:

- Выбрать земельный участок. Убедиться, что его целевое назначение отвечает главной цели — постройке частного дома (участок под ИЖС). Важно, чтобы рядом проходили системы коммуникаций, а участок был свободен от ограничений и сервитутов.

- Согласовать проект, уведомить администрацию. Собрать разрешительные документы и приступить к выбору банка.

- Уточнить в банке требуемый пакет документов. Обычно это заявление-анкета (ее заполняют в офисе финансовой организации или на сайте), паспорт, справка о доходах, разрешительные документы и выписка из ЕГРН. Необходимо собрать документы и подать их в банк.

- Дождаться решения. Его принимают от одного до семи дней.

- Подписать ипотечный договор.

Если одним из требований банка является наличие договора подряда между заемщиком и застройщиком, средства будут перечислены на счет застройщика. В остальных случаях средства передают заемщику ― на специальный счет или через банковскую ячейку.