Ипотека в гражданском браке не запрещена законом. Но такого понятия в законодательстве не существует. Заемщик либо состоит в законном браке (зарегистрированном в ЗАГСе), либо считается холостым/незамужним.

Однако многие семьи в России хотели бы приобрести квартиру в ипотеку в гражданском браке. Посмотрим, как грамотно поступить при оформлении кредита на пару, которая не зарегистрировала семью официально.

Брак без оформления – что говорит закон

Гражданский брак – удобная форма жизни для многих семей. Позволяет избежать сложной процедуры развода, игнорировать бюрократические процедуры, связанные со сменой фамилии. Но в вопросах собственности ипотека в гражданском браке иногда оборачивается проблемой для одной из сторон.

При классической схеме кредитования заем оформляется на одно лицо, но супруг/супруга обязательно выступает созаемщиком. При этом квартира (дом) считается общей собственностью. Даже если кредит фактически оплачивает один из супругов, второй – все равно имеет право на половину квартиры (основание — ).

Ипотека в гражданском браке имеет свои особенности. В случае развода вся квартира (дом) достается тому, кто значится владельцем на бумаге. И неважно, что заем оплачивали оба из семейного бюджета.

Ипотека для не состоящих в браке: плюсы и минусы

Бывает так, что у партнеров запутанная семейная история, есть дети от предыдущих браков, проблемы с кредитной историей и подтверждением белой зарплаты. В таком случае оформление ипотеки в гражданском браке может нести определенную выгоду. Можно договориться с супругом/супругой, кто формально будет собственником, а кто реально оплачивает расходы по обслуживанию кредита.

Но в случае ссоры или расставания устный договор не будет являться доказательством в суде. Жилье отойдет тому, кто значится его владельцем.

В целом минусы незарегистрированных отношений при заключении ипотечного договора сводятся к следующему:

- сложный раздел имущества через суд в случае расставания;

- необходимость фиксировать свои расходы на оплату кредита документально;

- ущемление прав детей (если женщина не является супругой и не имеет формальных прав на квартиру, то детей могут даже не прописать по данному адресу);

- невозможность воспользоваться льготными программами (например, для многодетных или молодых семей).

Могут возникнуть сложности при оформлении ипотеки в гражданском браке с материнским капиталом. Часто кредитный договор оформляют на мужа. Ведь жена находится в декретном отпуске – ее доходы совсем малы. В то же время маткапитал направляется на погашение долга только в том случае, если заемщиком выступает законный супруг.

Внимание! Даже если муж и жена живут в неофициальном союзе долго и счастливо, нельзя игнорировать возможность преждевременной смерти одного из них. При расставании у пары есть шанс решить имущественный спор полюбовно. Но в случае смерти собственника вторая половинка реально остается ни с чем. На квартиру теперь претендуют родственники умершего: его родители, дети, братья и сестры.

Преимущества и недостатки

Если банк предлагает программу ипотечного кредитования специально для проживающих в гражданском браке, это подразумевает привлечение второй половины как созаемщика. Данный метод жилищного кредитования обладает несколькими минусами:

- Если люди решают расстаться, могут возникнуть проблемы при разделе имущества и погашению кредита. В браке же долговые обязательства и недвижимость всегда делятся пополам вне зависимости от того, кто из супругов и сколько денег в нее вложил.

- Государственные программы ипотечного кредитования предусмотрены только для законных супругов. При проживании в гражданском браке воспользоваться ими нельзя. Исключение – «Молодая семья», где подать заявку на участие может один из родителей в возрасте до 35 лет, если он воспитывает ребенка в одиночку.

- Если у второго супруга есть действующие кредиты или испорчена кредитная история, банк может отказать в его привлечении как созаемщика. При недостатке заработка у основного заемщика в кредитовании и вовсе будет отказано.

По сути, ипотечное кредитование в зарегистрированном браке и сожительстве отличается только тем, что официальные супруги однозначно становятся созаемщиками, в то время как у гражданских есть право выбора – оформить жилищный заем только на одного или нести долговые обязательства вместе.

Как оформить ипотеку в гражданском браке – рассмотрим все варианты

Допустим, регистрация отношений в ЗАГСе нежелательна. Какой выбор есть у незарегистрированной пары:

- Кредит и квадратные метры полностью оформляются на одного человека. Второе лицо по документам не имеет к приобретаемому жилью никакого отношения.

- Один человек получает кредит и жилье, второй – является поручителем. В таком случае второе лицо обязано нести расходы по оплате займа в случае возникновения трудностей. Но при этом по–прежнему не имеет на квартиру никаких прав.

- Ипотека и собственность оформлены на двух человек – они выступают созаемщиками. А жилое помещение получают в долевую собственность. При этом в договоре прописаны обязанности каждой из сторон.

Рекомендуемая статья: Как заработать на ипотеке без вложений

Разумеется, долевая схема для нерасписанных супругов – самая безопасная. Но она эффективно работает в том случае, если каждый из членов маленького семейного коллектива имеет доходы и способен обслуживать свою часть долга. Если же основной добытчик кто–то один, то разумнее воспользоваться первым или вторым вариантом.

Важно! Ипотечный договор можно составить таким образом, что в нем будет регламентирован порядок выплат (кто какую часть долга оплачивает). А также указано, какая доля квартиры будет принадлежать каждому из созаемщиков после погашения займа. Таким образом, при оформлении ипотеки вне брака лучше проконсультироваться с опытным юристом.

Совместная ипотека вне брака в долевую собственность – самый справедливый вариант

Если за жилье собираются платить оба, самый простой способ обезопасить себя – изначально поделить квартиру на части. Это могут быть равные доли или неравные. Не обязательно – 50/50. Можно предусмотреть соотношение 30/70 или 20/80. Таким образом, собственность распределяется пропорционально вкладу каждого из супругов.

Оплачивать кредит супруги также будут пропорционально. Либо поровну либо в соответствии с выделенными долями. Обратите внимание, что оформить квартиру на двоих в гражданском браке удобно при получении налогового вычета и при использовании средств материнского капитала. Допустим, у женщины есть средства, полученные на детей в предыдущем браке. Она сможет использовать их на оплату своей доли.

Важно! Если муж и жена расходятся, каждый из них остается собственником своей части жилья. Владелец может продать или завещать свою долю другому лицу, но право преимущественной покупки будет у бывшего супруга.

Как оплачивать ипотеку в гражданском браке

Важно не только то, как оформлен ипотечный займ. Имеет значение, кто реально за него платит. Рассмотрим различные ситуации:

- ипотеку берет один человек, он же ее оплачивает;

- заем берет один человек, а платит другой;

- первоначальный взнос принадлежит одному из супругов, а кредит оплачивает другой;

- квартира оформлена в равных долях, но платит кто–то один;

- квартира в долевой собственности, и платят оба.

Как видим, и в этом случае выгодно использовать долевую схему. Тогда при расставании возникнет минимум претензий.

Важно! При оформлении квартиры в совместную долевою собственность, желательно заранее прописать все нюансы разделения обязанностей по оплате в кредитном договоре.

Но семейные отношения бывают довольно запутанными. Не всегда простая схема легко реализуема. Бывает так, что платежеспособный заемщик имеет плохую кредитную историю. Либо же квартиру выгодно оформить на неработающую женщину, чтобы использовать материнский капитал (). Или же один из супругов теряет работу, и бремя погашения полностью ложится на плечи другого.

В любом случае необходимо заранее определить, какую часть квартиры сможет оплатить одна сторона и какую – другая. И оформлять право собственности в соответствии с этими долями.

Возьмите на заметку! Помните о том, что в соответствии со при покупке недвижимости гражданин РФ имеет право на налоговый вычет (возврат части уплаченных налогов). Если человек находился в гражданском браке и платил ипотеку, но не является собственником жилья, он не сможет вернуть обратно свои налоги.

Какое право имеют супруги на совместно нажитое имущество

Основная сложность в процессе рассмотрения иска о разделении долей для каждого из заемщиков заключается в точной фиксации денежных сумм, внесённых по договору ипотечного кредитования.

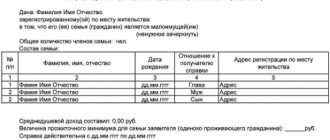

Во время совместной жизни далеко не все её участники задумываются о фиксации денежных сумм, которые были внесены в качестве оплаты для кредитного обязательства. Специалисты рекомендуют сохранять:

- все чеки, подтверждающие оплату коммунальных услуг;

- документы о покупке дорогостоящей техники;

- квитанции ежемесячных платежей.

Таким образом, супруги имеют доказательство финансовой платежеспособности по кредитному обязательству. При разводе данные бумаги будут прикреплены к делу о разделе собственности.

Если подобных доказательств нет, то недвижимое имущество остается с потенциальным собственником, прописанном в ипотечном договоре. Если он неспособен продолжать оплату, то созаемщик обязан продолжать выплату ежемесячных платежей. При полной оплате ипотечного договора жилье переходит в его собственность. Таким образом обычный поручитель при выполнении своих кредитных обязанностей может стать собственником квартиры или частного дома.

Если супруг вносил 80% от суммы ежемесячного платежа, а жена остальные 20%, то при разделе имущества большая часть квартиры будет принадлежать мужу. Супруги должны собирать чеки для равноправного деления их долей, если условия раздела не были прописаны в кредитном договоре.

Сохраняйте платежки и чеки

В официальном союзе отношения регламентированы . Но в незарегистрированном браке делить имущество сложнее. Поэтому если квартира куплена в ипотеку вне брака, необходимо сохранять все документальные свидетельства внесения платежей.

Рекомендуемая статья: Что выгоднее ипотека или аренда — купить или снимать

Особенно это актуально, если вы оплачиваете кредит с карты, через терминал или с электронного кошелька. Позаботьтесь о том, чтобы плательщика можно было идентифицировать. Возможно, лучше вносить платежи через кассу, предъявляя удостоверение личности.

Важно! Имея на руках платежные поручения, вы сможете доказать, что реально гасили кредит и участвовали в приобретении имущества.

Покупка квартиры вне брака в ипотеку – в какой банк обратиться

Ипотечный заем нерасписанной паре готовы предоставить во многих организациях. Банк все меньше интересует личная жизнь заемщика. Учреждению важна его платежеспособность. При наличии первоначального взноса и хорошем доходе у финучреждения не будет причин отказать в кредитовании.

Другой вопрос – согласится ли банк видеть неофициального супруга в качестве созаемщика. В некоторых учреждениях сособственниками могут выступать только родственники. В таком случае приплюсовать доход второго партнера и увеличить шансы на одобрение будет невозможно.

Важно! Многих женщин волнует вопрос, может ли гражданский муж быть созаемщиком по ипотеке. Да – сегодня это проще, чем 5 или 10 лет назад. Созаемщиком может быть не только муж, но и другие родственники. Например, если родители невесты полностью оплатили первоначальный взнос (30 или 40%), они могут выступить созаемщиками и претендовать на долю в квартире.

Как можно взять ипотеку не в браке в Сбербанке

Сегодня крупные банковские учреждения охотно кредитуют нерасписанных заемщиков. В в разделе Семейное положение даже появился пункт Гражданский брак. При этом есть возможность оформить жилье в общую собственность, воспользоваться маткапиталом, а также включить в число собственников детей. При этом квартира (дом) находится в залоге у банка до полного погашения долга (на основании ).

Внимание! Сегодня все больше банков готовы кредитовать по схеме, где созаемщик по ипотеке гражданский муж или жена. Среди них – Райффайзен, Россельхозбанк, Открытие, Промсвязьбанк и множество других. Список каждый месяц пополняется.

Важно знать: Как проходит сделка по ипотеке – часто задаваемые вопросы

Кредитный договор по ипотеке: на что обратить внимание при подписании

Договор купли-продажи с ипотекой – важные моменты для продавца и покупателя

Законодательство

Все аспекты ипотечного кредитования регулируются ФЗ от 16.07.1998 №102-ФЗ «Об ипотеке»:

| ст. 9 | В ипотечном договоре указывается предмет сделки и остальные обстоятельства, имеющие к ней отношение, в т.ч. и наличие созаемщика (если есть) |

| ст. 7 | Если приобретается жилье, находящееся в общей собственности, требуется письменное согласие от каждого владельца |

| ст. 11 | Договор об ипотеке подлежит государственной регистрации в ЕГРН как наложение обременения. Оно снимается только после полного погашения долга |

| ст. 29 | Заемщик вправе использовать приобретенную недвижимость для получения выгоды. Договор, ограничивающий такую возможность, считается ничтожным |

| ст. 37 | Продажа, дарение или обмен ипотечной квартиры возможны только с согласия кредитора |

| ст. 50 | Если заемщик нарушает условия договора или нормы ГК РФ, залогодержатель (банк) вправе требовать досрочного погашения долга, а при наличии большой просрочки по платежам – взыскания всех сумм в судебном порядке |

Таким образом, для совместно проживающих граждан действуют те же самые нормы, что и для остальных людей. Речи о разделе ипотечного имущества в данном случае быть не может ввиду отсутствия официальной регистрации отношений.

Как взять ипотеку на двоих вне брака и использовать семейный капитал

Ипотечный заем иногда растягивается во времени на 15–20 лет. За это время в жизни семейного коллектива могут произойти изменения. Например, появятся дети.

Если кредит полностью или частично оформлен на женщину, ей легко реализовать свое право на маткапитал. Но если заем оформлял мужчина, единственный выход – вступить в законный брак, чтобы воспользоваться льготой от государства.

Обратите внимание! Иногда клиенты ошибочно полагают, что по вопросам использования семейного капитала должен консультировать банк. На самом деле вопросы погашения займа через МК решает Пенсионный фонд. Туда и нужно обращаться.

Если взять ипотеку и потом расписаться

Бывают ситуации, когда квартиру нужно покупать быстро. Посетить ЗАГС супруги просто не успевают. Они хотят сначала оформить заем, а затем пожениться официально.

В таком случае важно понимать, что квартира будет считаться купленной до брака. Права на нее будет иметь тот, чье имя записано в свидетельстве о праве собственности или выписке из ЕГРН. При разводе жилье полностью отойдет ему, если второй супруг не докажет совместную оплату долга после регистрации брака.

Чтобы не возникло разногласий, сразу после свадьбы супруги могут составить . И закрепить в нем положение, согласно которому квартира считается их совместной собственностью.

Также у новобрачных есть возможность изменить долевую собственность на совместную после росписи. А созаемщика перевести в статус супруга. Но все это делается по согласованию с кредитным учреждением ().

Рекомендуемая статья: Что делать с ипотекой если застройщик обанкротился

Понятие сожительства без регистрации

Раньше данный термин означал узаконенные отношения между мужчиной и женщиной без венчания в церкви. Сейчас в современном мире люди дали новое определение этому понятию.

Гражданский брак считается сожительством мужчины и женщины без официальной регистрации брака, таким образом, молодая семья имеет возможность подумать и принять решение по поводу будущего замужества.

На сегодняшний день людей, которые не узаконивают свои отношения, становится все больше. А каждой молодой семье необходимо иметь все условия для развития, в том числе и жилье. Поэтому учитывая такой спрос банки, решили создать программы для таких людей, которые позволили бы им приобрести желанную квартиру.

Ипотека в гражданском браке и собственность: как себя обезопасить

При оформлении ипотеки деньги берут из разных источников. Это могут быть личные сбережения, помощь от родителей, материнский капитал, займы друзей. И оплачивать долг гражданские супруги не всегда могут в равных долях. Кто–то платит больше, кто–то меньше.

Если мужчина и женщина не собираются вступать в брак, лучше заранее договориться о схеме оплаты. И обозначить те суммы, которые каждая из сторон потратила (или собирается тратить в будущем) на покупку жилья. Причем закрепить соглашение нотариально, обозначив все суммы на бумаге.

При этом юристы рекомендуют придерживаться следующих рекомендаций:

- Оформляйте квартиру в долевую собственность. Храните все платежки, чеки, расписки. Отслеживайте исполнение обязательств второй стороной.

- Если один из супругов (или его родители) дают средства на первоначальный взнос, зафиксируйте этот факт документально — составьте договор дарения денежных средств.

- Подумайте о том, кто и как будет получать после покупки недвижимости налоговый вычет.

- Почитайте форум по ипотеке в гражданском браке, узнаете много интересных нюансов.

Рекомендуем прочитать: Налоговый вычет по процентам по ипотеке

Как получить налоговый вычет созаемщику по ипотеке

Важно! Хотя в России принято экономить, не стоит проявлять бережливость в вопросах жилой недвижимости. Особенно если ситуация зыбкая в правовом отношении (пара не является супругами, при этом ведет совместное хозяйство в ипотечной квартире). Лучше обратиться за советом к квалифицированному юристу.

Как предотвратить риски

Чтобы не остаться у разбитого корыта в случае расставания и разделить все справедливо, следует обратить внимание на способы предотвращения рисков:

- Оформить договор займа перед заключением кредитного соглашения. В нем необходимо указать, кто и в каком размере вносит первоначальный взнос.

- Если заемщик только один, но фактически и вторая половина вкладывает деньги, рекомендуется сохранять чеки по всем операциям о переводах от одного лица другому.

- Оформлять квартиру в общую собственность с указанием долей для каждой из сторон.

Самый оптимальный вариант – это регистрация брака в ЗАГСе, ведь в этом случае участники сделки не только получают юридическую защиту, но и могут использовать госпрограммы, рассчитанные на молодые семьи.

Плюсы и минусы ипотеки в гражданском браке – о чем пишут в отзывах

Откликов на подобную проблему в интернете довольно много. Они говорят о том, что тема актуальна, а проверенных рецептов, к сожалению, не существует. Авторы отзывов настойчиво рекомендуют урегулировать вопросы раздела собственности заранее, проконсультироваться со специалистами, изучить нормы законодательства.

Часто на форумах поднимается вопрос, может ли гражданский муж или жена претендовать на недвижимость, если расходы по ипотеке несла вторая сторона. Такие прецеденты в судебной практике случались. Если истцу удается доказать в суде, что пара долго жила вместе и вела совместное хозяйство, то теоретически гражданский супруг/супруга может претендовать на половину квартиры. Окончательное решение зависит от доказательной базы, опыта судьи и привлеченных юристов.

Также часто обсуждается ситуация, когда гражданский муж берет ипотеку, а потом перестает за нее платить. Разумеется, квартиру отбирают за долги (), и вторая сторона не может повлиять на процесс, даже если участвовала в оплате кредита. Если же жилье оформлено на двоих, то второй участник сделки сможет перерегистрировать договор на себя, оплатить оставшуюся часть и стать собственником недвижимого имущества.

Что будет с кредитом и имуществом, если пара решит разойтись?

Одним из не приятных моментов гражданских отношений является риск расставания. К сожалению, современная статистика совсем не утешительная и это может произойти с каждой парой. В период совместной жизни, пара решившая взять жилье в ипотеку должна обезопасить себя от выяснений и разбирательств. Поможет снизить риски утраты жилья:

- Заключение между гражданскими супругами договора, в котором четко прописано, кто какую сумму ипотечного займа выплачивает. Таким образом, даже если квартира будет оформлена на одного, то есть шанс в суде отсудить часть жилья пропорционально соответствующую сумме взносов (о том, как защитить себя от лишних хлопот с помощью договора при покупке квартиры в ипотеку, читайте тут).

- При ежемесячном погашении кредита следует указывать собственные данные, ФИО, которые будут отображаться в квитанциях.

В случае если недвижимость оформлена на одного супруга, и он же является плательщиком кредитного займа, то он же и будет владельцем квартиры после расставания. В других случаях имея доказательства уплаты кредита можно доказывать права в суде

Справка! Сожители или гражданские супруги не являются наследниками, исключением становится только их упоминание в завещании.

Подведем итоги: дают ли ипотеку в гражданском браке и на каких условиях

Взять ипотеку, находясь в незарегистрированных отношениях, сегодня реально. Но оба лица должны позаботиться о защите своих интересов. Самым безопасным вариантом сделки считается ипотека в гражданском браке на 2–х созаемщиков с выделением доли для каждого из них. Если же такой вариант не подходит, придется собирать письменные доказательства своего реального участия в выплате займа. И готовиться к судебным тяжбам в случае невозможности полюбовно договориться.

Возьмите на заметку! По сути, брак между двумя людьми и регистрируется для того, чтобы цивилизованно решать имущественные споры. Поэтому если молодые люди собираются узаконивать свои отношения, лучше сделать это до похода в кредитное учреждение.

Оцените автора

(

4 оценок, среднее: 5,00 из 5)

Поделитесь в социальных сетях

Автор:

Специалист по ипотеке Мария Юрьевна Сохань

Дата публикации9 августа, 20199 августа, 2019

Как делится ипотечная квартира после расставания

Если пара решила расстаться, здесь возможно несколько вариантов развития событий:

- Квартира достается заемщику полностью. Даже если второй человек тоже вкладывал финансы в погашение кредита, при неучастии в сделке ему придется доказывать свое право на жилье через суд.

- Стороны мирно договариваются о разделе имущества.

Если привлекался созаемщик из пары, квартира будет разделена в равных частях или в долях, указанных в договоре.

Если брак будет заключен

Когда оформляется ипотека и впоследствии регистрируется брак, купленное имущество не может считаться совместно нажитой собственностью, т.к. оно было приобретено до похода в ЗАГС. При желании стороны могут заключить брачный договор и обозначить в нем все нюансы раздела недвижимости в случае развода.