При покупке жилья в ипотеку гражданин может получить сразу два имущественных вычета по НДФЛ: по фактическим расходам на покупку недвижимости и по уплаченным ипотечным процентам (пп. 3, 4 ст. 220 НК РФ). Если у гражданина есть доход, с которого уплачивается подоходный налог по ставке 13%, он может вернуть 13% от суммы до 2 млн. рублей, потраченных на приобретение жилья, и 13% от суммы до 3 млн. рублей, уплаченных в качестве процентов по ипотеке. Для этого можно обратиться за вычетом к своему работодателю, предварительно получив в ИФНС уведомление о праве на вычет, либо подать в ИФНС налоговую декларацию формы 3-НДФЛ. О том, как заполняется декларация 3-НДФЛ по процентам по ипотеке, расскажем в этой статье.

Вычет по ипотечным процентам

Имущественный вычет по ипотечным процентам можно использовать лишь один раз и в отношении только одного объекта недвижимости. Заявить в налоговую о праве на вычеты можно не ранее, чем будет оформлено право собственности налогоплательщика на приобретенное жилье. Декларацию можно подавать по окончании года, в котором возникло это право.

Например, гражданин купил квартиру в 2021 г., право собственности на нее зарегистрировано в марте 2021 г. – значит, подать 3-НДФЛ, чтобы получить основной или ипотечный вычет, он может не ранее 2022 года.

Оформить декларацию для получения права на вычет, в т.ч. по ипотечным процентам, можно спустя любой период времени после приобретения жилья, но вернуть налог получится не более чем за 3 последних года (право переноса остатка вычета на периоды, предшествующие году покупки, есть только у пенсионеров – п. 10 ст. 220 НК РФ). Вычет предоставляется за год, в котором возникло право собственности, и за последующие (более поздние) годы.

Например, если квартира куплена в 2015 г., а вычет заявлен только в 2021, налог можно вернуть за 2021, 2021 и 2021 г. – за более ранние периоды вернуть налог уже не получится. А получить в 2021 году вычет по жилью, приобретенному, например в 2021 г., можно только за 2021 и за 2021 годы.

Неизрасходованный в текущем году остаток имущественного вычета, включая вычет по процентам, переходит на следующий год – это повторяется ежегодно, пока вся сумма вычета не будет использована. Соответственно, и декларация на вычет подается ежегодно, пока весь он не будет исчерпан.

Максимальный размер основного вычета – 260 тыс. руб. (2 млн. х 13%), а по ипотечным процентам – 390 тыс. руб. (3 млн. х 13%).

Заявить вычет по ипотечным процентам можно одновременно с основным вычетом, или когда основной вычет будет уже полностью исчерпан.

Декларация 3-НДФЛ подается до 30 апреля года, следующего за отчетным, но этот срок действует только для тех, кто обязан декларировать свои доходы. Когда цель декларации – только заявление вычета, подавать ее можно на протяжении всего года.

Максимальный срок камеральной проверки декларации, полученной налоговиками – 3 месяца. Если право на вычет одобрено, еще месяц отводится на перечисление денег налогоплательщику (п. 2 ст. 78 НК РФ).

Процедура возврата: пошаговая инструкция

- Шаг 1. Необходимо взять на работе оригинал справки 2-НДФЛ, в банке — оригинал справки об уплаченных процентах.

- Шаг 2. Заполняем декларацию 3-НДФЛ, вписывая туда информацию из документов, указанных в шаге 1.

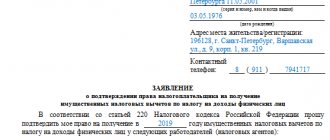

- Шаг 3. Пишем заявление на возврат налогового вычета.

- Шаг 4. Собираем все ранее упомянутые документы и относим их в налоговую или МФЦ.

- Шаг 5. Ожидаем окончания камеральной проверки в течение 3 месяцев.

- Шаг 6. Через месяц после положительного решения налоговой получаем деньги на свой счет.

Документы для вычета

Перед тем, как заполнить 3-НДФЛ (проценты по ипотеке), налогоплательщику необходимо подготовить следующие документы (письмо ФНС № ЕД-4-3/19630 от 22.11.2012):

- Справка о доходах и налоге от каждого работодателя за соответствующий налоговый период (до 2021 года справка именовалась «2-НДФЛ»);

- Копия ипотечного договора со всеми приложениями и допсоглашениями;

- Копия договора купли-продажи (или долевого участия с актом приема-передачи) и документы, подтверждающие оплату покупки;

- Копия свидетельства о праве собственности;

- Справка из банка-кредитора, иные документы, подтверждающие фактическую уплату процентов по ипотеке.

Если декларация подается электронно (например, через «Личный кабинет» на сайте ФНС), к ней прилагаются файлы отсканированных документов.

В чем разница между долевой и совместной собственностью?

Если недвижимость приобретена в браке, оба супруга могут претендовать на право получения вычета с ипотеки и выплаченных процентов. При этом имеет значение вид собственности, оформленной на супругов – совместная или долевая.

Совместная собственность подразумевает совместное владение имуществом без выделения долей каждого из них.

Долевая собственность подразумевает выделение точной доли каждого из супругов. Она может быть любой – 1/2, 1/3, 1/4 и т. д.

При оформлении недвижимости в общую совместную собственность, на супругов выдается одно свидетельство о праве собственности, при этом не важно, кто является собственником – оба супруга или один из них.

При оформлении квартиры (дома) в общую долевую собственность, выдается два свидетельства о регистрации права собственности, в которых указан размер доли каждого из супругов.

Заполнение 3-НДФЛ: проценты по ипотеке

В 2021 году действует форма 3-НДФЛ, утвержденная приказом ФНС № ЕД-7-11/615 от 28.08.2020. Этим же приказом утвержден Порядок заполнения. Форма применяется для заявления вычетов за период, начиная с 2021 г. В приложениях к Порядку приводятся все необходимые для заполнения декларации коды.

Если декларация подается только для получения имущественных вычетов при покупке жилья (включая ипотечные проценты), налогоплательщик заполняет:

- Титульный лист;

- Раздел 1 (сумма НДФЛ к возврату);

- Приложение к Разделу 1 (заявление на возврат налога);

- Раздел 2 (расчет базы по налогу) с соответствующими приложениями об облагаемых и необлагаемых суммах доходов (приложения 1-4);

- Приложение 7 (расчет вычетов при приобретении жилья).

3-НДФЛ (проценты по ипотеке): пример заполнения

Рассмотрим на примере, как заполняется декларация на получение вычета по процентам.

Гражданин Иванов И.И. заключил договор ипотеки с банком на сумму 8 млн. руб. и в 2021 г. купил квартиру (стоимость — 9 млн. руб.). В том же году им было уплачено ипотечных процентов на сумму 61 500 руб. Ранее имущественные вычеты Иванов не использовал.

Согласно справке о доходах, в 2021 году облагаемые доходы Иванова составили 2 043 000 руб., с которых работодатель (российская организация) удержал и перечислил в бюджет 13% НДФЛ на сумму 265 590 руб. Необлагаемых доходов не было.

В 2021 году Иванов подаст декларацию, в которой отразит сведения для получения вычета в следующем порядке:

Титульный лист:

- ИНН физлица — в верхней части страницы (как и на каждой странице декларации);

- Номер корректировки (первичный отчет – «0»), налоговый период (код «34»); отчетный год (2020), код ИФНС, в которую сдается 3-НДФЛ;

- Ф.И.О. (указывается на каждой странице), дата рождения, паспортные данные, код статуса (резидент), телефон;

- Число страниц декларации и листов прилагаемых документов;

- Дата и подпись налогоплательщика.

Приложение 1 к разделу 2 «Доходы от источников в РФ» (сведения заполняются в соответствии со справкой работодателя о доходах):

- Ставка налога – 13%; код вида дохода – «07», означающий доход по трудовому договору, с которого работодателем удержан НДФЛ (приложение № 3 к Порядку);

- ИНН, КПП, ОКТМО, наименование работодателя (источника дохода);

- Стр. 070 и 080 — сумма дохода и удержанного работодателем налога в 2021 г. (2 043 000 руб. и 265 590 руб. соответственно).

Если работодателей несколько, заполняется соответствующее количество блоков приложения.

Приложение 7 «Расчет имущественного налогового вычета»:

- В строках 010-070 согласно правоустанавливающим документам указываются сведения о приобретенном объекте, доля в праве на квартиру, если собственность долевая, дата регистрации права собственности;

- По стр. 080 — сумма расходов на приобретение в пределах допустимого максимального основного вычета (2 млн. руб.);

- По стр. 090 – сумма уплаченных в 2021 г. ипотечных процентов (61 500 руб.);

- По стр. 140 – облагаемая сумма дохода за 2021 г. (2 043 000 руб.);

- По стр. 150 – подтвержденные документами расходы на покупку, принимаемые к вычету за отчетный период (2 млн. руб.);

- По стр. 160 — ипотечные проценты, принимаемые к вычету в отчетном периоде (43 000 руб.);

Важно: сумма по стр. 150 не должна превышать значения по стр. 140, а сумма по стр. 160 не должна превышать разность между значениями стр. 140 и 150.

- Стр.180 – поскольку основной вычет (2 млн. руб.) будет полностью использован в 2021 году, на следующий год переносится неиспользованный остаток вычета по ипотечным процентам, т.е. 18 500 руб. (2 043 000 – 2 000 000 – 43 000).

Раздел 2 – расчет налоговой базы и налога по ставке 13%:

- Вид дохода – «3» (иное);

- Стр. 010, 030 – общая сумма полученного дохода в 2021 году (2 043 000 руб.) из строки 070 приложения 1;

- Стр. 040 – общая сумма вычетов, равная сумме строк 150 и 160 приложения 7 (2 043 000 руб.);

- Стр. 080 – общая сумма налога удержанного (265 590 руб.), согласно стр. 080 приложения 1;

- Стр. 160 – сумма налога к возврату (265 590 руб.).

Раздел 1 – налог к уплате или возврату из бюджета:

- Стр. 010 – код «2» (возврат из бюджета);

- По строкам 020 и 030 указывается актуальный КБК налога и код территории ОКТМО;

- Стр. 050 – сумма НДФЛ к возврату (265 590 руб.).

На последнем этапе заполняется Заявление о зачете/возврате суммы налога (приложение к Разделу 1), на основании которого после одобрения вычета налогоплательщику будет возвращен налог:

- В строке 095 указывается порядковый номер заявления в отчетном году;

- По стр. 100 – сумма к возврату (265 590 руб.);

- По стр. 110 – КБК налога, а по стр. 120 – ОКТМО из стр. 030 Раздела 1;

- Стр. 130 – код налогового периода «ГД.00.2020»;

- По строкам 140-180 указываются реквизиты банковского счета налогоплательщика, на который ИФНС перечислит сумму возвращаемого налога.

Итоги

При покупке (или приобретении через долевое участие) квартиры физлицу можно воспользоваться двумя имущественными вычетами по НДФЛ:

- в сумме затрат на покупку или строительство (в пределах 2 000 000 руб., но с возможностью использования по нескольким объектам);

- в сумме процентов по ипотеке (в пределах 3 000 000 руб. и применительно только к одному из объектов).

Право на вычет проверяет и подтверждает ИФНС. А сам налог можно возместить либо по месту работы (путем уменьшения текущих начислений), либо получив излишне уплаченные за год суммы из ИФНС (после подачи туда декларации по завершении года приобретения права на вычет). Возмещение полной суммы налога может растянуться на несколько лет. Никакого заявления на возмещение писать не нужно. Но в случае получения налога от ИФНС потребуется подать заявление на его возврат. Для такого заявления существует бланк определенной формы.

Источники:

- Приказ ФНС России от 14.02.2017 N ММВ-7-8/[email protected]

- Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Порядок заполнения декларации

Для определения порядка заполнения декларация, прежде всего, важно понять, как осуществить расчёт тех сумм, что должны быть перечислены, так как собственник осуществляет это самостоятельно. Закон определяет предел вычета в два миллиона рублей. То есть если квартира стоила четыре миллиона, то вычет будет получен только с двух миллионов, а с оставшихся двух придётся заплатить подоходный налог. Если же сумма меньше двух миллионов, то к ней можно прибавить расходы на ремонтные и дополнительные строительные работы, если таковые проводились.

Если имущественный вычет возможен в связи с приобретением квартиры по ипотечному договору, то допускает два варианта определения суммы:

- от стоимости квартиры, которая составляет сумму до двух миллионов рублей;

- от суммы процентов, которые были перечислены за пятнадцать лет, если она составляет два миллиона рублей.

То есть порядок также будет общим, декларация будет заполняться по той же схеме, что и при покупке квартиры без кредита, но возможность получения выплат расширяется за счёт нескольких вариантов определения исходных суммы.

Налоговая декларация, которая подаётся на получение причитающихся вычетов за покупку квартиры, должна быть заполнена лишь в трёх частях, иные поля заполняться не должны, иначе документы придётся переделывать и подавать заново.

К тем составляющим частям, что входят в структуру налоговой декларации и заполняются на имущественный вычет, относят следующее:

- Титульный лист. Он должен содержать сведения о заявителе.

- Первый раздел. Он включает в себе несколько листов, но заполняться будут лишь некоторые. Лист А, где указывается та прибыль, что получает заявитель. Лист Ж1, где фиксируется информация о самом вычете. Лист И, куда включены сведения о квартире и её цене.

- Шестой раздел. В нём должны содержаться итоговые суммы, то есть вычеты, определённые заявителем самостоятельно с учётом стоимости квартиры и процентной ставки.

Несмотря на наличие в декларации рассматриваемой формы девятнадцать листов, остальные разделы заполняться не будут, так как не имеют отношения к имущественному вычету.

Таким образом, налоговая декларация, которая подаётся при покупке квартиры, обязательна, так как необходимо уплатить налог на доход, но также она даёт возможность лицу вернуть часть тех денег, которые были уплачены. При этом закон не устанавливает никаких ограничений по срокам подачи, за исключением длительности владения купленным имуществом.

Как происходит распределение при долевой собственности?

Долевые собственники-созаемщики имеют право распределять вычет по процентам в любой пропорции, независимо от размера долей. Ежегодно пропорции можно изменять на свое усмотрение.

Супруги Петровы купили квартиру в долевую собственность в 2014 году за 2 млн. рублей с размером долей 50/50%. За первый год ипотеки собственники заплатили 300 тыс процентов и распределили вычет пополам, получив вычет в сумме 19500 руб на каждого (150 тыс *13%).

В 2021 году мужа уволили, поэтому при подаче декларации на вычет по процентам за 2015 год супруги Петровы решили распределить доли поровну, как в 2014 году, а за 2016-й в соответствии 100/0% (100% вычета по процентам получит жена, а муж – ничего, поскольку доходы за этот год отсутствовали).

Таким образом, за 2021 год они заявили о вычете по процентам на ипотеку в размере 39000 руб., которые получит супруга (300 тыс.*13%).

В тех случаях, когда супруги приобретают квартиру в долевую собственность и каждый из них вкладывает определенную сумму в покупку, они имеют право заявить о распределении долей в соответствии с понесенными расходами. При этом все расходы должны быть документально подтверждены. Однако, ипотечные проценты, согласно Семейному кодексу РФ, считаются совместной тратой обоих супругов, поэтому распределение вычета они могут осуществить в любой пропорции и менять каждый год.

Сроки

Срок рассмотрения и получения выплат зависит от органа подачи документов. Если бумаги оказались у работодателя, то время рассмотрения составляет 30 календарных дней. При положительном решении выплаты производятся сразу после предъявления сотрудником уведомления в течение года в виде прекращения удержания 13 % с заработной платы.

Если подавать документы в налоговую инспекцию, то срок рассмотрения бумаг составляет от месяца до трех, плюс еще месяц на перевод денежных средств. Выплачиваться деньги будут на протяжении года.

Куда и как подавать

Подавать 3-НДФЛ можно через ИФНС или работодателя. В инспекцию декларация и пакет собранных документов направляют лично. Главное преимущество — базовая проверка инспектором и в случае обнаружения ошибок или нехватки документов возможность исправления на месте.

У второго способа другое достоинство — выплаты заявителю осуществляется быстрее, чем в предыдущем случае. Направляют декларацию онлайн либо офлайн.

Заполнить декларацию можно следующими вариантами:

- вручную (письменно, ссылаясь на образец заполнения в ФНС);

- электронно (при помощи специальной программы или через личный кабинет налогоплательщика).

Онлайн

Оформить и отправить форму 3-НДФЛ по ипотеке можно дистанционно, следуя следующему алгоритму действий:

- Получить пароль от кабинета налогоплательщика. Код выдается лично гражданину в налоговой инспекции (логином выступает ИНН).

- Сгенерировать и отправить электронную подпись, для этого необходимо ввести паспортные данные гражданина и e-mail (ожидание варьируется от часа до суток).

- Вносятся сведения в декларацию, все происходит пошагово, некоторые строки заполняются автоматически (если они уже вносились ранее, то также заполняются автоматически).

- После заполнения нужно отсканировать и приложить все документы (объемные бумаги стоит сканировать в более низком разрешении).

- Внести реквизиты расчетного счета и создать заявку на получение имущественного налога.

- Отправить в налоговую службу по месту проживания.

Этот способ позволяет гражданину отслеживать ход рассмотрения декларации и заявления. В случае обнаружения ошибок их можно исправить сразу и предоставить всю дополнительную информацию при запросе инспектора.

Офлайн

Для личной передачи 3-НДФЛ потребуется:

- Заполнить форму одним из двух способов (вручную или через программу «Декларация»). При оформлении необходимо обращать внимание на пример заполнения.

- Снять копии со всех прилагаемых документов (оригиналы должны быть при заявителе в момент подачи, чтобы сотрудник мог заверить их).

- Направить подготовленные бумаги в ИФНС по месту жительства.

Не во всех налоговых службах сотрудники указывают на ошибки, так как это не входит в их обязанности.