Прочтение этой статьи займет у вас примерно 9 минут.

Ранее мы уже писали про обязанности детей выплачивать родительские долги без рассмотрения конкретных ситуаций. В данной статье детально сконцентрируемся на случаях, когда кредиты переходят в наследство несовершеннолетним детям. Вы узнаете:

- Может ли несовершеннолетний ребенок унаследовать долги родителей?

- Как происходит погашение задолженности несовершеннолетним наследником?

- Как ребенку отказаться от наследования долгов родителей?

- Как обезопасить ребенка от наследования долгов родителей?

- Как обезопасить ребенка Заключение.

Приятного чтения!

Уход близких родственников из жизни грозит несовершеннолетним наследникам ощутимыми юридическим последствиям. В случае смерти родителей возникает необходимость переоформления имущественных прав. Этой процедурой обязаны заниматься официальные представители, действующие в интересах детей.

Как правило, опекуны дают согласие на переоформление, а затем следят за сохранностью имущества до того момента, когда наследнику исполнится 18 лет. Решение вопроса правопреемственности усложняется, если вместе с ценными вещами в наследство передаются обязательства погибшего члена семьи.

Может ли несовершеннолетний ребенок унаследовать кредиты родителей?

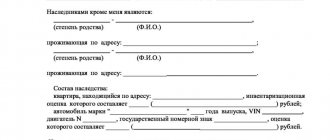

В наследственную массу наряду с имуществом входят долги, которые неразрывно не связаны с личностью умершего. Возникшие при жизни обязательства могут быть по действующими кредитами любого типа. Заявить права на наследственную массу можно в течение полугода с даты смерти наследодателя. Для этого необходимо обратиться к нотариусу, подав заполненное по утвержденной форме заявление.

Получить в наследство нельзя обязательства по:

- Выплате алиментов.

- Возмещению вреда жизни и здоровью.

Дети имеют первостепенное право на получение наследства, если иное условие не прописано в завещании. Когда претендентов первой очереди несколько, происходит раздел наследства в равных частях.

Действующее российское законодательство по вопросам наследования не выделяет несовершеннолетних в отдельную категорию. Вступление в права и исполнение обязательств осуществляется независимо от возраста.

Особенности процедуры оформления наследства несовершеннолетними:

- Дети до 14 лет и подростки с 14 до 18 лет в силу своей ограниченной дееспособности самостоятельно не предпринимают юридически значимые решения.

- От имени малолетних наследников выступают их законные представители. Несовершеннолетние действуют с согласия оставшегося в живых родителя или опекуна.

- Погашением принятых вместе с имуществом долгов занимаются представители прямого наследника. Размер выплат при этом не должен превышать стоимость полученных активов.

- Представитель должен обосновать причину отказа от вступления в наследство. Решение имеет юридическую силу после получения предварительного разрешения органа опеки и попечительства.

Таким образом, наряду с имущественными правами дети могут получить в наследство долги умерших родителей. Тем не менее решающий голос принадлежит опекунам. Представитель может дать свое согласие на переоформление или отказаться от принятия наследства.

Кому переходят долги наследователя?

Наследник может получить наследство двумя способами: по завещанию и по закону. Однако для перехода долгов способ получения завещания не играет никакой роли – они переходят к наследователю в любом случае.

К переходящим долгам относятся:

- Задолженности банкам и кредитным организациям;

- Долги третьим лицам;

- Прочие виды долговых обязанностей (например, квартплата).

В каком случае долги наследователя переходят н наследнику? В том случае если он вступает в права наследства. Все имеющиеся на момент смерти задолженности автоматически переходят к нему.

Порядок перехода долгов к наследникам определяется 1175 статьей Гражданского Кодекса Российской Федерации. Однако, не все долговые обязанности переходят по наследству и не всегда наследники их выплачивают. Как и в каких случаях это происходит, разберемся далее.

Как происходит погашение задолженности несовершеннолетним наследником?

Вступление в наследство предполагает полное принятие имущественных прав и финансовых обязательств. Соотношение долгов и активов покойного отличается в каждом конкретном случае.

Дети, которые не достигли совершеннолетия, могут сохранить имущество погибших родителей. Однако у среднестатистического ребенка нет стабильных доходов, которые позволят погасить унаследованные долги. К тому же право самостоятельно распоряжаться имуществом появляется с 18 лет. До этого времени погашением доставшихся по наследству задолженностей обязаны заниматься законные представители.

Варианты погашения кредитов несовершеннолетним наследником:

- Когда умирает один из родителей, законным представителем ребенка будет мать или отец за исключением случаев лишения родительских прав. Ребенок получает наследство вместе с супругом или супругой умершего. Раздел прав и обязательств между наследниками первой очереди происходит в равной степени, если иная схема распределения не предусмотрено завещанием. В благополучных семьях имущество умершего используется наследниками совместно, а погашением долгов занимается кормилец. Условия возвращения кредитов пересмотреть путем реструктуризации на основании форс-мажорные обстоятельства. Как правило, обязательства берет на себя оставшийся в живых родитель, но не исключены ситуации, когда кормильцем является ребенок. В неблагополучных семьях существует риск возникновения споров по поводу раздела наследственной массы. Иногда дело доходит до суда. Суть конфликта зависит от конкретных обстоятельств. В любом случае до принятия судебного решения на основании изученных материалов распоряжаться унаследованным ребенком имуществом вправе действующий опекун.

- Если живых родителей не осталось или они лишены родительских прав, интересы ребенка представляет физическое лицо, назначенное судом в качестве опекуна. Представительство интересов несовершеннолетнего обычно занимается человек, выбранный из числа родственников или друзей семьи. Это могут быть бабушки и дедушки, братья и сестры, тети и дяди. Чем выше степень родства, тем проще взять ребенка под опеку. При отсутствии у сироты близких родственников, заботу о воспитании и защите прав берут на себя органы опеки и попечительства. Ребенка могут отдать на воспитание усыновителям или отправить в интернат семейного либо обычного типа. Независимо от того, кто именно привлечен в качестве представителя интересов сироты, согласовать процесс наследования имущества нужно с органами опеки. Надзор за соблюдением прав и интересов несовершеннолетних предполагает управление наследственной массой.

Опекун несет ответственность за имущество и долги, даже если ребенок на момент вступления в наследство почти достиг совершеннолетия.

Базовые условия погашения унаследованных кредитов:

- Долги наследодателя подлежат взысканию с правопреемника в объеме, не превышающем стоимость полученного имущества.

- Погашение задолженности может производиться за счет реализации унаследованных вещей или получения иных доходов от имущества и прав наследодателя.

- Когда наследников несколько, долги распределяются пропорционально долям выгодоприобретателей.

- Кредиты переходят в наследство с начисленными процентами, просроченными платежами, штрафами и открытыми исполнительными производствами.

- Условия кредитования остаются неизменными, но при необходимости опекун может подать от имени подопечного заявку на реструктуризацию задолженности или отсрочку платежей.

Наследование имущества часто сопровождается принятием обязательств по оплате кредитов, независимо от того, было ли известно наследнику об их существовании. Где бы ни находилось и в чем бы ни заключалось наследство, нельзя отказаться от долгов, приняв только материальные или нематериальные активы.

Во избежание непредвиденных расходов до подачи заявки на переоформления имущества нужно обратиться к нотариусу за консультацией. Специалист изучит сведения о наследственной массе, а затем на основании полученных данных составит список активов и долгов усопшего.

Распределение между правопреемниками

В этой части процедура распределения должна соответствовать императивным (обязательным) нормам. Здесь многое зависит от варианта деления имущественной массы. От того, как и на скольких человек будет разделена масса, будут зависеть правила предъявления требований кредиторами. Законодательно распределение ответственности может производиться по следующим схемам:

- переход объекта в собственность одному человеку – он отвечает по обязательствам в рамках 100% оценочной стоимости полученного объекта (массы);

- имущество было оформлено в общую собственность, без выделения долей – собственники совместно отвечают по долгам умершего в размере 100% стоимости всего наследства;

- наследственная масса была разделена на несколько частей – каждый получатель отвечает по обязательствам в рамках цены, полученного ранее имущества.

Последний вариант реализовывается следующим образом: между тремя наследниками была поделена имущественная масса. Первому досталась машина стоимостью 200 тыс. рублей, второй получил дачу стоимостью 800 тыс. рублей, а третий стал владельцем квартиры стоимостью 2 млн. рублей.

После завершения всех процедур каждому из наследников кредитор выдвигает требование о погашении обязательств.

При общей сумме долга в 1 млн. рублей каждый из получателей должен будет внести сумму, которая в процентном соотношении от всей массы соответствует полученному имуществу.

Следовательно, получатель квартиры выплачивает примерно 67% от общей суммы долга (670 тыс. рублей), получатель дачи – примерно 27% (270 тыс. рублей), владелец машины – 6% (60 тыс. рублей). Расчеты производятся путем вычисления процентных показателей от общей стоимости всей имущественной массы.

Как ребенку официально отказаться от наследования кредитов родителей?

Ребенок через опекуна вправе отказаться от наследства, чтобы избежать требований по долгам родителей. Закон не запрещает такой вариант развития событий, если права несовершеннолетнего соблюдаются в полном объеме. Законному представителю всегда следует исходить из интересов ребенка.

Наследство не должно представлять особой ценности. В противном случае выгоднее погасить кредит, сохранив имущество ребенка. Рекомендуется оценить риски, поскольку отказ нельзя отозвать или изменить. Исключением являются ситуации, когда решение принято под давлением или по принуждению.

Отказ целесообразен в следующих случаях:

- Обязательства покойного значительно превышают стоимость оставшихся активов.

- С оформлением имущества возникают непреодолимые трудности.

- Между родственниками заключена договоренность на раздел наследственной массы.

Заявление на отказ в пользу третьих лиц подается нотариусу. Желательно обратиться к специалисту на протяжении 6 месяцев с даты смерти наследодателя. Этот срок действует даже в случае принятия наследства. Представителю нужно ссылаться на статью 1157 ГК РФ.

Указывать персональные данные граждан, в чью пользу происходит отказ, не нужно. Однако принять наследство могут только родственники покойного. Отказ в пользу посторонних лиц запрещен в целях снижения риска мошенничества.

Вместе с заявлением нужно подать:

- Паспорт законного представителя с пометкой о наличии ребенка.

- Свидетельство о рождении или паспорт ребенка в возрасте от 14 лет.

- Свидетельство о смерти наследодателя.

- Завещание или справку, доказывающую родство.

- Справку о последнем месте фактического проживания умершего.

- Согласие органов опеки.

- Документы, подтверждающие обременительные для ребенка условия.

Если все родственники пишут отказ, имущество умершего становится выморочным. Долги вместе с активами переходят во владение государства. Возмещение убытков кредитора производится за счет денег, полученных от реализации имущества. Если выручки недостаточно, долги списываются.

Для отказа от наследства необходимо получить согласие органов опеки. При этом нельзя использовать имущество усопшего. Отказ теряет юридическую силу, если доказано фактическое вступление в наследство. Например, проживающий в квартире умершего родителя ребенок по закону является правопреемником.

Когда недвижимость приобретена в ипотеку, вместе с имущественными правами в наследство предаются долговые обязательства. Само собой, платить по таким кредитам должны опекуны, которые занимают квартиру вместе с детьми.

Если в будущем обнаружится ранее не зафиксированное нотариусом имущество наследодателя, ребенок не сможет на него претендовать по причине отказа от переоформления.

Удастся ли уйти от ответственности?

На самом деле вариантов уклонения от долга наследодателя в принципе не много. Все может упереться в просрочку исковой давности. То есть наследники своевременно оплачивают текущие счета, а вот то, что просрочил наследодатель не оплачивают. Если управляющая компания умудрится в течение 3 лет не обращаться за взысканием, то долг окажется списан.

Но на практике это сделать сложно, ведь у УК есть определенные методы воздействия на должников. В частности – отключение электроснабжения и некоторых других коммуникаций. Однако если квартирой не пользуются (т.е. отключение электричества не критично), при этом успешно скрываются от УК, а та, в свою очередь, не обращается в суд, то по истечении 3 лет предъявить что-то будет сложно. И максимум, что придется сделать наследникам – оплатить свои собственные долги. Суммы окажутся ниже за счет исключения оплаты электроэнергии. Но как показывают расчеты, «овчинка выделки не стоит». И потому лучше каким-то образом погасить задолженность по ЖКХ.

Как обезопасить ребенка от наследования долгов по кредитам родителей?

Грамотное оформление кредита позволит уберечь близких от финансовых проблем в случае смерти заемщика. Существуют несколько способов, позволяющих избежать долгового обременения в связи с наследованием долгов.

Банк предлагают:

- Страхование жизни и здоровья. В случае смерти или длительной нетрудоспособности должника оплату производит страховая компания.

- Поручительство по кредитному договору. Непогашенная задолженность заемщика взыскивается с гаранта сделки. Поручитель в дальнейшем может требовать наследников возместить убытки.

- Предоставление залога. Использованное для обеспечения имущество подлежит передаче кредитору в случае невозвращения займа.

- Привлечение созаемщика. В случае смерти одного из получателей кредита, долг погашают оставшиеся заемщики.

Современные финансовые продукты дают возможность позаботиться об интересах наследников на этапе заключения кредитного договора. Небольшая переплата за страховку или наличие обеспечения поможет не только получить выгодные условия кредитования, но и оградить близких в случае форс-мажорных ситуаций.

Заключение

Передача наследства несовершеннолетним является сложной процедурой, особенно при условии отказа от имущественных прав в связи с наличием долговых обязательств. Чтобы грамотно представлять интересы ребенка, опекуну придется изучить нормы действующего законодательства. В противном случае возникшая после получения наследства финансовая нагрузка может спровоцировать материальные трудности. При неудачном стечении обстоятельства опекун рискует потерять право представлять интересы подопечного.

Варианты решений проблемы и некоторые нюансы

Здесь кредиторам и наследникам дается полная свобода для действий и решений. Во-первых, они всегда могут самостоятельно договориться о механизме исполнения обязательств. Это может быть как разовый платеж, так и рассрочка, оформляемая в виде отдельного договора.

Во-вторых, заключение нового кредитного договора, либо продолжение действия прежнего договора – не допускается. Не допускается также и увеличение тела долга – после смерти наследодателя это значение не увеличивается.

Предусматривается взыскание объектов – наследники всегда могут предоставить полученное имущество кредитору. Такой вариант более удобен, когда размер долга равен либо превышает долговые обязательства. Проще всего отдать в условный банк машину или дачу, избавив тем самым себя от хлопот по их реализации. После исполнения обязательств в положенной части, любые притязания кредитора будут не легитимными.

Можно ли узнать о наличии долговых обязательств

О наличии долговых обязательств можно узнать непосредственно у нотариуса открывшего наследство. Но необходимо понимать, что не все кредиторы могут знать о смерти должника и в соответствии с законодательством они могут потом обратиться в суд с иском к наследникам.

Необходимо просмотреть все документы, которые имелись у наследодателя, проанализировать их. Возможно, найдется кредитный договор, кредитная карта, расписка, квитанция по коммунальным платежам, все это поможет оценить сумму долгов наследодателя.

Кроме того, на сайте судебных приставов можно посмотреть наличие возбужденных исполнительных производств. Для этого достаточно ввести Ф. И. О. наследодателя, и будет доступна информация о дате и номере исполнительного производства, сумма задолженности по основному долгу, исполнительский сбор и контакты судебного пристава, который ведет дело.

На видео о задолженности по коммунальным услугам

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область

- Санкт-Петербург и область

- Регионы

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

С какого момента начинается отсчет?

Есть ли возможность, что отсчет может пойти заново?

В нашем конкретном случае, течение исковой давности начинается со дня, следующего за установленной датой уплаты по жилищно-коммунальным услугам. Однако, есть случаи, когда срок исковой давности прерывается и начинает течь заново.

Случаев, когда срок исковой давности прерывается всего два:

- подача иска о принудительном погашении долга;

- признание долга ответчиком.

Основаниями для признания долга могут послужить частичное его погашение, либо переговоры об отсрочке платежа. Также не стоит вносить плату за какой либо месяц из этого периода, причем неважно кем, самим должником или членом его семьи, или даже его соседями.

Также не стоит забывать, что подписание актов сверок с представителями ЖКХ может послужить основанием к признанию долга, ибо ставя свою подпись на акте человек даёт знать о своём уведомлении о неоплате и согласии с этим.

При наличии этих фактов течение срока исковой давности начинается заново. Необходимо отметить, что эти факты должны иметь место в течение рассматриваемого 3-х летнего периода.

Departamentsud.ru

У меня вопрос, кому из нас с сестрой платить долг за коммунальные услуги, и как мне быть в данной ситуации вообще? Отвечает Погодина Светлана Николаевна Юрист Вам нужно принять наследство. Теперь это можно сделать в судебном порядке. Исковая давность по долгам за коммунальные услуги составляет 3 года.

Будучи собственником вы будете иметь право распоряжаться (продавать, дарить и т.д.), владеть (сдавать в наем, перепланировать и т.д.), пользоваться (проживать). В случае, если вы будете сдавать в наем квартиру, вы быстро погасите долг за коммунальные услуги.

Вопросы по теме: «Мое право» — правовой портал, предоставляющий услугу бесплатной онлайн-консультации юристов.