В бланке страхового полиса есть 5 пустых строк для того, чтобы страхователь мог внести туда лиц, допущенных к вождению транспортного средства (ТС). Однако их количество не установлено на законодательном уровне. Следовательно, владелец авто может допустить к управлению неограниченное количество водителей. На этот случай ему пригодится полис ОСАГО без ограничений.

Что это такое

ОСАГО без ограничений – это страховой полис, условия которого позволяют водителю передавать управление автомобилем неограниченному количеству лиц.

В обычный договор вносятся владелец и максимум 5 человек, которые также допускаются к вождению. Как правило, это узкий круг людей: родственники, личный водитель, некоторые сотрудники. Если собственник желает расширить этот список, то это можно сделать за дополнительную плату.

Однако есть и такие случаи, когда есть необходимость в оформлении ОСАГО без ограничений. Это значит, что любой человек, имеющий водительское удостоверение, может сесть за руль автомобиля. Такие условия очень удобны для крупных автомобильных предприятий и для компаний, оказывающих услуги такси. Для юр. лиц цена на страховку без ограничений, которая также называется «мультидрайв», зачастую оправдана и доступна.

Такой вид страхования доступен, как юридическому, так и физическому лицу. Документ заполняется по аналогии с обычным ОСАГО, но в таблице, где перечисляются лица, в отношении которых заключён договор, ставятся прочерки. В бланке электронного полиса ОСАГО эти графы остаются пустыми. Вверху над таблицей галочка ставится напротив неограниченного количества лиц, допущенных к управлению ТС.

Положительные и отрицательные стороны

Из минусов неограниченного полиса следует отметить:

- высокую стоимость – полис, не предусматривающий ограничение круга лиц, обойдется почти в два раза дороже (на 80%);

- использование скидки за отсутствие ДТП только для владельца ТС.

Плюсами открытого договора являются:

- Возможность передачи управления машиной любому человеку, имеющему удостоверение нужной категории.

- Отсутствие необходимости каждый раз обращаться к страховщику для внесения нового водителя в полис.

- Максимально удобный вариант для юридических лиц, имеющих большой автопарк.

В любом случае открытая страховка пользуется популярностью среди собственников ТС благодаря удобству и возможности использования автомобиля при любых обстоятельствах, а также более лояльному отношению продавцов. Оформить такой договор гораздо проще и быстрее.

Плюсы и минусы открытой автогражданки

Открытая автогражданка имеет свои недостатки. Несмотря на то, что такой документ в некотором смысле даёт свободу действий, не все его условия можно считать выгодными. Преимущества:

- Нет необходимости дополнять страховой договор заранее, добавляя в него очередного водителя;

- Есть возможность посадить за руль любое лицо, имеющее водительское удостоверение соответствующей категории;

- При оформлении не нужно предоставлять страховщику права всех допущенных к управлению лиц;

- Если одним ТС пользуется широкий круг людей, будь то родственники или сотрудники предприятия, есть возможность оформить мультидрайв в кратчайшие сроки;

- Открытую страховку выгодно оформлять в молодом возрасте и при небольшом стаже.

Смоделируем ситуацию: страхователь посещает мероприятие на другом конце города и употребляет спиртные напитки. Оставлять авто так далеко от дома ему по каким-либо соображениям неудобно. Если у автомобилиста имеется ОСАГО без ограничения числа водителей, он может позвонить любому родственнику, товарищу, знакомому, сотруднику и т.д. и попросить его сесть за руль. Пользуясь обычным полисом, собственнику придётся заблаговременно посетить страховую и вписать в документ ещё одного водителя, который может управлять его автомобилем, что сложно предусмотреть в сложившейся ситуации.

Теперь поговорим о недостатках открытой автогражданки. Возможно, кто-то сочтёт их несущественными на фоне перечисленных преимуществ. Итак, минусы страховки ОСАГО без ограничений:

- Не учитывается коэффициент бонус-малус (КБМ) водителя. В расчёт берётся только показатель безаварийности страхователя и автомобиля, а не всех допущенных к управлению лиц.

- При расчёте стоимости открытой страховки учитывается повышенный коэффициент КО. При условии оформления обычного полиса КО=1. Когда речь идёт о страховании без ограничений, данный показатель увеличивается до 1,8. Таким образом его стоимость возрастает на целых 80%.

Применение коэффициента КО регламентировано Указанием ЦБ РФ № 3384-У. В этом документе указаны значения данного показателя для обычного полиса и для открытой автогражданки. В последнем случае базовая стоимость страховки умножается на повышающий коэффициент 1,8.

Что касается КБМ, то он может повлиять на стоимость открытой автогражданки, только в случае продления автогражданки у того же страховщика. Иначе он приравнивается к 1. Сумма по страховому договору также может снизиться за счёт водительского стажа и возраста владельца.

Калькулятор ОСАГО онлайн

Как узнать размер своей скидки?

С 1-го января 2013г. функционирует Единая база ОСАГО, в которой хранятся данные по безаварийности каждого водителя.

Самостоятельно узнать свой КБМ

Вы можете например через сервис

на сайте РСА

. Заполняете необходимые графы: ФИО полностью, дату рождения, серию/номер прав и очень важную графу «Дата начала действия договора» тут надо ставить дату, когда полис уже закончился, т.к. только после окончания полиса база РСА выдает новый КБМ.

Текущая ситуация с Техосмотром!

С 30.07.2012 вступили в силу изменения в прохождении ТО. Диагностическую карту приравняли к талону технического осмотра.

Сейчас пункты ТО после прохождения техосмотра выдают диагностическую карту, а не талон ТО, на основании которой в дальнейшем можно выписывать полис ОСАГО. Без действующей диагностической карты купить ОСАГО невозможно!

Для всех наших клиентов, у которых отсутствует диагностическая карта, мы оказываем содействие в её оперативном оформлении . Для получения более полной информации по этому вопросу обращайтесь к нашим специалистам.

Какова стоимость ОСАГО без ограничений в 2021 году?

Узнать цену страховки без ограничений в конкретном случае, вам поможет онлайн калькулятор ОСАГО 2021

Многие потенциальные покупатели такого полиса начинают думать и сомневаться, выгодно ли его оформление? Ведь ГИБДД останавливает машину редко, а штраф за отсутствие страховки относительно невелик. Мы рекомендуем Вам раз и навсегда решить вопрос с полисом, ведь стоимость ОСАГО без ограничений примерно в полтора раза выше обычного. Разница действительно незначительная! При исчислении суммы, используется поправочный коэффициент 1,8. Однако разница с ценой обычного полиса не столь существенна.

Сколько стоит ОСАГО без ограничений

Как уже было сказано ранее, открытый полис стоит на порядок дороже, чем стандартный страховой договор с заранее оговоренным списком лиц, допущенных к управлению ТС. Что учитывается при расчёте стоимости автогражданки:

- базовая стоимость страховки (для каждой категории ТС существует свой тариф, установленный законом);

- мощностные характеристики автомобиля;

- коэффициент территории (разный для каждого региона);

- коэффициент бонус-малус собственника авто и всех вписанных лиц;

- количество лиц, допущенных к управлению ТС;

- возраст и водительский стаж страхователя;

- сезонность эксплуатации автомобиля;

- срок страхования;

- имели ли место нарушения ПДД и правил обязательного страхования, которые регламентируются законом.

Например, стоимость страховки с ограниченным кругом допущенных водителей возрастом более 22 лет и со стажем свыше 3-х лет, для легкового автомобиля составляет примерно 8500 руб. Тогда при прочих равных условиях открытая автогражданка, в которой не приводится список лиц, имеющих доступ к управлению ТС, будет стоить 15,300 руб., что на 80% выше.

Изменения при учете КБМ

Как было сказано ранее, при оформлении страхового полиса учитывается КБМ. Этот коэффициент меняется ежегодно и может, как уменьшить, так и повысить стоимость договора. Всё зависит от количества аварийных ситуаций, в которые попадал водитель по своей вине. Если в течение года их не было, цена на страховку снизится. Если же страхователь стал виновником не одного ДТП, то стоимость автогражданки может возрасти.

В ситуации со стандартным договором, при расчёте его стоимости учитывается бонус-малус всех лиц, вписанных в полис с ограничением. Что касается открытой страховки – здесь в договор вписан только собственник, поэтому при продлении срока страховки учитывается только его КБМ. Если новый документ заключается у другого страховщика, то данный коэффициент равен 1.

Особенности расчета КО

Коэффициент КО зависит от типа страхового договора. При условии внесения в автогражданку определённого круга лиц, допущенных к управлению авто, он не влияет на стоимость страховки. Если говорить о мультидрайве, то в этом случае КО существенно влияет на то, насколько дороже он обойдётся. Его значения приведены в таблице.

| Вид страхового полиса | Коэффициент КО |

| Стандартный | 1 |

| Открытый | 1,8 |

Таким образом, данный показатель увеличивает стоимость открытой страховки на 80%.

Как безлимитный ОСАГО влияет на другие коэффициенты?

В расчетах уже указывались влияния полиса без ограничения по водителям на другие составляющие расчета. Однако стоит подчеркнуть этот момент отдельно:

| Коэффициент | Зависимость от ОСАГО без ограничений |

| ТБ | Напрямую не влияет, но у страховой есть право устанавливать величину ТБ в зависимости от различных условий, в т.ч. может влиять и ограничения по водителям |

| КТ | Не влияет |

| КБМ | Делает равным 1, и не влияет на величину скидки по КБМ для водителей, не являющихся собственниками |

| КВС | Делает равным 1 |

| КО | Принимает значения:

|

| КМ | Не влияет |

| КС | Не влияет |

Как рассчитать стоимость полиса без ограничений

Определить сумму, которую придётся внести за ОСАГО без ограничений, можно следующими способами:

- просчитать вручную, используя формулу;

- применить онлайн-калькулятор, который можно найти на нашем сайте выше.

Формула для расчёта открытой автогражданки выглядит так:

Ст = Бт*Кт*Кбм*Квс*Кпр*Км*Кпи*Ксс*Ко*Кн,

где

Ст – это вычисляемая стоимость страховки;

Бт – базовый тариф по ОСАГО согласно законодательству;

Кт-Кн – коэффициенты.

Все необходимые показатели для расчёта, а именно значения базовой ставки и коэффициентов, приведены в Указании ЦБ № 3384-У.

Для того чтобы рассчитать сумму автогражданской страховки с помощью онлайн-калькулятора, не нужно знать коэффициенты. Достаточно ввести в соответствующие поля сведения о владельце и характеристики автомобиля.

Нужна ли доверенность

Сейчас доверенности уже давно отменены. Здесь имеется ввиду, что доверенность не нужно предъявлять сотруднику ГИБДД при проверке. Это подтверждается п. 2.1.1 ПДД, в котором регламентируется список документов, которые обязан при себе иметь водитель.

Что же касается оформления, доверенность нужна только в случае оформления полиса в офисе страховой компании. То есть, если вам нужно застраховать машину, собственником которой вы не являетесь, у вас должен быть этот документ. Ее составляет владелец машины и заверяет нотариус. Также, доверенность можно заказать и у юриста, но заверение от нотариуса все равно придется сделать. Совсем другое дело при онлайн оформлении. В этом случае достаточно только знать паспортные данные владельца транспортного средства и характеристики автомобиля. Если собственник ТС доверит вам эти данные для страхования, можете заполнять форму выше и страховка в обычном режиме через 3-5 минут после оплаты придет вам на почту.

Как заменить ограниченную страховку на неограниченную?

Как правило, владелец автомобиля выбирает определённый вид страхования в силу имеющихся весомых обстоятельств. Если ситуация принимает другой оборот, и возникает необходимость в замене стандартного полиса на неограниченный, это можно сделать в любой момент текущего периода страхования. В таких случаях закон остаётся на стороне владельца ОСАГО – он может воспользоваться другой программой страхования, не дожидаясь окончания действия своего договора.

Для начала необходимо посетить страховую компанию и написать такм заявление. В нём нужно указать, какие изменения должны быть внесены в страховой договор. После этого работник сверяет данные и просчитывает сумму, которую необходимо доплатить при замене полиса. Старый договор при этом изымается, а взамен вручается новый – неограниченный. Если страховщик не заменил договор, а просто внёс правки в существующий документ – это серьёзное нарушение, которое говорит о его некомпетентности.

Стоит отметить, что владельцу придётся внести немаленькую доплату за открытую автогражданку. Если же открытая автогражданка оформляется в другой компании, страхователь оплачивает полную её стоимость.

Без вины виноватые

Наш читатель, молодой автолюбитель из Тулы Андрей оформил ОСАГО в электронном виде через интернет. Однако полис оказался фальшивым. Пришлось покупать новый полис и заплатить 800 рублей штрафа за езду без страховки.

Жителю Калуги Игорю Константиновичу повезло еще меньше: он узнал, что его полис фальшивый, когда стал виновником аварии. Пришлось возмещать ущерб из своего кармана. Такое бывает: мошенники оформляют полисы на фальшивых бланках.

Используют, например, настоящие бланки, но фирмы-страховщика, которая уже закрыта. Заполняют полис с ошибками, чтобы потом признали недействительным. В интернете открывают фальшивые сайты. При расплате картой могут завладеть ее реквизитами.

Нужна ли доверенность на машину, если страховка без ограничений?

Обладатели мультидрайва нередко задаются вопросом: нужна ли водителю доверенность на право управления автомобилем? Нет, согласно установленным правилам для езды этот документ не понадобится. Выезжая на проезжую часть, водитель должен иметь при себе:

- водительское удостоверение с соответствующей категорией;

- полис обязательного страхования автомобиля;

- свидетельство транспортного средства.

После принятия Постановления Правительства от 12.11.2012 № 116, это все документы, которые нужно возить с собой. Если автомобиль является собственником предприятия, то водителю понадобится путевой лист. В нём должны содержаться сведения о ТС и о маршруте движения.

В каких случаях доверенность всё-таки нужна? Она понадобится, если кто-то действует от имени собственника в следующих случаях:

- оформление страховки;

- заключение сделки на покупку, мену, дарение авто;

- постановка машины на учёт.

КБМ

Бонус-малус (КБМ) – это коэффициент индивидуальной скидки водителя за безаварийную езду на конкретном автомобиле. Учитывает сколько раз при оформлении прежнего договора обязательного страхования владелец авто обращался за возмещением.

Стоимость неограниченной обязательной страховки рассчитывается, исходя из учета КБМ владельца ТС, то есть учитывается только персональный коэффициент собственника. Однако значение данного показателя привязано не только к водителю, но и к автомобилю. При смене транспортного средства по вновь заключенному договору прежние «заслуги» обнуляются, и автомобилисту присваивается первоначальный класс 3.

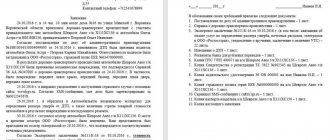

Форма бланка и образец заполнения полиса

Бланк страхового договора выглядит следующим образом:

Как выглядит страховой полис в заполненном виде:

В данном примере видно, что галочка в п. 3 стоит в верхней ячейке, а поля таблицы заполнены крестиками. Но есть и другие варианты, например:

В этом случае строки просто перечёркнуты.

Как узнать сайты-клоны

Следует помнить, что закон запрещает оформлять электронные полисы через посредников, это право предоставлено только самим страховым компаниям, напоминает Ирина Тимоничева.

Список страховщиков, которые могут оформлять электронные полисы, опубликован на официальном сайте РСА.

Обычно фальшивый сайт имеет дизайн, схожий с оригиналом. Название домена отличается от настоящего на одну или несколько букв. Узнать адрес настоящего сайта можно на официальном сайте Банка России.

Одним из признаков обмана является оплата полиса онлайн, через электронный кошелек. Настоящие страховые компании проводят ее через банк

С недавнего времени в поисковой системе «Яндекс» введена маркировка сайтов страховых компаний. Она представляет собой синий кружок с галочкой и надписью «ЦБ РФ». Увидеть значок можно в выдаче поиска напротив названия компании. Маркировка подтверждает, что это официальный сайт организации.

Иногда мошенникам удается создать возможность перехода с настоящего сайта на фальшивый. Помните, что при переходе на новые страницы ресурса меняться должны только последние буквы в адресной строке.

Одним из признаков обмана является оплата полиса, оформляемого онлайн, через электронный кошелек. Настоящие страховые компании обычно проводят оплату через банк.

Советы от ЦБ

Новая базовая ставка и тарифы на ОСАГО 2021

В 2021 году для расчета стоимости ОСАГО используются новые базовые значения. Они введены в действия для всех категорий автотранспорта. Законодательство установило самую низкую и максимальную величину показателя. Каждый страховщик может выбрать любой устраивающей его тариф ОСАГО с 1 января 2021 из заданного диапазона.

Внимание! Страховщик может выбрать базовую ставку, и в соответствии с ней будет рассчитываться страховая премия. Показатель должен быть утверждён организацией и направлен в Российский Союз Автостраховщиков и Центральный Банк России. Страховая компания не имеет право после этого сменять тариф, как ей захочется. Каждое изменение должно быть зарегистрировано в ЦБР и РСА.

Таблица ОСАГО позволяет узнать о коридоре базовой ставки:

| Тип автотранспортного средства | Базовая ставка | |

| Минимальное значение, руб. | Максимальное значение, руб. | |

| Категории «А» и «М» – мотоциклы и мопеды | 694 | 1407 |

| Категории «В» и «ВЕ» – легковые автомобили физических лиц | 2746 | 4942 |

| Категории «В» и «ВЕ» – легковые авто, применяемые для работы в такси | 4110 | 7399 |

| Категории «В» и «ВЕ» – легковые авто для организаций | 2058 | 2911 |

| Категория «С» – грузовые авто массой до 16 т | 2807 | 5053 |

| Категория «С» – грузовые авто массой свыше 16 т | 4227 | 7609 |

| Категория «D» и «DE» — автобусы, применяемые для работы в такси либо перевозки пассажиров | 4110 | 7399 |

| Категория «D» и «DE» – автобусы с количеством мест до 16 | 2246 | 4044 |

| Категория «D» и «DE» – автобусы с количеством мест свыше 16 | 2807 | 5053 |

| Трамваи | 1401 | 2521 |

| Троллейбусы | 2246 | 4044 |

| Тракторы и дорожная спецтехника | 899 | 1895 |

Изменение тарифов ОСАГО в сравнении с предыдущим годом произошло в меньшую и в большую сторону для разных категорий. Так, для мототехники показатели уменьшились с 867-1579 рублей.

В каких случаях допускаются исправления в ОСАГО

Внесение исправлений в полис, без замены документа, возможно только в нижеперечисленных случаях:

- Наличие опечаток, мелких неточностей. В этом случае исправление подтверждается записью «Исправленному верить», подписью сотрудника страховой компании, печатью организации. Обязательно проставляется дата внесения корректировки в документ.

- При замене паспорта технического средства или номерных знаков авто. В этом случае внесение новых данных производится на обратной стороне документа или в графе «Особые отметки». Запись подтверждается печатью организации.

Преимущества и недостатки

Страховка без ограничений предлагается по более высокой стоимости, поэтому программа выгодна далеко не всем собственникам транспортных средств. Перед ее покупкой страхователю рекомендуется ознакомиться со всеми преимуществами и недостатками, которыми обладает «мультидрайв».

Основными плюсами открытого полиса без ограничений выделяют:

- Возможность управлять автомобилем любому доверенному лицу, без необходимости оформлять доверительные бумаги.

- Отсутствие доплаты за включение дополнительных лиц в страховку, в отличие от полиса с ограничениями.

- Благодаря КМБ стоимость может существенно снижаться при условии безаварийной езды.

- Нет необходимости обращаться каждый раз в страховую, если авто предоставляется для управления новому лицу (к примеру, при найме личного водителя).

К основным минусам следует отнести высокую цену (даже с франшизой), а также отсутствия контроля со стороны собственника за тем, кто и когда пользуется автомобилем. Это увеличивает вероятность использования авто злоумышленниками. Владельцу приходится усиливать систему охраны транспортного средства.